В данной статье рассмотрена проблема дефицита Федерального бюджета. В качестве способа решения данной проблемы предложено установление правильного соотношения налоговых и неналоговых поступлений в Федеральный бюджет.

Ключевые слова: финансовый кризис, развитие, структура бюджета, налогообложение, приватизация, промышленность, финансовые ресурсы, стимулирование

В связи с финансовым кризисом в Российской Федерации обострился ряд проблем, без эффективного решения которых невозможно дальнейшее развитие экономики. К перечню данных проблем относятся дефицит Федерального бюджета, высокая безработица, инфляция, низкий уровень социально-экономического развития страны, низкая инвестиционная привлекательность, слабое развитие основных видов экономической деятельности. Одной из наиболее актуальных проблем, обсуждаемых в научных кругах, является дефицит Федерального бюджета, присутствующий в российской экономике последние несколько лет (таблица 1 [3]).

Таблица 1

Доходы, расходы идефицит федерального бюджета на 2012–2015гг., в% кВВП

|

2012 |

2013 |

2014 |

2015 |

|

|

отчет |

отчет |

отчет |

оценка |

|

|

Доходы |

20,7 |

19,7 |

18,5 |

19,5 |

|

Расходы |

20,7 |

20,2 |

19 |

20 |

|

Дефицит |

-0,1 |

-0,5 |

-0,5 |

-2,8 |

Экономисты предлагают ряд путей по устранению дефицита Федерального бюджета, а именно:уменьшение расходов, поиск новых источников доходов, внутренние и внешние займы, денежная эмиссия, увеличение налоговых ставок (введение прогрессивной шкалы налогообложения) и введение новых налогов (налог на безработных). Вероятно, что указанные способы преодоления дефицита Федерального бюджета не только временно разрешат проблему, но и в итоге приведут к нежелательным последствиям в экономике. К перечню таких последствий целесообразно отнести снижение макроэкономического регулирования национальной экономики, зависимость экономики от ситуации в мире, снижение уровня жизни населения (или «standardsofliving»), высокая инфляция. Избранный государством способ преодоления дефицита Федерального бюджета должен иметь абсолютно положительное влияние не только на Федеральный бюджет, но и на уровень социально-экономического развития страны.

Исходя из вышеуказанного, необходимо признать, что установление правильного соотношения налоговых и неналоговых поступлений является ключевым аспектом решения рассматриваемой проблемы.

Как известно, налоговые и неналоговые поступления являются структурными составляющими бюджета РФ. Многие экономисты сегодня придерживаются позиции, суть которой заключается в увеличении налоговых поступлений. Иными словами, пропагандируют увеличение налоговой нагрузки на граждан РФ, поддерживают введение прогрессивной шкалы налогообложения. Рассмотрим причины, по которым увеличение налоговой нагрузки на население нецелесообразно в современных условиях.

Во-первых, налоговая нагрузка на среднестатистического гражданина по подсчетам составляет 14,8 %, что является весьма высоким показателем, в то время как налоговая нагрузка на представителей розничной торговли и сферы строительства составляет 4,6 % и 6,8 % соответственно.

Во-вторых, социальная политика не соответствует должному уровню. С 2015 года началось стремительное сокращение финансирования социальной политики («заморозка» накопительной части пенсии, отмена индексации материнского капитала, а также пенсий, нецелевое расходование средств). Безусловно увеличение налоговой нагрузки на население РФ противоречит базовым принципам социальной политики и государственного патернализма.

Для увеличения налогового бремени в России должна существовать устойчивая социальная политика, обеспечивающая высокие социальные гарантии, предоставляемые государством. К примеру, в США действует прогрессивная шкала налогообложения доходов физических лиц. Налог должен быть уплачен на трех уровнях бюджета. Ставки налогов федерального уровня составляют от 10 до 39,6 % и рассчитываются исходя из уровня дохода. Вместе с высокими налоговыми ставками в США действует ряд налоговых льгот, государством обеспечены высокие социальные гарантии, наличие эффективного функционирования социальной политики, что позволяет обеспечить достойную жизнь гражданам США [5]. Исходя из этого, можно сделать вывод, что увеличение налоговой нагрузки в России должно осуществляться в неразрывной связи с эффективным совершенствованием социальной политики.

В-третьих, в России физические лица, учитывая все обязательные платежи, уплачивают более 49 % заработной платы, в то время как с помощью кривой Лаффера установлено, что оптимальная ставка составляет 30–40 %. На данном этапе развития России физические лица уплачивают больше, чем определено кривой Лаффера. Следовательно, увеличение налоговых ставок, введение прогрессивной шкалы налогообложения иной раз подтвердит стремление государства покрыть дефицит бюджета за счет физических лиц.

Исходя из вышеуказанного, можно сделать вывод, что дефицит Федерального бюджета может быть преодолен преимущественно за счет регулирования объемов неналоговых поступлений. При этом большую часть в структуре Федерального бюджета должны составлять доходы от государственной деятельности.

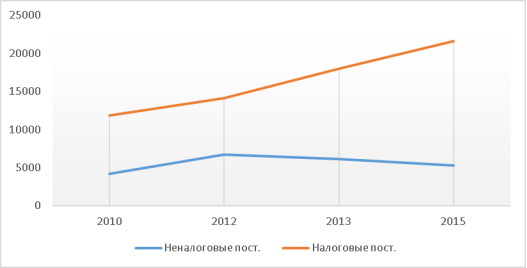

На современном этапе данное соотношение установлено неправильно: доходы от использования имущества, находящегося в государственной и муниципальной собственности в 2015 году составили 1149,2 млрд. руб., а налог на имущество физических лиц составил 2807,8 млрд. руб., что превышает первый источник дохода на 1658,6 млрд. руб [7]. Проанализировав данные Федеральной службы государственной статистики, можно выявить, что объем налоговых и неналоговых поступлений в 2015 году составил 5307,2 млрд. руб. и 21614,8 млрд. руб. соответственно. Данное соотношение было нарушено относительно давно и преобладание налоговой части над неналоговой с каждым годом увеличивается. Данную закономерность можно пронаблюдать на рисунке 1 [7]. На данной диаграмме отображено изменение соотношения налоговых и неналоговых поступлений: с 2010 года наблюдается резкое увеличение доли налоговых поступлений по сравнению с неналоговой частью.

Рис. 1. Динамика налоговых и неналоговых поступлений в консолидированный бюджет РФ, млрд руб.

В итоге, на современном этапе развития налоговые поступления составляют большую часть в структуре Федерального бюджета, однако при данных показателях планируется дополнительно увеличить налоговые поступления, что безусловно не позволит покрыть дефицит бюджета и, более того, станет для экономики одним из разрушающих факторов. Государству выгоднее развивать и стимулировать неналоговые поступления, которые обеспечат не только создание резервов сокращения дефицита Федерального бюджета, но и экономический рост на перспективу. Рассмотрим меры, необходимые для стимулирования неналоговых поступлений.

В первую очередь, увеличение неналоговой части возможно путем активного финансирования и развития видов экономической деятельности. Рассмотрим данный вариант на примере СССР [2].

Как известно, главной целью в СССР в поствоенный период было восстановление экономики, в соответствии с чем встала необходимость изменения структуры доходов в бюджет. За счет налоговых поступлений осуществляли в короткие сроки стимулирование неналоговых поступлений, главным образом, путем восстановления промышленных предприятий, что обеспечило рост поступлений в бюджет в виде налога с оборота и отчислений от прибыли. К концу 60-х гг. благодаря росту рентабельности производства доля поступлений от социалистического хозяйства в доходах бюджета достигала 91 %, в соответствии с чем, по сравнению с военным временем налоговые платежи населения снизились. Деятельность государственных предприятий, преимущественно промышленных, являлась основным источником поступлений в бюджет, при этом значительная доля перераспределялась в пользу социальной политики и развития отраслей экономики.

В структуре бюджета СССР в 1986–1987 гг. большую часть составляли доходы от социалистического хозяйства (385389,3 млн. руб. и 400056 млн. руб. соответственно) в виде налога с оборота, платежей государственных предприятий и хозяйственных организаций из прибыли (дохода) по отраслям народного хозяйства, а поступления от населения в 1986 году составили 34158,2млн. руб., в 1987 году 35448, 3 млн. руб. [4]. По подсчетам в структуре бюджета СССР доля налоговых поступлений в 1987 году составила 8,1 %, а неналоговых (доходы от социалистического хозяйства) — 91,9 %, в России же доли налоговых и неналоговых поступлений в 2015 году составили 80,3 % и 19,7 % соответственно. Безусловно, опыт СССР не применим в современной России в абсолютном виде, однако ретроспективный анализ позволит определить правильные решения и скорректировать в соответствии с текущими условиями.

Для восстановления экономики РФ, сокращения дефицита бюджета необходимо изменить соотношение налоговых и неналоговых поступлений, как это было сделано в СССР, то есть увеличить неналоговую часть путем активного финансирования и развития видов экономической деятельности. В СССР, как и в современной России, существовала нехватка финансовых ресурсов на развитие, к примеру, промышленности, однако правительство рассматривало в данном способе будущее развитие экономики. К сожалению, в России развитие видов экономической деятельности переместилось на второй план. Более того, в России сокращается рост промышленного производства и в 2015 году составил минус 3,5 % (183 место в рейтинге из 202 стран), в то время как в США рост составил 3 %, а в Китае 7 % [6]. Соответственно в данных странах значительная часть государственных расходов направлена на финансирование промышленности, что позволяет обеспечить высокие поступления в бюджет страны.

Вторым аспектом сокращения дефицита Федерального бюджета является предотвращение «второй волны» приватизации.

В последние годы в России наблюдается тенденция к приватизации, целью которой является оздоровление российской экономики и покрытие дефицита Федерального бюджета. Однако стоит отметить, что данное направление в российской экономике является потенциальной угрозой дальнейшего ее развития. Приватизация крупнейших компаний, таких как ПАО «АЛРОСА», ПАО «Роснефть», ПАО «Башнефть», и других не менее значимых компаний для российской промышленности, внесенных в список на приватизацию в 2017 году, безусловно приведет к увеличению доходов в государственный бюджет, однако связанные с этим улучшения будут иметь временный характер. Аргументом, доказывающим данное предположение, является последствие приватизации 1991 года.

С 1991 года с началом «первой волны» приватизации начался экономический рост: активное развитие малого и среднего бизнеса, низкий уровень инфляции и безработицы, повышение уровня жизни населения, вместе с этим развивалось сельское хозяйство, инвестиционная деятельность. Несмотря на это, в течение некоторого периода времени начался стремительный спад в экономике, эффективно функционирующие механизмы стали разрушаться и, таким образом, наступил кризис 2008 года, сопровождающийся резким увеличением дефицита Федерального бюджета, а далее и современный финансовый кризис (2014 год-наше время). Исходя из этого, можно сделать вывод, что на современном этапе нецелесообразно осуществлять приватизацию, так как в итоге, российская экономика придет к кризису еще более разрушительному. Все сводится к тому, что государству необходимо направить финансовые ресурсы на развитие видов экономической деятельности, на развитие и восстановление промышленных предприятий, которые во времена СССР приносили больший доход в бюджет, чем налоговые поступления. Развитие промышленности позволит не только создать резервы для покрытия дефицита Федерального бюджета, но и окажет стимулирующее воздействие на экономический рост. Кроме того, государству необходимо установить перечень предприятий, не подлежащих передаче в частную собственность, а также утвердить специальные проекты по их восстановлению.

Третий аспект заключается в совершенствовании среднесрочного планирования на муниципальном уровне [1]. Проблема заключается в том, что местные органы власти не проводят собственные социальную и экономическую политики из-за ограниченности на муниципальном уровне финансовых ресурсов, зависящих от регионального и федерального финансирования. Более того, в связи с низким уровнем эффективности среднесрочного планирования финансовые ресурсы расходуются не по целевому назначению, что негативно влияет на состояние Федерального бюджета. Эффективное среднесрочное планирование бюджета на муниципальном уровне позволит структурировать финансовые потоки, что обеспечит целевое расходование средств. Установление подобного порядка на муниципальном уровне значительно повлияет на создание основы для сокращения дефицита Федерального бюджета.

Таким образом, неналоговые поступления должны превышать по объему налоговые. Установление указанного соотношения разрешит две проблемы одновременно: устранит необходимость увеличения налогового бремени, что позволит гражданам РФ обеспечить достойные стандарты жизни; покроет дефицит Федерального бюджета и окажет стимулирующее воздействие на развитие экономики. Эффективное решение вышеуказанных проблем возможно лишь с развитием видов экономической деятельности, что приведет к резкому увеличению доходов в бюджет РФ.

Предстоящие изменения в различных сферах деятельности государства в некоторой степени определят будущее состояние российской экономики. Стремление государства ускоренно сократить дефицит Федерального бюджета приведет к кризису еще более разрушительному, так как для этого не подготовлены необходимые условия. Выбор в пользу постепенного сокращения дефицита Федерального бюджета, то есть стимулирование неналоговой части бюджета РФ без увеличения налоговой нагрузки на население, приведет в будущем к формированию основы для экономического роста.

Литература:

- Басова Н. В. К вопросу о среднесрочном финансовом планировании в муниципальном образовании. // Аудит и финансовый анализ. № 5. 2008.

- Пирогова Т. В. «Исторические этапы развития бюджетной системы в СССР» //Сибирская финансовая школа.-2003. — № 4

- Министерство Финансов РФ «Динамика доходов, расходов Федерального бюджета» [Электронный ресурс] Режим доступа: http://info.minfin.ru/subj_analitics.php

- Министерство Финансов Сводный отдел государственного бюджета «Государственный бюджет СССР 1988» [Электронный ресурс] Режим доступа: http://d2f6aadeaff96aaafda4–614b9ac7aa1f2556da9aa7df0eee2346.r98.cf2.rackcdn.com/budget/ussr/gosudarstvennyy_byudzhet_sssr_1988.pdf

- Налоговые новости и статьи «Подоходный налог в США и других странах» [Электронный ресурс] Режим доступа: http://nalog-nalog.ru/ndfl/stavka_ndfl/kakoj_podohodnyj_nalog_v_ssha_i_drugih_stranah_mira/

- Темпы роста промышленного производства стран за 2015 год (рейтинг) [Электронный ресурс] Режим доступа: http://total-rating.ru/1597-tempy-rosta-promyshlennogo-proizvodstva-stran-za-2015-god.html (дата обращения 16.10.2016)

- Федеральная служба государственной статистики «Консолидированный бюджет Российской Федерации и бюджетов государственных внебюджетных фондов в 2015» [Электронный ресурс] Режим доступа: http://www.gks.ru/free_doc/new_site/finans/fin21.htm (дата обращения 15.10.2016)