В период волантильной экономики, когда накаляется геополитическая ситуация на международной арене, появляется угроза экономической рецессии, а также сохраняются проблемы в социальной сфере, перед государством встаёт вопрос о поиске новых источников формирования федерального бюджета, в условиях, когда старые источники перестают быть надежными как ранее. Это относится, в первую очередь, к налоговым доходам федерального бюджета, получаемым за счет сырьевого экспорта, которые на протяжении ряда последних лет являются очень крупной статьей в структуре доходов федерального бюджета Российской Федерации.

В данной статье будут приведены результатыанализа состава и структуры налоговых доходов федерального бюджета за период 2014-2016 годы.

Ключевые слова: бюджет, доходы бюджета, налоговые доходы, федеральный бюджет, нефтегазовые доходы, анализ доходов

Федеральный бюджет играет важную роль в обеспечении социально-экономического развития страны. В процессе формирования федерального бюджета органы федеральной государственной власти осуществляют регулирование национальной экономики и социальной сферы.

Решение социальных и экономических проблем современного общества во многом обусловлено состоянием функционирования бюджетной системы, в том числе порядком формирования налоговых доходов федерального бюджета.

Одна из наиболее острых проблем бюджетной политики в условиях России — высокая чувствительность доходов к колебаниям внешней конъюнктуры. Важность этой проблемы определяется тем, что примерно треть всех доходов бюджетной системы и около половины налоговых доходов федерального бюджета составляют поступления от нефтегазового сектора, зависящие от непредсказуемых колебаний мировых цен на углеводороды. Последние прямо влияют на ставки вывозных пошлин на нефть и нефтепродукты, а также на ставки налога на добычу полезных ископаемых (далее по тексту — НДП) на нефть. Кроме того, цены на газ определяют стоимостной объем его экспорта, служащий базой экспортных пошлин на газ. Вместе с тем, изменение цен на нефть оказывает существенное воздействие на все ключевые показатели экономики: объем производства, цены, обменный курс и т. д., результатом чего может стать существенное косвенное влияние на бюджетные показатели. В то же время современное состояние функционирования налоговых доходов федерального бюджета далеко от совершенства.

Проблемы формирования налоговых доходов федерального бюджета связаны с комплексом нерешенных вопросов социально-экономического плана:

– государство не определилось со степенью изымаемых из национального дохода денежных средств, направляемых в федеральный бюджет;

– отсутствуют однозначные критерии выделения налоговых и неналоговых доходов федерального бюджета, что приводит к невозможности четкого определения налоговой нагрузки на хозяйствующих субъектов, произвольного увеличения изъятия их средств под видом неналоговых доходов.

В таких условиях формирование налоговых доходов федерального бюджета может играть роль сдерживающего фактора для развития экономики.

В данных условиях важно выполнить анализ состава и структуры налоговых доходов федерального бюджета, тенденций изменений, наличествовавших в последние годы, а также четко сформулировать проблемы, имеющиеся в процессе формирования налоговых доходов федерального бюджета, а также возможные пути их решения.

Далее подробнее остановимся на оценки и анализе состава и структуры налоговых доходов федерального бюджета за период 2014-2016 годы.

Динамика состава источников налоговых доходов федерального бюджета за период 2014-2016 годы представлена в таблице 1.

Таблица 1

Состав налоговых доходов федерального бюджета за период 2014-2016гг. [1,2] в млрд. руб.

|

Показатели |

2014 год (исполн.) |

2015 год (исполн.) |

Отклонение 2015 года от 2014 г. |

2016 год (закон) |

Отклонение 2016 года от 2015 г. |

||

|

+;- |

% |

+;- |

% |

||||

|

Налоговые доходы |

7 921, 2 |

8 467,9 |

546 ,7 |

6,9 |

9 202,2 |

734,7 |

8,7 |

|

Из них: |

|||||||

|

Налог на прибыль организаций |

411,3 |

482,8 |

71,5 |

17,4 |

426,3 |

-56,4 |

-11,7 |

|

НДС на товары (работы, услуги), реализуемые на территории Российской Федерации |

2 181,4 |

2 352,5 |

171,1 |

7,8 |

2 592,7 |

240,3 |

10,2 |

|

НДС на товары, ввозимые на территорию Российской Федерации |

1 750,2 |

1 719.1 |

-31,1 |

-1,8 |

1 817,1 |

98,0 |

5,7 |

|

Акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации |

520,8 |

491,2 |

-29,5 |

-5,7 |

523,9 |

32,6 |

6,6 |

|

Налоги, сборы и регулярные платежи за пользование природными ресурсами |

2 884,6 |

3 270,8 |

386,2 |

13,4 |

3 683,5 |

412,7 |

12,6 |

|

Налог на добычу полезных ископаемых: |

2 857,9 |

3 246,2 |

388,3 |

13,6 |

3 661,4 |

415,2 |

12,8 |

|

Нефть |

2 463,2 |

2 797,5 |

333,8 |

13,6 |

3 075,2 |

277,7 |

9,9 |

|

Газ горючий природный |

357,2 |

349,8 |

-47,3 |

-2,1 |

445, 3 |

95,2 |

27,3 |

|

Газовый конденсат |

16,0 |

70,2 |

54 ,6 |

342,3 |

109,0 |

38,5 |

54,8 |

|

Государственная пошлина |

90,5 |

101,9 |

10,3 |

11,3 |

228,6 |

-891,3 |

-0,9 |

|

Задолженность и перерасчеты по отмененным налогам, сборам и иным обязательным платежам |

1,2 |

0,7 |

-0,4 |

-40,4 |

0,6 |

-58,8 |

-8,3 |

В ходе анализа данных таблицы 1 можно сделать вывод, что налоговые доходы в 2016 году составят 9 202,6 млрд. рублей или 67 % объема доходов федерального бюджета. Наибольший удельный вес в составе налоговых доходов составляют налог на прибыль, сборы и регулярные платежи за пользование природными ресурсами, НДС на товары, ввозимые на территорию Российской Федерации, акцизы [1,2].

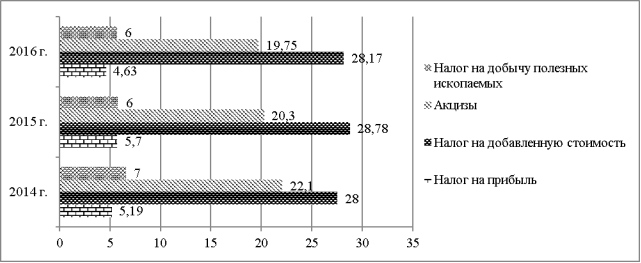

На основе данных таблицы 1 составим динамику состава налоговых доходов федерального бюджета за период 2014-2016 годы, представленной на рисунке 1.

Рис. 1. Динамика состава налоговых доходов федерального бюджета за период 2014-2016 гг., в % [43]

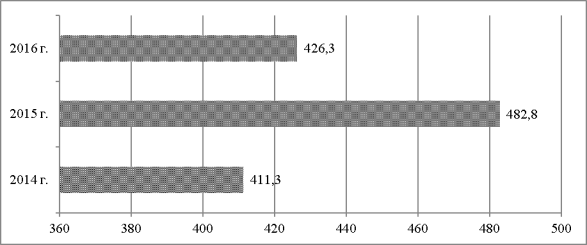

По оценке Счетной палаты, с учетом уровня собираемости, принятого в расчете на 2016 год в размере 97,5 %, дополнительные поступления налога могут составить порядка 6,8 млрд. рублей. В то же время, по оценке Счетной палаты, имеются риски недопоступления налога на прибыль организаций в сумме 13,6 млрд. рублей.

Динамика поступления налога на прибыль организаций в составе налоговых доходов федерального бюджета представлена на рисунке 2.

Рис. 2. Динамика поступления налога на прибыль организаций в составе доходов федерального бюджета за период 2014 -2016 годы, в млрд. руб.[3]

Налог на прибыль организаций прогнозируется получить в объеме 426,3 млрд. рублей в 2016 году, что на 56,4 млрд. рублей, или на 11,7 %, меньше оценки поступления налога в 2015 году. Имеется резерв поступления налога вследствие занижения прогноза суммы поступлений по годовым перерасчетам за 2015 год к доплате в 2016 году. При расчете налогооблагаемой базы для исчисления налога на прибыль организаций учтен показатель «сумма убытка или части убытка, учтенная в уменьшение налоговой базы» в размере 544,5 млрд. рублей, или 45 % аналогичного показателя 2015 года (1 210,0 млрд. рублей).

Вместе с тем в соответствии с данными отчета по форме № 5-П «Отчет о налоговой базе и структуре начислений по налогу на прибыль организаций» показатель «Остаток неперенесенного убытка на конец налогового периода» в 2014 году увеличился вдвое к уровню 2013 года (при снижении количества убыточных организаций на 0,9 %), а по состоянию на 1 января 2016 года указанный показатель в 2015 году увеличился к уровню 2014 года в 4,2 раза относительно аналогичного периода 2014 года. Таким образом, по оценке Счетной палаты, риск недопоступления налога на прибыль организаций в целом может составить 45,3 млн. рублей.

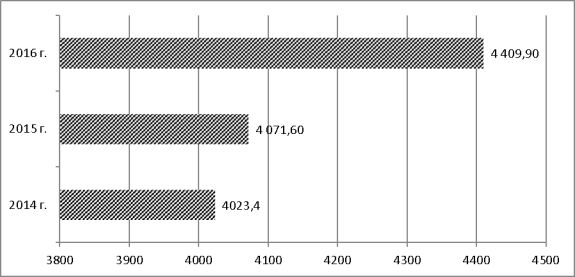

Динамика поступления налога на добавленную стоимость по товарам (работам, услугам), реализуемым на территории Российской Федерации в составе доходов федерального бюджета представлена на рисунке 3.

Рис. 3. Динамика поступления налога на добавленную стоимость по товарам (работам, услугам), реализуемым на территории Российской Федерации в составе налоговых доходов федерального бюджета за период 2014 -2016 гг., в млрд. руб.[3]

Налог на добавленную стоимость по товарам (работам, услугам), реализуемым на территории Российской Федерации, прогнозируется в объеме 4409,9 млрд. рублей, что на 240,6 млрд. рублей, или на 10,2 % больше оценки поступления налога в 2015 году. Расчет поступлений НДС осуществлен на основе прогнозируемых макроэкономических показателей (ВВП, объемов импорта и экспорта, курса доллара США по отношению к рублю), налоговой базы за 2015 год — оценки суммы начисленного НДС за минусом налоговых вычетов, с учетом уровня собираемости (96 %) и выпадающих доходов от льгот по внутренним авиаперелетам и пригородному железнодорожному сообщению.

При этом доля начисленного налога в ВВП в 2016 году составляет 48 %, а доля налоговых вычетов — 44,53 %.

Доля налоговых вычетов в сумме начисленного налога в 2016 году составляет 92,76 % [43].

При определении начисленного налога (48 % ВВП) учтена сложившаяся доля начисленного налога по оценке налоговой базы за 2015 год (48,2 %), а при определении налоговых вычетов — сложившаяся доля налоговых вычетов в объеме начисленного налога (93,04 %) [3].

Следует отметить, что в соответствии с формой отчетности Федеральной налоговой службы России (далее по тексту — ФНС России) № 1-НДС «Отчет о структуре начисления налога на добавленную стоимость» по состоянию на 1 января 2016 года доля начисленного НДС составила 48,95 %, а доля вычетов в начисленном налоге — 92,96 %, что свидетельствует о недостаточно обоснованном снижении доли начисленного налога по оценке налоговой базы за 2015 год.

Следует так же отметить, что за период с 2013 по 2015 год включительно удельный вес налоговых вычетов в начислениях НДС увеличился с 88,3 % до 94 %, за 2014 год он составил 93,65 %. Расчетный уровень собираемости НДС принят на 2016 год в размере 96 %, рассчитанном по оценке 2015 года (96 %).

Прогноз по поступлениям акцизов по подакцизным товарам (продукции), реализуемым на территории Российской Федерации, в федеральный бюджет составляет на 2016 год 523 923,6 млн. рублей, что на 32 662,1 млн. рублей, или на 6,6 %, больше оценки поступления акцизов на 2015 год [3].

Поступление государственной пошлины в федеральный бюджет на 2016 год прогнозируется в объеме 100 228,6 млн. рублей, что на 891,3 млн. рублей, или на 0,9 %, меньше оценки поступления в 2015 году.

Расчет государственной пошлины выполнен на основе сумм государственной пошлины по кодам доходов бюджетной классификации Российской Федерации и количества юридически значимых действий, представляемых главными администраторами доходов федерального бюджета.

При формировании оценки поступлений государственной пошлины учтены изменения в главу 25 второй части Налогового кодекса Российской Федерации в части увеличения размеров ставок государственной пошлины в соответствии с Федеральным законом от 21 июля 2014 г. № 221-ФЗ «О внесении изменений в главу 253 части второй Налогового кодекса Российской Федерации», вступивших в силу с 1 января 2015 года.

В соответствии с письмом Минфина России от 24 июля 2015 г. № 21-01-09/42738 прогноз поступлений доходов, формируется и представляется в Минфин России на основании форм обоснований прогноза поступлений доходов (далее по тексту — формы ОПД), в то же время в случае невозможности отразить расчет в соответствующей форме ОПД главным администратором доходов в исключительных случаях заполняется только сводный раздел указанной формы и обеспечивается прикрепление к электронной форме ОПД архива, содержащего файлы расчетов и файлы с описанием используемой методики прогнозирования [3].

Так, например, ФНС России при прогнозировании поступлений государственной пошлины по делам, рассматриваемым в арбитражных судах, по делам, рассматриваемым Верховным Судом Российской Федерации, прочей государственной пошлины за государственную регистрацию, а также за совершение прочих юридически значимых действий заполнены сводные расчеты без использования форм ОПД и не прикреплены файлы с расчетами прогноза поступлений.

Аналогичная ситуация сложилась при прогнозировании поступлений государственной пошлины за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством Российской Федерации, зачисляемой в федеральный бюджет Ространснадзор, прочей государственной пошлины за государственную регистрацию, а также за совершение прочих юридически значимых действий Минздравом России.

Счетной палатой произведен расчет прогноза поступлений государственной пошлины, поступающей в федеральный бюджет, и выявлены резервы поступления доходов в общей сумме 2 392,5 млн. рублей [4].

Таким образом, в ходе проведённого анализа состава и структуры налоговых доходов федерального бюджета за период 2014-2016 годы, можно сделать вывод, основным фактором снижения налоговых доходов является сокращение поступлений от экспортных пошлин с 6,6 % ВВП в 2014 году до 3,1 % в 2016 году. При этом надо учитывать, что порядка 88–89 % поступлений экспортных пошлин обеспечиваются пошлинами на экспорт нефти и нефтепродуктов и около 10 % — пошлинами на экспорт газа. При этом рост поступлений НДПИ в результате повышения ставки по НДПИ на добычу нефти оказывается сравнительно небольшим: увеличение с 4 % ВВП в 2014 году до 4,4 % ВВП в 2016 году в условиях падения цен на нефть (с 97,6 долл./барр. нефти марки Urals до прогнозируемых 53 долл./барр. по итогам 2015 г. и 50 долл./барр. на 2016 год) [4].

Также можно отметить прогнозируемое снижение поступлений по налогу на прибыль с 0,7 до 0,5 % ВВП в 2015–2016 годы, однако этот налог обеспечивает лишь 3–4 % общей суммы налоговых доходов федерального бюджета. В то же время поступления НДС (еще одного значимого для федерального бюджета налога наряду с НДПИ и экспортными пошлинами) прогнозируются в 2015–2016 годы на стабильном уровне в 5,5– 5,6 % ВВП (в 2014 году — 5,5 % ВВП).

В результате в целом можно сделать следующий вывод: динамика налоговых доходов федерального бюджета в 2015–2016 годы обусловлена, главным образом, снижением поступлений нефтегазовых доходов в условиях падения мировых цен на нефть [5]. При этом поступления основных видов ненефтегазовых доходов относительно стабильны.

Следует отметить, что проблема формирования доходной части федерального бюджета — одна из наиболее сложных в практике осуществления проводимой в нашей стране экономической реформы. На современном этапе нет другого аспекта реформы, который подвергался бы такой же серьезной критике и был бы предметом таких же жарких дискуссий и объектом анализа и противоречивых идей по реформированию.

Литература:

- Федеральный закон от 30 сентября 2015 года № 273-ФЗ «Об особенностях составления и утверждения проектов бюджетов бюджетной системы Российской Феде-рации на 2016 год, о внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившей силу статьи 3 Федерального закона «О приостановлении действия отдельных положений Бюджетного кодекса Российской Федерации» [Электронный ресурс] — Режим доступа // URL: http://base.consultant.ru (дата обращения 09.12.2016 года)

- Федеральный закон от 14.12.2015 года № 359-ФЗ (ред. от 22.11.2016) «О федеральном бюджете на 2016 год» [Электронный ресурс] — Режим доступа // URL: http://base.consultant.ru (дата обращения 09.12.2016 года)

- Официальный сайт Министерства финансов РФ [Электронный ресурс]. — Режим доступа: http://www.minfin.ru/ — (дата обращения 12.12.2016 года).

- Пояснительная записка «К проекту Федерального закона «О федеральном бюджете на 2016 год» [Электронный ресурс] — Режим доступа // URL: http://base.consultant.ru (дата обращения 10.12.2016 года)

- Аналитический доклад Я.М. Миркина, зав. отделом международных рынков капитала ИМЭМО РАН «Главные риски 2016 года» [Электронный ресурс]. — Режим доступа // URL: www.mirkin.ru/ — (дата обращения: 13.12.2016).