Кредитная политика коммерческого банка — это совокупность факторов, документов и действий, определяющих развитие коммерческого банка в области кредитования своих клиентов. Кредитная политика определяет задачи и приоритеты кредитной деятельности банка, средства и методы их реализации, а также принципы и порядок организации кредитного процесса. Она создает основу организации кредитной работы банка в соответствии с общей стратегией его деятельности, являясь необходимым условием разработки системы документов, регламентирующих процесс кредитования.

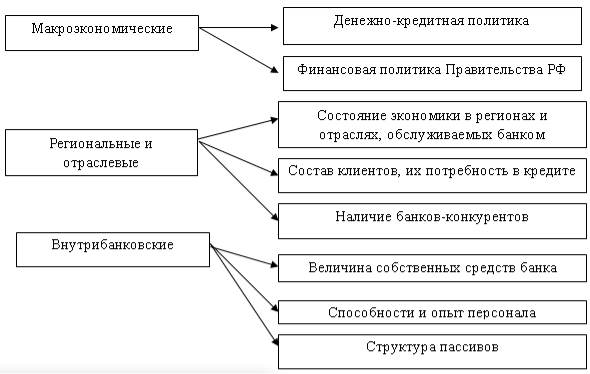

Кредитная политика коммерческого банка должна четко определять цели кредитования, содержать правила реализации конкретных целей, в том числе содержать стандарты и инструкции, представляющие собой методическое обеспечение ее реализации. При формировании эффективной кредитной политики следует учитывать факторы, отраженные на рисунке 1.

Предметной стороной реализации кредитной политики являются функциональные формы и виды кредитной политики банка. В основу классификации видов кредитной политики положены различные критерии: срок, цена кредита, тип рынка и др. В свою очередь, основными элементами кредитной политики коммерческого банка традиционно выступают: стратегия банка по разработке основных направлений кредитного процесса; тактика банка по организации кредитования; контроль за реализацией [6].

Следует отметить, что в кредитной политике большинства современных российских банков особое место отводится обслуживанию групп населения, пользующихся определенной поддержкой государства. Речь идет о принципах социальной ипотеки, служащей инструментом регулирования социальных процессов и нейтрализации возможной напряженности. Социальная ипотека предполагает улучшение жилищных условий социально не защищенных граждан с использованием ипотечного кредитования и государственной финансовой поддержки. Улучшаются жилищные условия только в пределах установленных социальных норм (в настоящем норма составляет 18 кв. м. на человека).

Рис. 1. Факторы, оказывающие влияние на формирование кредитной политики банка

В отличие от традиционных пакетов кредитования, льготная программа предусматривает значительные послабления заемщикам, которые доказали свое право на получение подобной услуги.

В российском банковской практике социальная ипотека может быть представлена в следующих трех формах:

− ипотечное кредитование с субсидией в виде понижения процентной ставки. Данная программа рассчитана на дотацию коммерческих кредитов по процентной ставке. Это довольно распространенная форма социальной ипотеки, так как банки предоставляют кредиты на покупку жилья со сниженными процентами с гибкой шкалой выплаты кредита;

− ипотечная программа, основанная на субсидировании части собственности квартиры со стороны государства. В данном случае банку выплачивается определенная часть стоимости жилья в качестве субсидии, в которую включаются процентная ставка. Такая форма предоставления ипотеки достаточно распространена для малоимущих слоев населения. Например, социальная ипотека для бюджетников, к которым относятся учителя, врачи, работники культуры, ученые и т. д.;

− продажа вторичного жилья из государственного социального жилищного фонда по льготной цене в кредит. В основном такая форма предназначена для служащих определенных структур.

В 2016 г. госпрограммы субсидирования ипотеки в России развиваются по ряду направлений:

− ипотека по программе «Жилье для российской семьи»;

− ипотека молодым семьям;

− социальная ипотека;

− жилищные кредиты с использованием материнских сертификатов;

− ипотечный кредит многодетной семье;

− ипотека для государственных служащих;

− военная ипотека;

− ипотечный кредит молодым ученым;

− льготные условия по ипотеке молодым учителям;

− жилищные кредиты жителям Крайнего Севера [7].

Распространенным видом социальной ипотеки в России на протяжении нескольких последних лет выступает кредитная программа для молодых семей. Молодые семьи успешно пользуются преимуществами федеральной подпрограммы «Обеспечение жильем молодых семей» (часть целевой федеральной программы «Жилище» на 2015–2020 годы). По ее условиям, участники претендуют на социальную выплату — 30 % стоимости жилья без ребенка и 35 % при наличии детей. Семья в составе двух человек по нормативам может претендовать на 42 кв. м. площади жилья, а 18 кв. м. на 1 человека предусмотрены, если семья состоит из трех и более членов. Если участники программы получили пополнение уже после оформленной государственной льготы, предусмотрен механизм выделения компенсации. Дополнительная субсидия покроет не менее 5 % затрат от планируемой (расчетной) стоимости жилья при его покупке или возведении [8].

К примеру, в городе Волгограде реализация программы осуществляется департаментом жилищной политики города. По проекту «Молодая семья» могут работать только банки, получившие соответствующую аккредитацию федерального агентства.В такого рода список входят: Россельхозбанк, ВТБ 24, ПАО Сбербанк, региональные банки (ПАО КБ «Русюгбанк», ПАО АКБ «Кор», ПАО «НОКССБанк»), Волгоградский филиал ПАО «МАКБ «Возрождение»; Волгоградский областной фонд жилья и ипотеки; МУП «Ипотечная жилищно-правовая компания» г. Волжский; СК «Поволжье» [9].

В свою очередь, участниками «военной» ипотеки могут стать военнослужащие. Для данной категории граждан разработана всероссийская программа ипотечной системы обеспечения жильем, действующая по накопительному принципу. Конкретные условия и сама возможность участия в данной системе определена званием, а также сроком пребывания в рядах вооруженных сил по контракту. По условиям предложения каждый военнослужащий имеет персонифицированный счет, который ежегодно пополняется определенной суммой средств. Указанная сумма периодически корректируется в зависимости от макропоказателей и экономической обстановки в стране; ее значение утверждается федеральным Правительством. После увольнения из рядов вооруженных сил военнослужащий имеет право направить накопленные на персональном счете средства на выплату первоначального взноса в случае приобретения жилья по ипотечному кредиту.

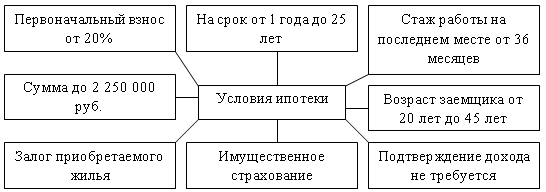

Специальные предложения по военной ипотеке выдвигают в Волгоградской области: Банк «Открытие», ВТБ 24, Промсвязьбанк, Газпромбанк, Россельхозбанк, Сбербанк. По состоянию на 13.12.2016г. минимальная процентная ставка по военной ипотеке на территории данного субъекта Федерации сложилась в Газпромбанке, который лимитирует продукт следующими условиями (рисунок 2) [4].

Рис. 2. Условия ипотеки «Военная» (с госсубсидией) в Газпромбанке

Кроме того, в рамках социальной ипотеки разработан ряд федеральных программ, ориентированных на конкретные категории граждан, в число которых попадают и работники бюджетной сферы. Меры поддержки данным категориям населения иногда предлагают и местные органы власти в рамках областных, городских и краевых программ. Оформить ипотеку, наряду с военнослужащими, на льготных условиях вправе и другие работники бюджетной сферы: учителя; врачи; молодые учёные. В этом случае социальная ипотека в основном направлена на мотивацию и стимулирование персонала к работе в бюджетных структурах, при этом одним из условий для заёмщика выдвигается требование отработать определенный срок в бюджетной сфере. Социальная поддержка бюджетникам реализуется в следующих направлениях: продажа первичного жилья по себестоимости (квартиры, выкупленные государством у застройщика); выдача ипотеки на льготных условиях; предоставление субсидии, которую можно использовать для внесения первоначального взноса, частичного погашения процентов или тела ипотечного кредита.

Старт программе ипотечного кредитования молодых ученых был дан в 2011 г. Ответственными за реализацию выступила Российская академия наук и Всероссийское агентство по ипотечному кредитованию. Стать участниками программы смогут только сотрудники научно-исследовательских институтов, члены РАМН, РАН, РАСХН и учреждений, официально признанных национальным исследовательским университетом. Нельзя игнорировать тот факт, что дополнительное преимущество ипотеки для молодых учёных — возможность переезда в другой, более благоприятный для жизни регион. Среди банков, кредитующих молодых ученных по федеральной программе, следует обозначить: КБ «Инвестрастбанк», АКИ Банк «Образование», ЗАО КБ «Глобэкс», ЗАО КБ «Локо-Банк», ПАО «Автовазбанк», ПАО «РОСТ Банк», ЗАО «Надежный дом», ПАО «Ленинградское областное жилищное агентство ипотечного кредитования», ЗАО КБ «Росинтербанк» [7].

В 2016г. Сбербанк России задействован в реализации всех госпрограмм, в том числе предлагая молодым учителям льготную процентную ставку — от 9,5 %. Часть суммы ежегодно возвращается в виде компенсации. Для оплаты первоначального взноса педагоги могут воспользоваться субсидией в размере 20 % от стоимости жилья (но не более 20 % от ипотеки) [5].В данный момент программа реализована только в 23 регионах РФ, но в 2017 году этот список планируется расширять [2].

Сведения о реализации программы «Социальная ипотека» в Московской области представлены в таблице 1 [3].

Таблица 1

Сведения опрограмме Московской области «Социальная ипотека»

|

Показатель |

Врачи |

Молодые ученые испециалисты ОПК |

Учителя |

|

Количество сертификатов на 2016 год |

287 |

58 |

50 |

|

Общее количество сертификатов до конца 2018г. |

861 |

300 |

150 |

|

Максимальный возраст участника |

45 лет женщины, 50 лет мужчины |

35 лет |

45 лет |

|

Минимальный стаж участника |

3 года |

3 года |

5 лет |

Наконец, помимо цели улучшения жилищных условий населения страны, социальная ипотека реализует более широкий круг задач. Так, она стимулирует развитие рынка недвижимости и, как следствие, область строительства нового жилья начинает развиваться намного быстрее. Строительство недвижимости, в свою очередь, заставляет расти смежные области промышленности, поскольку невозможно без расходных материалов и оборудования, спецтехники. Кроме этого, государство, поддерживая развитие ипотечного кредитования, предоставляет хорошую предпосылку для достижения общего реального экономического роста в России.

Литература:

- Постановление Правительства РФ от 17 декабря 2010 г. № 1050 «О федеральной целевой программе «Жилище» на 2015–2020 годы» // Система ГАРАНТ. URL: http://base.garant.ru/12182235/#block_100000 (дата обращения: 06.12.2016).

- Льготная ипотека в 2017 году для ученых и учителей URL: https://banks.is/publ/156-lgotnaya-ipoteka-v-2016-godu-dlya-uchenyh (дата обращения: 13.12.2016).

- Московская область оплатит ипотеку высококвалифицированным врачам, педагогам и ученым URL: http://www.ng.ru/regions/2016–08–30/5_ipoteka.html (дата обращения: 13.12.2016).

- Попова А. Д., Езангина И. А. Оценка конкурентных позиций региональных коммерческих банков Волгоградской области // Экономика, социология и право. 2016. № 2. С. 48–51.

- Программа ипотечного кредитования для бюджетников URL: http://ipoteka-expert.com/lgotnaya-ipoteka-dlya-byudzhetnikov/ (дата обращения: 13.12.2016).

- Сазонов С. П. Экономическая безопасность кредитной организации: факторы, угрозы, направления укрепления / С. П. Сазонов, И. А. Езангина, Р. С. Евсеев // Финансовая аналитика: проблемы и решения. – 2016. № 31. C. 42–56.

- Субсидирование ипотеки в 2016 году: условия URL: https://kredit.temaretik.com/921724663321332445/subsidirovanie-ipoteki-v-2016-godu-usloviya/ (дата обращения: 13.12.2016).

- Тимофеева Ю. С., Езангина И. А. Кредитные инновации как фактор повышения конкурентоспособности российских банков // Актуальные проблемы гуманитарных и естественных наук. 2016. № 1–3. С. 150–154.

- Ezangina I. A., Evstratov A. V., Jovanovic T. G. Challenges and Perspectives For Development of Banking Credit Infrastructure in Russia // International Journal of Economics and Financial Issues. 2016. Т. 6. № 2. С. 58–64.