Оценка рыночной стоимости предприятия — это совокупность всех направлений оценки, знаний в области корпоративных финансов, макро- и микроэкономики, бухгалтерского учета и налогообложения, финансового анализа и маркетинга, экономического моделирования. Поскольку существует довольно много методов оценки бизнеса, это усложняет оценочную деятельность.

Как и в любой деятельности в оценке рыночной стоимости существует определенный круг проблем. Причем самыми актуальными проблемами в оценке стоимости бизнеса на сегодняшний день является отсутствие федерального стандарта в этом направлении и небольшое количество специалистов, которые знакомы с разными методами оценки бизнеса и могут качественно оценивать его. К тому же, необходимо увязать требования международных стандартов оценки с требованиями российского гражданского законодательства, практическими проблемами оценки стоимости бизнеса в нашей стране.

В Российской Федерации оценочная деятельность регулируется Федеральным законом N 135-ФЗ «Об оценочной деятельности в Российской Федерации» от 29.07.1998 (ред. от 03.07.2016 N 360-ФЗ).

Оценка стоимости предприятий производится обычно с какой-либо целью, например:

– купля-продажа действующего на данный момент предприятия или какой-либо доли собственности в нем;

– соответствующее управленческое решение;

– реструктуризация предприятия (слияние, поглощение, разделение, выделение);

– выкуп собственных акций предприятием;

– внесение пакета акций в уставный фонд другой организации.

При этом могут быть установлены другие цели оценки какими-либо нормативными актами или заданием на оценку.

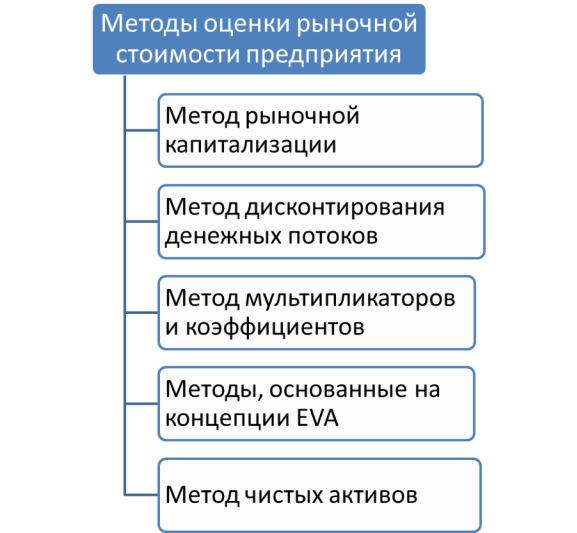

Различные исследователи в области оценки стоимости компаний выделяют широкий спектр методов, позволяющих произвести данную оценку. Рассмотрим основные из этих методов (рис.1):

Рис. 1. Основные методы оценки рыночной стоимости предприятия

Дадим характеристику основным методам оценки рыночной стоимости предприятия:

- Метод рыночной капитализации заключается в определении стоимости, которая рассчитывается на базе текущей рыночной (биржевой) цены [7, c. 301].

- Метод дисконтирования денежных потоков применяется быстрорастущими кампаниями с маленьким доходом, не приемлем для технических компаний. Его суть состоит в том, что стоимость компании складывается из суммы свободного денежного потока будущих периодов. Объем потока дисконтируется с учетом рисков будущих лет. Ставка дисконтирования зависит от средней стоимости капитала. Данный метод предполагает наличие некоторых минусов, таких как неточные допущения по поводу рисков, ставок, выручки; а также завышенная оценка реальной стоимости компании [7, c. 255].

- Для более прибыльных (солидных) компаний существует метод мультипликаторов и коэффициентов, который основывается на сравнительном анализе с котирующими на бирже компаниями с аналогичной финансовой структурой. Используются для оценки следующие показатели: оборот, годовой прирост, EBIT (прибыль до вычета процентов и налогов), EBITDA (прибыль до вычета процентов, налогов и начисленной амортизации). Минусы этого метода сводятся к сложности в поиске подходящего аналога, к сложному процессу сбора необходимых данных [7, c. 319].

- Большое распространение получили методы, основанные на концепции EVA (Экономической добавленной стоимости). Согласно данной концепции стоимость компании определяется ее балансовой стоимостью, увеличенной на текущую рыночную стоимость будущей экономической добавленной стоимости [8].

- Крупные компании со значительными активами используют метод чистых активов. Основанием для оценки служат балансовые показатели. Главным преимуществом данного метода является возможность на основании официальных бухгалтерских документов качественно проверить полученную стоимость бизнеса [7, c. 268].

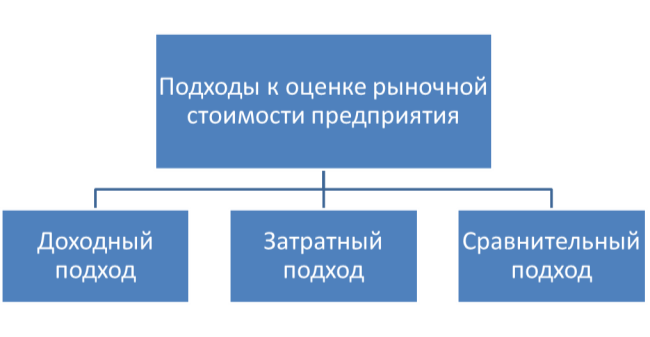

Международный комитет по стандартам оценки выделяет 3 подхода оценки любого актива [10]:

– сравнительный (direct market comparison approach);

– доходный (income approach);

– затратный (cost approach).

Российские экономисты также объединяют все методы оценки стоимости в три категории, основанные на соответствующих подходах [7, c. 242].

Рис. 2. Подходы оценки рыночной стоимости предприятия

1) Сравнительный подход — объединяет методы, базирующиеся на сравнении компании с аналогичными компаниями, по отношению с которыми существует информация о ценах сделок с ними. Для этого оценщик подбирает не мене трех аналогов-предприятий. Для сопоставимости оценщик подбирает следующие критерии для объекта оценки и предприятий-аналогов:

– должны принадлежать к одной отрасли;

– быть сопоставимыми по размерам, объемам продаж, суммарной стоимости активов, рыночной капитализации;

– быть сопоставимы по темпам роста доходов.

Существуют определенные мультипликаторы, которые применяются для определения рыночной стоимости предприятия методами сравнительного подхода. Они рассчитываются по формуле [2]:

![]() ,(1)

,(1)

где ![]() — мультипликатор;

— мультипликатор;

![]() — цена продажи аналога предприятия;

— цена продажи аналога предприятия;

![]() — показатель, характеризующий деятельность предприятия (финансовый, производственный, вещественный).

— показатель, характеризующий деятельность предприятия (финансовый, производственный, вещественный).

2) Затратный подход — методы сводятся к определению затрат, которые необходимы для замещения или восстановления объекта оценки. Существует обобщенная формула для метода затратного подхода:

![]() ,(2)

,(2)

где

![]() — стоимость активов;

— стоимость активов;

![]() — стоимость обязательств.

— стоимость обязательств.

Если имеется информация о среднеотраслевой доходности активов, то рассчитывается стоимость гудвилла по формуле:

![]() ,(3)

,(3)

где ![]() — чистая прибыль предприятия;

— чистая прибыль предприятия;

![]() — рыночная стоимость активов предприятия;

— рыночная стоимость активов предприятия;

![]() — среднеотраслевая доходность активов;

— среднеотраслевая доходность активов;

![]() — ставка капитализации.

— ставка капитализации.

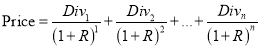

3) Доходный подход — совокупность методов оценки, основывающиеся на определении ожидаемых доходов от компании, а также приведении их путем дисконтирования к текущей стоимости, которую оцениваемое предприятие может принести. Модель дисконтированных дивидендов (discounted dividend model) является основополагающей для модели дисконтированных денежных потоков (discounted cash flow). Модель дисконтированных дивидендов была впервые предложена Джоном Уилиамсом после кризиса 1930-х годов в США. Формула расчета текущей стоимости объекта оценки методом дисконтирования денежных потоков, при предположении о поступлении денежных потоков в конце каждого года прогнозного периода, имеет вид:

,(4)

,(4)

где

![]() — дивиденды

— дивиденды

![]() — ставка дисконтирования.

— ставка дисконтирования.

Теория приведенной стоимости была впервые сформулирована представителем Саламанкой школы Мартином де Аспилькуэта и является одним из ключевых принципов современной финансовой теории [9].

В рамках каждого оценочного подхода имеется цель, учитывающая выбранные методы оценки, особенности оцениваемого объекта и возможности его развития, условия ограничения, наличие информационной базы и её достаточность.

При оценке стоимости предприятия необходимо определить причины использования или неиспользования таких методов как доходный, сравнительный и затратный.

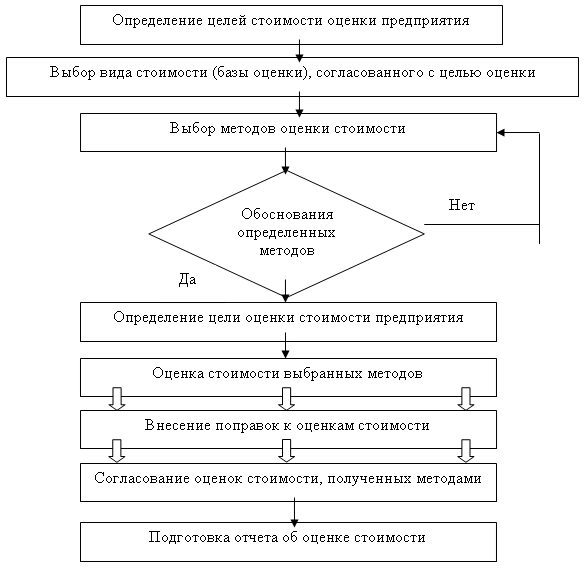

Оценка стоимости предприятия будет происходить согласно предложенной модели (рис.3):

Рис. 3. Модель оценки стоимости предприятия

Помимо этого при оценке стоимости предприятий имеются следующие проблемные ситуации. Это:

– высокая трудоёмкость при оценке стоимости;

– сложности при идентификации;

– расчёт и оценка факторов формирующих стоимость;

– ограничения при оценке предприятий с учётом имеющихся методов;

– прогнозирование доходов с большой степенью вероятности;

– учёт всех подходов при обобщении оценки;

Таким образом, оценка рыночной стоимости предприятий является неотъемлемой составляющей рынка финансовых услуг. Во всем мире анализ стоимости бизнеса определяется как механизм наиболее эффективного управления собственностью.

Литература:

- Федеральный закон N 135-ФЗ «Об оценочной деятельности в Российской Федерации» от 29.07.1998 (ред. от 03.07.2016 N 360-ФЗ).

- Соколов В. Н. Методы оценки предприятия. СПб.:СПБГИЭУ, 2014.-258с.

- Балаховцева М. А. Анализ методов оценки предприятия. Достоинства и недостатки подходов оценки предприятия // Современные научные исследования и инновации. 2013. № 12.

- Мандражи З. Р., Сулейманова Э. С. Современные подходы к оценке стоимости бизнеса // Научно-методический электронный журнал «Концепт». — 2016. — Т. 17. — С. 578–581.

- Самые дорогие компании мира 2015. [Электронный ресурс] — 2016. — Режим доступа: http://www.investorschool.ru

- Котировки акций. [Электронный ресурс] — 2016. — Режим доступа: http://www.fxclub.org

- Грязнова, А.Г.. Оценка стоимости предприятия (бизнеса) [Текст] / А. Г. Грязнова, А. М. Федотова, М. А. Эскиндаров, Т. В. Тазихина. — М.: Интерреклама, 2013. — 544 с.

- Валдайцев, С. В. Оценка бизнеса и управление стоимостью предприятия [Текст]: Учеб. пособие для студ. вузов / С. В. Валдайцев. — М.: ЮНИТИ-ДАНА, 2012. — 720 с.

- Marjorie Grice-Hutchinson, The School of Salamanca Reading in Spanish Monetary Theory 1544–1605. Oxford University Press, 1952.

- Proposed New International Valuation Standards. Exposure Draft. International Valuation Standard Council, 2010.