Сегодня одной из наиболее актуальных социально-политических и экономических проблем России является нехватка доступного жилья, особенно для молодых и малообеспеченных семей. Решить это проблему можно с помощью системы ипотечного жилищного кредитования. Кроме того, проблемы развития ипотечного рынка в нашей стране заставляют кредитные организации в первую очередь обращать внимание на поиск новых дополнительных источников, инновационно-инвестиционных инструментов обновления производственного потенциала и интенсификации на этой основе экономики России. Наращивание инвестиционных составляющих экономического роста, в том числе ипотечного кредитования — это ключ к росту ВВП, созданию новых рабочих мест, новых производств, развития малого и среднего бизнеса, а также благосостояния граждан.

В условиях экономического кризиса и неопределенности недвижимость становится одной одна из самых эффективных форм инвестирования. Для населения жилой дом или квартира превратились в более надежный инвестиционно-финансовый инструмент, чем ценные бумаги или вклады. Все это может возобновить рост рынка жилищной ипотеки России, увеличить количество и объемы выдаваемых банками ипотечных кредитов на приобретение жилья.

Все это обусловливает необходимость всестороннего исследования проблем функционирования ипотечного жилищного кредитования в России на примере наибольшего оператора в этом сегменте финансового рынка — ПАО «Сбербанк России».

Анализ теоретических основ показал, что низкий платежеспособный спрос населения и значительная стоимость жилья требуют синтеза современных рыночных механизмов и государственной жилищной политики в сфере банковского ипотечного механизма финансирования жилья [1, с. 17].

В результате исследования литературы выяснилось, что существует два подхода в определении понятия ипотечного жилищного кредитования: с одной точки зрения это один из видов банковского потребительского кредитования, а с другой — это самостоятельный вид кредита [3, 5]. Большинство современных ученых все же склонны считать жилищный кредит долгосрочными инвестициями в развитие человеческих ресурсов как главной производительной силы общества, а не простым кредитом на потребительские нужды. Действительно, банковский ипотечный жилищный кредит имеет очень много различий с последним и, что более важно, является особой формой инвестиций для самого банка [4, 6].

Как показали исследования, наибольшим оператором на рынке ипотечного жилищного кредитования является ПАО «Сбербанк России». Кредитные программы ПАО «Сбербанк России» для населения по финансированию жилья представлены в табл. 1.

Таблица 1

Сравнительная характеристика программ жилищного ипотечного кредитования ПАО «Сбербанк России» на конец 2016 года

|

Наименование |

Процентная ставка |

Сумма кредита |

Срок кредитования |

Особенности |

|

Акция на новостройки |

от 11,5 % |

0,3–3,2 млн. руб. |

до 30 лет |

Выдаются до 31.12.2016 г.; первоначальный взнос от 15 % |

|

Ипотека с государственной поддержкой |

от 11,4 % |

0,3–3,2 млн. руб. |

до 30 лет |

Выдаются с 01.03.2016 до 31.12.2016 г.; первоначальный взнос от 20 % |

|

Приобретение готового жилья |

от 10,25 % |

0,3–3,2 млн. руб. |

до 30 лет |

Льготны для молодых семей; первоначальный взнос от 20 % |

|

Приобретение строящегося жилья |

от 11 % |

0,3–3,2 млн. руб. |

до 30 лет |

Без подтверждения дохода; льготы для молодых семей; первоначальный взнос от 20 % |

|

Ипотека плюс материнский капитал |

от 13,5 % |

0,3–3,2 млн. руб. |

до 30 лет |

Можно использовать средства материнского капитала для первоначального взноса |

|

Строительство жилого дома |

от 13,5 % |

до 3,4 млн. руб. |

до 30 лет |

Первоначальный взнос от 25 % |

|

Загородная недвижимость |

от 12 % |

0,3–3,0 млн. руб. |

до 30 лет |

Субсидирование части процентной ставки за счет бюджетных средств; первоначальный взнос от 15 % |

|

Военная ипотека |

от 11,75 % |

до 2,5 млн. руб. |

до 20 лет |

По заниженной ставке; 80 % оценочной стоимости жилья |

Составлено по материалам сайта ПАО «Сбербанк России» [10]

Следует отметить, что данные программы жилищного ипотечного кредитования и их условия могут отличаться в разных регионах и городах РФ. Так, на конец 2016 года ПАО «Сбербанк России» предлагает акционные ипотечные кредиты на покупку новостройки, ипотечные кредиты с государственной поддержкой, на приобретение готового жилья, на приобретение строящегося жилья, ипотеку с использованием материнского капитала, на строительство жилого дома, на загородную недвижимость, а также военную ипотеку. Сумма возможного кредита составляет от 300 тыс. и до 3,4 млн. руб. Процентная ставка также не фиксирована и зависит от многих факторов: уровня доходов заемщика и его семьи, срока и объекта кредитования, наличия страховки и пр. [10].

Как показал анализ, ПАО «Сбербанк России» постоянно совершенствует условия ипотечного жилищного кредитования, стремится сделать их более доступными, прозрачными и простыми. Так, ПАО «Сбербанк России» активно поддерживает федеральные и региональные программы доступного жилья. Специалисты банка предлагают разнообразные программы ипотечного кредитования покупки квартир на первичном и вторичном рынках. Отдельные категории граждан могут воспользоваться особыми условиями кредитования, включающими государственную поддержку, субсидии и льготы. Срок ипотечного кредита может доходить до 30 лет, а комиссия за оформление договоров не взимается. Заполнить заявку на получение ипотеки можно в режиме «он-лайн», на сайте Сбербанка России, а срок оформления кредита — от нескольких часов, но не более 7-ми дней.

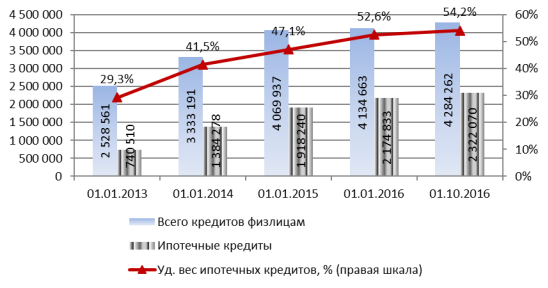

Рассмотрим непосредственно структуру кредитного портфеля ПАО «Сбербанк России» (рис. 1).

Рис. 1. Анализ структуры кредитов, выданных физическим лицам ПАО «Сбербанк России» за 20013–2016 гг., млн. руб.

Составлено на основе данных Годовых отчетов ПАО «Сбербанк России» [10]

Согласно данным диаграммы ПАО «Сбербанк России» постоянно наращивает как общий объем кредитов, выданных населению, так ипотечный кредитный портфель. Следует отметить, что рост ипотечного кредитования опережает рост всего портфеля розничных кредитов, поэтому доля ипотечных кредитов постоянно увеличивается.

Так, по данным пресс-службы Сбербанка, его ипотечный портфель составил на 1 декабря 2016 года 2,45 трлн. рублей, увеличившись за год на 12 % (по сравнению с 01.12.15). В 2016 году Сбербанк предоставил 419 тысяч жилищных кредитов на сумму 636 млрд. рублей (данные за 11 месяцев). Прирост составил 11 % и 10 % соответственно по сравнению с аналогичными показателями 11 месяцев прошлого года [10].

Более 60 % ипотечных выдач этого года составляют сделки по покупке готового жилья (388 млрд руб.), 33 % — ипотека на строящееся жилье (211 млрд. руб.). При этом 98 % ипотечных кредитов Сбербанка на покупку жилья на первичном рынке — продукт «Ипотека с государственной поддержкой» со сниженной ставкой (207 млрд. рублей) [10].

С марта 2015 года, когда программа «Ипотека с государственной поддержкой» была запущена, Сбербанк предоставил 399 млрд. рублей. В целом по России 45 % «льготной ипотеки» предоставил именно Сбербанк [8].

Достижение этих показателей стало возможным благодаря постепенному снижению ставок и совершенствованию ипотечных сервисов Сбербанка. За 2016 год Сбербанк трижды снижал ставки по ипотеке. На данный момент клиенты Сбербанка могут получить жилищный кредит по ставке 10,9 %, если воспользуются программой с господдержкой в ряде регионов страны, под 10,25 % — если кредит привлекает молодая семья, также действует ставка 11,5 % в рамках акции для застройщиков.

В августе 2016 года Сбербанк запустил по всей России сервис по электронной регистрации права собственности на недвижимость. Он позволяет направить документы на регистрацию в Росреестр за 15 минут, минуя необходимость посещать само ведомство или МФЦ и сэкономить тем самым в среднем 5 дней. Сервис доступен во всех 600 существующих центрах ипотечного кредитования Сбербанка, им воспользовались уже более 30 тысяч человек. Также в 2016 году стало возможным оформить частичное досрочное погашение ипотечного кредита в интернет-банке «Сбербанк Онлайн», изменить дату ипотечного платежа, а также сократить срок кредита при частичном досрочном погашении, оформленном в офисе банка [10].

Кроме того, ПАО «Сбербанк России» продолжал развивать программу по рефинансированию кредитов для клиентов с хорошей кредитной историей.

Таким образом, жилищное кредитование по-прежнему оставалось приоритетным продуктом для Сбербанка. Рост портфеля составил 39 % в 2014 году, рыночная доля увеличена до 53 %. При этом качество портфеля оставалось стабильно высоким. Высокому темпу роста способствовали и расширение продуктовой линейки, и новый более усовершенствованный процесс работы с риэлторами и застройщиками с возможностью подачи ипотечных заявок дистанционно через web-систему «Партнер онлайн» по всей России, и новый упрощенный процесс подачи заявок клиентами. По продукту «Жилищный кредит по двум документам» клиентам достаточно предоставить два документа — паспорт РФ и второй документ.

Сбербанк удостоен награды «Лидер рынка ипотечного кредитования» рейтингового агентства «Эксперт РА» в рамках V Ежегодной конференции «Ипотека в России».

Таким образом, политика жилищного ипотечного кредитования ПАО «Сбербанк России» представлена очень широкой линейкой продуктов. Она охватывает все группы населения: молодежь, средний класс, военные и другие. Для ПАО «Сбербанк России» ипотечное кредитование физических лиц — очень доходный бизнес, и он не собирается уступать его другим кредитным институтам. Однако в этой сфере банковского бизнеса также существуют определенные проблемы.

Так, в условиях нестабильности экономической ситуации в стране, прежде всего, возникают проблемы доступности и своевременной возвратности ипотечных жилищных кредитов. По данным экспертов, по итогам девяти месяцев 2016 года в результате текущих экономических потрясений доля просроченной задолженности по ипотечным жилищным кредитам ПАО «Сбербанк России» составила 1,2–1,3 % [10]. В абсолютных цифрах просрочка по Сбербанку на 1 октября 2016 года достигла 32 млрд. руб. Для сравнения, по банковской системе на ту же дату данный показатель составляет 264 млрд. руб., или 6,12 % от всех ипотечных жилищных кредитов [9]. То есть, задолженность по Сбербанку составляет примерно 23 % от всей просроченной задолженности по банковской системе РФ. Данные показатели свидетельствует о том, что Сбербанк, являясь крупным системообразующим банком, берет на себя значительную работу по обеспечению ипотечного жилищного кредитования населения. Соответственно, он же возлагает на себя и определенные риски.

На современном этапе эксперты выделяют ряд причин, которые приводят к росту задолженности по ипотечному жилищному кредитованию. Во-первых, это существенное снижение платежеспособности и благосостояния граждан, которые, с одной стороны, не могут вовремя оплачивать платежи по ранее взятым кредитам, а с другой, предпочитают ипотечным жилищным кредитам альтернативные вложения с большей финансовой отдачей. Во-вторых, наличие монопольных операторов на рынке ипотеки и, как следствие, недоступная большинству заемщиков завышенная стоимость конечного ипотечного продукта (включая все страховки, комиссии и прочие платежи). В-третьих, недостаток доступных социальных ипотечных программ с государственной поддержкой, которые бы реально работали [2, с.113].

Возможные пути решения данных проблем в целом для банков России и, в частности для Сбербанка, заключаются в следующем:

необходимо дальнейшее увеличение среднего срока ипотечным кредитов и снижение средневзвешенной ставки по кредитам;

разработка новых и усовершенствование работающих специальных программ ипотечного жилищного кредитования для поддержки заемщиков в сложной финансовой ситуации;

разработка и реализация мероприятий по улучшению инвестиционного климата в стране и ее регионах;

в периоды кризиса для повышения ликвидности банковской системы необходимо активное применение инструментов Банка России (операции РЕПО с ипотечными ценными бумагами, кредитование под залог ипотечных ценных бумаг и т. д.);

разработка в зависимости от типа рынка жилья дифференцированного регионального подхода к развитию банковского ипотечного кредитования [7, с. 89].

Подводя итоги, можно сказать о том, что ПАО «Сбербанк России» является крупнейшей кредитной организацией на российском рынке ипотечного жилищного кредитования, которая реализует государственные программы поддержки заемщиков, постоянно увеличивает объемы выданных кредитов, совершенствует свою кредитную политику в этом направлении. К перспективам развития ипотечного кредитования можно отнести комплексный подход к решению существующих проблем, касающихся различных сфер политики, экономики, строительного, социального сектора, а также расширение ассортимента доступных банковских продуктов.

Литература:

- Афанасьева А. Н. Экономические аспекты ипотечного кредитования жилищного строительства / А. Н. Афанасьева // Вестник экономики, права и социологии. — 2015. — № 3. — С.17–19

- Батырова Д. С. Современное состояние рынка ипотечного жилищного кредитования в России / Д. С. Батырова, С. П. Сазонов // Актуальные вопросы экономических наук. — 2016. — № 53. — С.110–114.

- Гарипова З. Л. Социальные последствия ипотечного жилищного кредита / З. Л. Гарипова // Финансы и кредит. — 2014. — № 31. — С.25–31.

- Егоров Д. Р. Тенденции ипотечного кредитования в Российской Федерации / Д. Р. Егоров, О. В. Корнейко // Международный журнал прикладных и фундаментальных исследований. — 2015. — № 8–3. — С.534–536.

- Моисеев В. А. Ипотечное жилищное кредитование в Российской Федерации: понятие, тенденции, проблемы и пути решения / В. А. Моисеев, К. Ю. Прокофьев // Региональная экономика: теория и практика. — 2014. — № 1. — С.39–51.

- Тесленко И. Б. Ипотека как источник финансирования инвестиций в жилищное строительство / И. Б. Тесленко, Н. А. Королева // Актуальные вопросы экономических наук. — 2016. — № 54. — С.68–73.

- Туртушов В. В. Развитие ипотечного рынка и его значение в формировании рынка доступного жилья в России / В. В. Туртушов, Т. В. Мужжавлева // Вестник экономики, права и социологии. — 2013. — № 3. — С.87–90.

- Агентство по ипотечному жилищному кредитованию [Электронный ресурс]. — URL: http:// http://www.rosipoteka.ru.

- Статистика Банка России [Электронный ресурс]. — URL: http:// http://www.cbr.ru.

- Сайт ПАО «Сбербанк России» [Электронный ресурс]. — URL:www. sberbank.ru.