В данной статье рассматривается налог на добавленную стоимость в Российской Федерации, а именно базовые ставки, кто именно является налогоплательщиком НДС, какие документы формируются при предъявлении в налоговые органы, также недостатки и рекомендации по их устранению.

Ключевые слова: налог на добавленную стоимость (НДС), налоговые ставки, налогоплательщики, книга продаж и книга покупок

This article discusses the value-added tax in the Russian Federation, namely the base rate who is a VAT taxpayer which documents are sent, upon presentation to the tax authorities, the shortcomings and recommendations for their elimination.

Key words: value added Tax (VAT), tax rates, taxpayers, sales book and purchase book

Данная тема актуальна в Российской Федерации, так как налог на добавленную стоимость является основным из федеральных налогов и составляет доходную часть бюджета.

Впервые НДС ввели во Франции в 1958 году, изобретателем стал Морис Лоре.

В России НДС начал действовать с 1 января 1992 года. Первым законом о НДС назывался «О налоге на добавленную стоимость», а с 2001 года сформировалась статья 21 НК РФ.

Под налогом на добавленную стоимость понимают налог, а именно косвенный, который взимается с каждой продажи, начиная с производственного цикла и заканчивая продажей конечному покупателю.

Налогоплательщики состоят из двух групп:

− налогоплательщики «внутреннего» НДС, то есть НДС, уплачиваемый при реализации товаров, работ и услуг на территории Российской Федерации;

− налогоплательщики «ввозного» НДС, то есть НДС, уплачиваемый при ввозе товаров на территорию Российской Федерации;

В соответствии статьи 145 Налогового кодекса РФ, налогоплательщики имею право получить освобождение от исполнения обязанностей от уплаты НДС.

- Имеют право на освобождение налогоплательщики у которых за три последних идущих предшествующих календарных месяцев, сумма выручки от реализации товаров, работ и услуг без учёта НДС не превысило 2000000 рублей.

- Право на освобождение используется на протяжении двенадцать месяцев (отказаться от этого права в течение двенадцать месяцев нельзя), но действует при выполнении установленного выше условия [2].

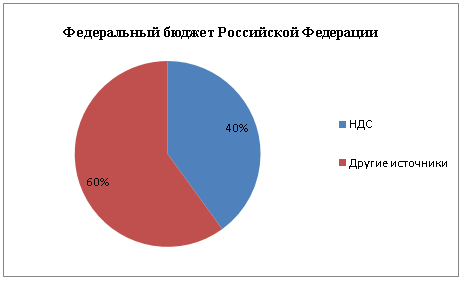

Налог на добавленную стоимость закреплён в статье 21 Налогового Кодекса Российской Федерации и входит в федеральные налоги. Доля НДС в федеральном бюджете составит 40 % НДС [1].

Рис. 1. Доля НДС в доходах федерального бюджета

Плательщиками НДС могут выступать организации (в том числе некоммерческие), индивидуальные предприниматели и лица, которые перемещают товары через таможенную границу.

Налогоплательщики состоят из двух групп:

− налогоплательщики «внутреннего» НДС, то есть НДС, уплачиваемый при реализации товаров, работ и услуг на территории Российской Федерации;

− налогоплательщики «ввозного» НДС, то есть НДС, уплачиваемый при ввозе товаров на территорию Российской Федерации.

В соответствии статьи 145 Налогового кодекса РФ, налогоплательщики имею право получить освобождение от исполнения обязанностей от уплаты НДС.

- Имеют право на освобождение налогоплательщики у которых за три последних идущих предшествующих календарных месяцев, сумма выручки от реализации товаров, работ и услуг без учёта НДС не превысило 2 000 000 рублей.

- Право на освобождение используется на протяжении двенадцать месяцев (отказаться от этого права в течение двенадцать месяцев нельзя), но действует при выполнении установленного выше условия [2].

Если налогоплательщик воспользовался правом до двадцатого числа месяца, с которого он начал пользоваться освобождением в налоговый орган предоставляется уведомлении (то есть действующий уведомления механизм), и соответствующие документы, к ним относятся:

− выписка из бухгалтерского баланса;

− выписка из книги продаж;

− выписка из книги учётов доходов и расходов (ИП) [3]

Если в период действующего освобождения нарушены условия меньше двух миллионов рублей, то право на освобождение утрачивается с месяца в котором это превышение произошло.

Если после окончания периода права на освобождения налогоплательщик решил продолжить им пользоваться, он так же должен уведомить об этом налоговые органы [4].

Плательщиками НДС не являются:

− Международная федерация футбола (FIFA);

− Национальная футбольная ассоциация;

− налогоплательщики, применяющие специальные налоговые режимы, уплачивают НДС только в случае установленных налоговыми органами;

− Олимпийских и параолимпийских игр в Сочи.

Объектом налогообложения НДС (по статье 146 НК РФ) являются:

− операции по реализации товаров, работ и услуг на территории Российской Федерации;

− передача на территории РФ товаров, работ и услуг для собственных нужд, расходы на которые не принимаются к вычету с момента исчисления на прибыль;

− выполнение строительно-монтажных работ для собственного потребления;

− ввоз товаров на РФ [5].

НДС «Исходящий» — это когда предприятие начисляет НДС на всю сумму, которое оно предполагает получить от покупателей [9].

Одновременно предприятие имеет право уменьшить начисленный налог на суммы «Входящего» НДС по сделанным покупкам.

Если оборот предприятия не превышает 20 000 000 рублей в год, то НДС не уплачивается.

Разница между налогом — начисленным с продаж и входящим налогом по покупкам подлежит уплате в бюджет (возмещению из бюджета).

Налоговым периодом по НДС является месяц, уплате в бюджет подлежит сумма налога, которую налогоплательщик рассчитал за квартал.

Представление декларации по НДС и его уплате производится не позднее 20 числа месяца следующим за истёкшим периодом [6].

Под счётом фактуры понимается, документ служащий основанием для принятия покупателям предъявленный продавцом сумм НДС к вычету.

Его составляют обычно в двух экземпляров.

Для вычета покупателем сумм входящего НДС предоставление необходимого документа, так называемого счёт-фактура от продавца.

На основании полученных счетов-фактур формируется «книга покупок», а на основании выданных счетов-фактур «книга продаж».

Для регистрации счетов-фактур подтверждающих НДС при покупке, предназначена — книга покупок.

Для регистрации счетов-фактур при реализации товаров, предназначена — книга продаж.

Базовые ставки НДС:

− 10 % — продовольственные товары, кроме деликатесов, товары для детей, книжная продукция, периодика, за исключением рекламной и эротической и медицинские товары.

− 18 % — остальные товары;

− 0 % — экспортирующие товары.

На текущий момент российская экономика находится в трудной ситуации, каждый из компонентов, которые регулируют экономику, может привести к улучшению, так и ухудшению состояние экономики в стране.

Налоги играют важную роль в решении ряда проблем в экономики страны.

Одним из недостатков НДС является оптимизация налоговых ставок НДС. Если мы уменьшим налоговые ставки НДС, то доход бюджета будет значительно уменьшаться, что приведёт к избытку распределения средств. С другой стороны, если мы повысим ставки, большинство организаций принудит к уклонению налога, этого нельзя допустить, так как бюджет государства недополучит финансовые средства [7].

Для решения данной проблемы необходимо выделить среднюю ставку налога, то есть предприятия не будут уклоняться от налога и одновременно пополнять бюджет.

Другой проблемой является экспорт товаров, так как он не облагается НДС, предприятия пытаются уклониться от НДС, то есть если даже предприятия не производят экспорт, то по документам проводят как экспортируемый, далее пытаются реализовать на территории Российской Федерации [8].

На сегодняшний день эта проблема решается таможенными органами, которые обладают определёнными полномочиями.

Из всего вышесказанного можно сделать вывод о том что, НДС составляет почти половину бюджета РФ, а именно 40 %. Так же входит в федеральные налоги РФ. По выявленным недостаткам были разработаны рекомендации.

Литература:

- Баяндурян Г. Л. Федеральные налоги и сборы: Учебное пособие / Г. Л. Баяндурян, А. А. Полиди, М. Л. Осадчук; Под общ. ред. Г. Л. Баяндуряна. — М.: Магистр: НИЦ ИНФРА-М, 2013. — 240 с.: 60x90 1/16. (переплет) ISBN 978–5-9776–0222–8.

- Богданова Е. П. Налоги и налогообложение в Российской Федерации [Электронный ресурс]: учеб. пособие / Е. П. Богданова. — М.: МФПА, 2010. — 432 с. — (Университетская серия). — ISBN 978–5-902597–17–9.

- Дадашев А. З. Налоги и налогообложение в Российской Федерации: Учебное пособие / А. З. Дадашев. — М.: Вузовский учебник: НИЦ ИНФРА-М, 2013. — 240 с.: 60x90 1/16. (переплет, с с/о) ISBN 978–5-9558–0272–5, 1000 экз.

- Захарьин В. Р. Налоги и налогообложение: Учебное пособие / В. Р. Захарьин. — 2-e изд., перераб. и доп. — М.: ИД ФОРУМ: НИЦ Инфра-М, 2013. — 320 с.: ил.; 60x90 1/16. — (Профессиональное образование). (переплет) ISBN 978–5-8199–0477–0, 500 экз.

- Косарева Т. Е. Налогообложение организаций и физических лиц: Учебное пособие / Т. Е. Косарева и др.; Под ред. Т. Е. Косаревой. — 8-e изд., испр. и доп. — М.: НИЦ ИНФРА-М, 2014. — 240 с.: 60x90 1/16. — (ВО: Бакалавриат).(п) ISBN 978–5-16–006546–5, 500 экз.

- Малис Н. И. Теория и практика налогообложения: Учебник / Н. И. Малис, И. В. Горский, С. А. Анисимов; Под ред. Н. И. Малиса — 2-e изд., перераб. и доп. — М.: Магистр: НИЦ ИНФРА-М, 2013. — 432 с.: 60x90 1/16. (переплет) ISBN 978–5-9776–0261–7, 500 экз.

- Павлова Е. В., Дорожко Д. А. Безработица как социально-экономическое явление в современной экономике. Проблемы безработицы в Российской Федерации и меры по её снижению // Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2014. № 3 (18). С. 29–31.

- Павлова Е. В. Налоги и налогообложение: электронное учебное пособие / Е. В. Павлова. — Тольятти: Изд-во ТГУ, 2016. — 1 оптический диск.

- Семкин К. К., Российские нормы взимания НДС в свете зарубежного законодательства: Монография / К. К. Семкин, О. В. Медведева, Т. И. Семкина. — М.: Магистр: НИЦ ИНФРА-М, 2013. — 160 с.: 60x88 1/16. (обложка) ISBN 978–5-9776–0290–7, 50 экз.