В данной статье рассмотрены проблемы взимания налоговых платежей в бюджет. Проведено исследование, направленное на частичное заимствование зарубежной специфики эффективного построения налоговых взаимоотношений государства и экономически-хозяйствующих субъектов. Определены направления налоговой политики с использованием такого направления экономического анализа, как налоговый анализ.

Ключевые слова: источник формирования доходов бюджета, результат финансовой деятельности, налогообложение, налоговый гнет, налоговая проверка, налоговые льготы и послабления, налоговое планирование, налоговая политика, налоговый и экономический анализ

В современных условиях главным и основным источником формирования статьи доходов государственного бюджета являются обязательные платежи — налоги и сборы. В процессе налогообложения, осуществляемого в рамках иерархической структуры финансовой системы страны, налоговые платежи отражают потоки финансовых ресурсов и взаимосвязь структурных уровней — государственных финансов и финансов хозяйствующих субъектов как агентов экономических отношений. Одной из ключевых проблем налогообложения является неизбежный конфликт, возникающий в процессе реализации функций общественного сектора в связи с естественной ограниченностью общего объема его доходов. Налоговые платежи, поступающие в бюджетную систему, являются доходами общественного сектора и одновременно одним из видов расходов для налогоплательщика [1, с. 28].

Наибольшее влияние на результаты финансовой деятельности хозяйствующих субъектов оказывает налог на прибыль (важнейший источник пополнения государственного бюджета). Предприятия, организации, корпорации стремятся уменьшить налоговый гнёт законными и противозаконными методами. За такие правонарушения как уклонение от уплаты налога на прибыль организаций (корпораций), несвоевременная уплата последнего или уплата налога на прибыль в неполном объеме, данные юридические лица несут различную ответственность: от уплаты штрафов (пени), до уголовного делопроизводства.

Таким образом, следует отметить, что эффективное налогообложение прибыли организаций (корпораций) возможно только при нормальном функционировании правового регулирования при налогообложении прибыли, а это возможно, только при наличии крепкой нормативно-правовой базы и современного технического оснащения государственной структуры.

Так как, одним из методов любой науки является сравнение. При этом объект изучения сравнивается с самим собой в разные периоды времени, или с аналогичными объектами, но в одно и то же время. Также и в системе налогообложения — изучив механизм налогообложения прибыли организаций в иностранных государствах можно найти элементы, которые целесообразно было бы внедрить и в нашей стране.

Так, например, для России в рамках эффективного налогового администрирования, будет интересен опыт обнаружения случаев несоблюдения налогового законодательства в США. В рамках этого направления проводится работа по обнаружению налогоплательщиков, которые не зарегистрировались в налоговых органах, не указали своих доходов в полной мере, не внесли необходимые суммы в бюджет. Из-за неограниченного количества персонала и времени налоговые органы США (аналогичная ситуация имеет место и в России) не могут уделить обнаружению перечисленных категорий налогоплательщиков достаточно внимания. Возникшее обстоятельство привело к тому, что возникла необходимость в применении современных технологических решений. При определении таких решений перед налоговыми службами США стояла задача повышения собираемости налогов.

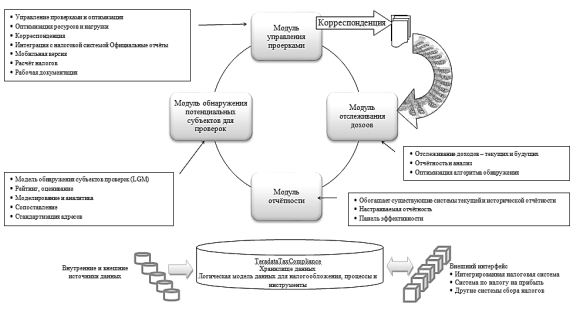

Технологические решения по данной проблеме основывались на технологии обнаружения случаев несоблюдения налогового законодательства. Технология, в частности, должна обеспечить быстрые и эффективные результаты в повышении собираемости налогов, иметь механизм работы с необходимыми данными, а также обладать способностью распределения нагрузки между персоналом, предоставлять возможность отслеживания полученных результатов, а точнее дополнительных доходов. В США технология обнаружения случаев несоблюдения налогового законодательства называется «Teradata Tax Compliance Solution». Этот инструмент сочетает в себе аналитические модели, модели нестрого соответствия и принципы стандартизации и нормализации данных (адресов), которые применяются при обнаружении, оценке, выявление приоритетных направлений и распределении случаев нарушения налогового законодательства в процессе анализа данных, находящихся в информационном хранилище Teradata (рисунок 1).

Рис. 1. Технология обнаружения несоблюдения налогового законодательства США

Модуль обнаружения потенциальных субъектов для проверок позволяет находить возможные случаи нарушения налогового законодательства применительно как к физическим лицам, так и юридическим.

Модуль управления проверками позволяет назначать задания конкретным исполнителям или группам исполнителей и осуществлять мониторинг их работы.

Модуль отслеживания доходов предоставляет доступ к оценке результативности деятельности налогового органа, оптимизации алгоритмов обнаружения и настройке системы.

Модуль отчётности отражает детализированные исторические и текущие данные для организации эффективной работы сотрудников. Функционал, реализующий возможности работы с корреспонденцией, позволяет инициировать и отслеживать взаимодействие налогоплательщика и налоговых органов. Панель эффективности отображает необходимую для руководства налогового органа информацию и служит направляющим инструментом для сотрудников, которым были поручены определённые задания [2, с. 71].

С другой стороны, в налоговом контроле должны произойти изменения в сторону сотрудничества государства с налогоплательщиками. В рамках исследования подхода баланса интересов государства и налоговых органов в Российской Федерации рассматривается применение нового вида налоговой проверки — горизонтального контроля, который пришел из Нидерландов и существует там с 2005 г. [3, с. 73]. Горизонтальный контроль предусматривает организацию совместной работы налогоплательщика и налогового органа, в процессе которой первый в режиме онлайн сообщает второму обо всех своих налоговых рисках, как бы советуется во избежание ошибок и их следствия — штрафных санкций. Горизонтальный мониторинг может быть введен только с согласия предприятия и оформлен заключением специального соглашения. В России практика такого вида контроля начала внедряться в 2012 году. Предполагается, что применение метода горизонтального мониторинга также поможет сократить издержки на анализ и контроль добросовестных налогоплательщиков и перераспределить ресурсы налоговиков для усиления контроля в отношении недобросовестных [4]. Иностранный опыт в области контрольной деятельности в России начал применяться в сфере трансфертного ценообразования, на сегодня осваиваются новые области применения [5, с. 126].

Для целей обеспечения поступлений от налога на прибыль на определённом минимальном уровне в некоторых странах взимается альтернативный минимальный налог. Поступления от такого налога позволяют получать минимальный, но гарантированный в заранее определённом объёме налоговый доход. Это освобождает правительство от необходимости экстренного поиска источника финансирования запланированных расходов, когда фактические налоговые поступления существенно ниже заложенных в бюджет, а также поможет более эффективно планировать и осуществлять меры по выводу экономики страны на стабильный уровень функционирования [6, с. 30].

Исследования тенденций развития налогообложения прибыли последних лет в зарубежных странах показали в массовое снижение ставок корпоративного налога. Обеспечение экономической безопасности России, характеризуемое коэффициентом соотношения инвестиций в основной капитал и в ВВП страны возможно лишь при полной отмене налога на прибыль. Однако, учитывая то, что большинство малых и средних предприятий, осуществляющих свою деятельность на территории РФ, могут воспользоваться специальными налоговыми режимами, предусматривающими отмену уплаты налога на прибыль, очевидно, что упразднение данного налогового платежа коснется в большинстве случаев именно производственных предприятий, которые в экономически развитых странах имеют существенные налоговые послабления, вплоть до полного освобождения от уплаты большинства налогов [7, с. 289].

Таким образом, важнейшей задачей налоговой реформы должно стать налоговое стимулирование модернизации и расширенного воспроизводства. Максимального эффекта в решении данного вопроса можно достичь за счёт системы инновационно-инвестиционных льгот прямого действия по налогу на прибыль [8, с. 171]. Однако на перманентном уровне необходимо иметь ввиду, что предоставление в широких масштабах налоговых льгот ведет к ослаблению принятой налоговой политики, уменьшает базу налогообложения, создает условия для незаконного ухода от уплаты налогов [9, с.171].

В то же время введение прогрессивной системы налогообложения, является идеальным механизмом для российской экономики, поскольку малый бизнес не получит дополнительного налогового бремени (в некоторых ситуациях даже сбросит дополнительные расходы), а крупный бизнес, спокойно с этим справится.

Большая часть российских компаний, а именно компании нефтегазового и высокотехнологичного секторов, готовы к повышению ставки налога на прибыль в комплексе с переходом к прогрессивной системе налогообложения. Это позволит исключить негативное влияние этой меры на малый и средний бизнес [10, с. 24]. Пусть это ляжет дополнительным бременем на нефтегазовый и высокотехнологичный сектор, но, в то же время, направит на более рациональное управление финансовыми потоками, особенно на рынках заимствований. Для государства это огромный плюс, ведь в свете социальной ориентированности бюджетной системы России, постоянного роста межбюджетных трансфертов дополнительные поступления по налогу на прибыль (без дополнительных усилий по налоговому администрированию, что очень важно) помогут реализовать многочисленные государственные программы, и в первую очередь на региональном уровне [11, с. 65].

Вышеизложенное свидетельствует о том, что налог на прибыль играет важную роль в обеспечении экономической безопасности страны, а предлагаемые реформы по усилению его инвестиционной направленности требуют детальной проработки и научного обоснования.

Основанная на взаимосвязи финансов макро- и микроуровня, налоговая политика является составляющей финансовой политики и должна быть направлена на создание условий налогообложения, которые будут удовлетворять государство и участников рынка, обеспечивая стабильное финансовое положение общественного и реального секторов экономики. Финансовая стабильность должна сохранять свою сущность и обеспечивать наличие устойчивых источников финансирования, возможность привлечения средств на рынке капиталов, накопление ресурсов для расширения производства и развития общественного сектора экономики, что требует оценки получаемых результатов на соответствие целям и постоянного мониторинга последствий воздействия системы налогообложения на экономику. В данном случае имеет место налоговый анализ, который относится к управленческому анализу, является источником необходимой информации и одновременно инструментом финансового менеджмента на разных уровнях экономической системы. Традиционно налоговый анализ считается особым направлением экономического анализа и позволяет оценить результаты выполнения принятых и прогнозировать последствия перспективных решений.

Литература:

- Чипуренко Е. В. Налоговый анализ: новое научное направление // Международный бухгалтерский учёт. — 2011. — № 14. — С. 28.

- Чулапов А. А. Опыт обнаружения случаев несоблюдения налогового законодательства в США // Налоговая политика и практика. — 2013. — № 6. — С. 71.

- Бондарева Н. А. Баланс интересов государства и налогоплательщиков в современном налоговом контроле // Вестник Российского экономического университета им. Г. В. Плеханова. Вступление. Путь в науку. — 2014. — № 1–2 (9). — С. 68–76.

- Горизонтальный мониторинг как степень высокого доверия: Издательский дом «Бюджет» // Налоги и сборы. — 2013. — № 6. — Режим доступа: http://bujet.ru/article/231296.php

- Журавлева И. А., Чеклова А. К. Трансфертное ценообразование и его влияние на формирование налоговой базы по налогу на прибыль организаций и налогу на добавленную стоимость в современной России // Аспирант. — 2015. — № 1 (6). — С. 121–127.

- Сорокина В. А. Налог на прибыль организаций: альтернативный минимальный налог // Наука и экономика. — 2010. — № 2. — С. 29–31.

- Жидкова Е. Ю. Инвестиционный механизм налогообложения прибыли в обеспечении экономической безопасности в России // Наука. Инновации. Технологии. — 2011. — № 4. — С. 283–290.

- Троянская М. А. Роль налога на прибыль организаций в развитии инновационной деятельности хозяйствующих субъектов // Известия Оренбургского государственного аграрного университета. — 2013. — № 5 (43). — С. 169–171.

- Гребнев Г. Д., Островенко Т. К. Проблемы оптимизации налоговых издержек, налоговой нагрузки и рентабельности бизнеса в коммерческих организациях // Вестник Оренбургского государственного университета. — 2013. — № 8 (157). — С. 170–174.

- Дудукина С. А. Реформирование налога на прибыль организаций: проблемы и возможные решения // Science Time. — 2014. — № 5 (5). — С. 64–66.

- Марус К. С., Аршинов И. В. Направления совершенствования налога на прибыль в России, как основного источника налоговых доходов в бюджет страны // Контентус. — 2015. — № 3 (32). — С. 23–27.