Развитие Российской Федерации происходит в достаточно сложных экономических условиях. С одной стороны, затяжная рецессия, вызванная разразившимся в 2008 году мировым финансово-экономическим кризисом, с другой стороны, экономические санкции, введенные западными странами, против целых секторов экономики России.

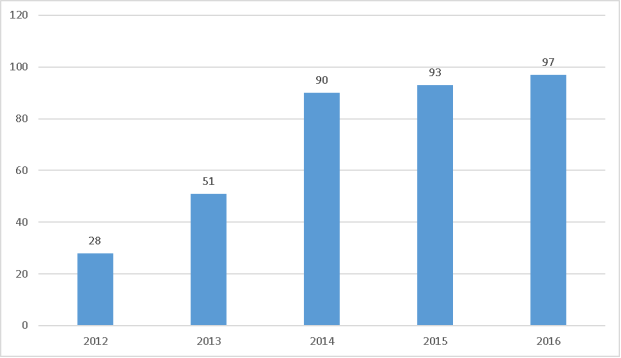

Одним из наиболее уязвимых секторов оказался финансовый, введенные санкции оказали серьезное влияние на развитие банковской системы России. За последние пять лет количество финансовых институтов Российской Федерации сократилось более чем на триста пятьдесят и достигло к 2017 году 575 банковских организаций (рис. 1). [1], [2], [3], [4], [5], [6], [7], [8]

Рис. 1. Динамика сокращения российских банков за последние пять лет

Проблемы, связанные с развитием финансового сектора, не смогли не сказаться на развитии смежных отраслей экономики. В первую очередь тяжелое экономическое положение сказалось на производителях банковского программного обеспечения. Выручка, которых сократилась на 15 % с 130,6 миллиардов рублей в 2014 году до 111,3 миллиарда рублей в 2015 году. [4], [5]

Такое резкое сокращение объясняется не только уменьшением количества российских финансовых институтов, но и снижением инвестиций банками в ИТ-бюджеты. В 2015 году сокращение бюджетов на информационные технологии составило от 15 % до 20 %. В 2016 году ИТ-бюджеты финансовых институтов продолжили снижение по сравнению с 2015 годом в диапазоне от 3 до 5 %. [4], [5], [6], [7], [8], [9], [10]

В первую очередь под сокращение попали крупные инвестиционные проекты, связанные с обновлением или модернизацией автоматизированных банковских систем, созданием центров обработки данных и другие проекты, требующие крупных капиталовложений. [5], [6], [11], [12]

Основной тенденцией ИТ-бюджета стало поддержание существующей инфраструктуры финансового института.

Сокращение финансовых вливаний в рынок банковского программного обеспечения привело к его монополизации как в географической, так и финансовой сфере.

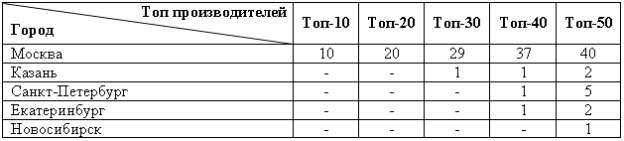

Если рассматривать поставщиков ИТ-решений в банковский сектор по географическому признаку, то из Топ-50 организаций, количество производителей, зарегистрированных не в Москве составляет всего десять (таблица 1).

Таблица 1

Количество производителей ИТ-решений по географическому распределению

Если рассматривать монополизацию с точки зрения выручки компаний, то здесь наблюдается следующая картина.

Рассмотрим индекс концентрации, который измеряется как сумма рыночных долей крупнейших фирм, действующих на рынке:

(1)

(1)

где Yi — рыночная доля i-той фирмы;

k — число фирм, для которых высчитывается этот показатель.

Индекс концентрации измеряет сумму долей k крупнейших фирм в отрасли (при этом k

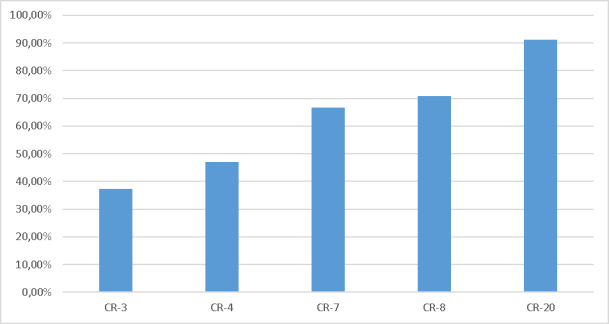

Рассмотрим коэффициент концентрации, представляющий собой сумму долей (в процентах) 3-х (CR-3), 4-х (CR-4), 7-и (CR-7), 8-и (СR-8), 20-и (CR-20) крупнейших компаний на рынке производителей банковского программного обеспечения (рис 2.).

Рис. 2. Показатель концентрации рынка производителей ИТ-решений для финансового сектора России

Рис. 2. Показатель концентрации рынка производителей ИТ-решений для финансового сектора России

В соответствии с ней выделяются 4 типа рынка:

а) высококонцентрированные олигополии, где CR-4 выше 65 % и CR-8 выше 85 %;

б) умеренно концентрированные олигополии при 50 %

в) низкоконцентрированные олигополии при 35 %

г) неконцентрированный рынок при CR-4<35 % и CR-8<45 %. [13], [14]

По данному показателю рынок производителей банковского программного обеспечения попадает во вторую категорию умеренно концентрированные олигополии с показателями CR-4=66,58 % и CR-8=70,88 %.

В заключении можно сделать следующие выводы:

– мировой финансово-экономический кризис и введение западных санкций привели к серьезному сокращению российских финансовых институтов, за пять лет количество банковских организаций уменьшилось на 359;

– сокращение российских финансовых институтов и снижение инвестиций в ИТ-бюджеты оказало серьезное влияние на компании — поставщиков ИТ-решений в финансовый сектор России, в 2015 году выручка компаний сократилась на 19,3 миллиарда рублей по сравнению с 2014 годом;

– отрицательная динамика в доходах российских производителей банковского программного обеспечения обусловила высокую концентрацию рынка поставщиков ИТ-решений в финансовый сектор, по географическому признаку в рейтинге поставщиков Топ-10 и Топ-20 все компании, зарегистрированы в Москве, в Топ-30 присутствует только один производитель из Казани, в Топ-40 производителей из других городов только трое, в рейтинге Топ-50 производителей зарегистрированных вне пределов Москвы всего десять, при этом они находятся на последних местах рейтинга, с точки зрения коэффициента концентрации, рассчитанного по выручке, полученной российскими компаниями производителями банковского программного обеспечения рынок поставщиков ИТ-решений относится к умеренно концентрированной олигополии с показателями CR-4=66,58 % и CR-8=70,88 %, при этом следует отметить, что наблюдается дальнейшая монополизация рынка.