Статья раскрывает методику оценки кредитоспособности физических лиц в ПАО «Сбербанк России», а также на примере иллюстрирует ее применение в банке, содержит выявленные проблемы в применении методики оценки кредитоспособности физического лица в исследуемом банке.

Ключевые слова: кредитоспособность, физическое лицо, заемщик, займ, кредит, скоринг

Сбербанк — современный универсальный банк с большой долей участия частного капитала, в т. ч. иностранных инвесторов. Структура акционерного капитала Сбербанка свидетельствует о его высокой инвестиционной привлекательности.

На сегодняшний день Сбербанк является крупнейшим банком Российской Федерации и Центральной и Восточной Европы, занимает лидирующие позиции в основных сегментах финансового рынка России и входит в число крупнейших по капитализации банков мира.

Любой банк в процессе своей деятельности сталкивается с определенными рисками, наиболее существенной из которых является кредитный риск. Для её минимизации необходимо оценить качество кредитного портфеля в целом. Для этого анализируется каждый кредит в частности: информация о заёмщике, кредитная история, платежеспособность, обеспеченность кредита.

Целью балльной методики «скоринг» является определение максимального лимита среднесрочного и долгосрочного кредитования, предоставляемого физическому лицу.

Минимальные требования к заемщикам:

Заемщик (основной заемщик и поручитель) должен соответствовать каждому из ниже перечисленных обязательных требований (таблица 1)

Таблица 1

Обязательные требования кзаемщикам

|

от 18 до 75 лет |

Да |

|

Наличие постоянной регистрации на территории областного центра или области областного центра |

Да |

|

Трудовая деятельность должна осуществляться на территории областного центра или области областного центра |

Да |

|

Оформленные взаимоотношения с работодателем в виде записи в трудовой книжке, трудового контракта либо иного документа |

Да |

|

Наличие трудового стажа не менее 1 года |

Да |

|

Отсутствие отрицательной кредитной истории |

Да |

|

Для женщин — возраст ребенка — более 6 месяцев (при наличии ребенка) |

Да |

|

Есть проблемы с армией у мужчины моложе 27 лет (нет военной кафедры в высшем учебном заведении, скрывается от военкомата) |

Лица, не соответствующие любому из указанных минимальных требований в дальнейшем расчете максимального лимита кредитования не рассматриваются.

Расчет свободного дохода.

На основании сведений о доходах, указанных в анкете — кредитной заявке, и представленного пакета документов производится классификация дохода основного заемщика, со-заемщика и поручителя по следующей схеме.

Первый этап — расчет реального «текущего дохода» физического лица.

Под реальным текущим доходом понимается заявленный доход физического лица на текущий момент времени, с учетом поправок на степень достоверности (подтверждения) данного дохода представленными клиентом документами. Реальный текущий доход определяется по формуле:

ТД=ЗД*(Балл скоринга по текущему доходу (%), 100 %), (1)

где ЗД — доход;

скоринга по текущему = Базовый балл дохода +/- баллы.

Базовый балл скоринга дохода определяет «среднее» ожидаемое завышение заявленного дохода над реальными доходами заемщика. Базовый балл рассчитывается по следующей матрице (таблица 2).

Таблица 2

Базовый балл скоринга дохода

|

дохода |

Базовый Балл скоринга дохода |

|

|

Основной Заемщик / Поручитель,% |

Со-заемщик,% |

|

|

Документально подтвержденный |

100 |

|

|

Документально не подтвержденный доход |

60 |

60 |

|

Документально не подтвержденный доход (со-заемщиком не представлены документы, подтверждающие его доход) |

60 |

40 |

В случае, когда часть заявленного дохода является документально подтвержденной, данная сумма дохода принимается с базовым баллом 100 %, а неподтвержденная часть принимается с базовым баллом 40 %-60 % согласно матрице.

В нашем случае сумма дохода является документально подтвержденной.

Дополнительные баллы скоринга предназначены для более точного определения реального текущего дохода, в первую очередь, для заемщиков с неподтвержденными доходами. Расчет дополнительных баллов производится по следующей матрице (таблица 3)

Таблица 3

Дополнительные баллы скоринга

|

|

Заемщик/Поручитель |

Со-заемщик |

|

|

Наличие оборотов по счету клиента (счет банковской карты, текущие счета, срочный счет (депозитный), проч.) |

|||

|

Объемы оборотов |

Балл |

||

|

Оборот по счету составляет менее 30 % заявленного дохода клиента |

0 % |

0 % |

|

|

При предоставлении клиентом выписки по счету рассчитывается среднемесячный оборот по счету. |

|||

|

Потенциальный заемщик является клиентом Банка |

|||

|

Да |

5 % |

5 % |

|

|

Приобретение семьей недвижимости за последние 5 лет (квартиры, дома) |

|||

|

Стоимость имущества в долларах США |

Балл |

Не анализируется |

|

|

Менее 20 000 |

0 % |

||

|

В расчет принимаются все приобретенные объекты, в т. ч. и проданные за последние 5 лет |

|||

|

Приобретение семьей движимого имущества за последние 5 лет (автомобиль, мотоцикл, яхта, прочее дорогостоящее имущество) |

|||

|

Стоимость имущества в долларах США |

Не анализируется |

||

|

Менее 3 000 |

0 % |

||

|

В расчет принимаются все приобретенные объекты, в т. ч. и проданные за последние 5 лет |

|||

|

Приобретение семьей земельных участков за последние 5 лет |

|||

|

Стоимость имущества в долларах США |

Балл |

Не |

|

|

Менее 3 000 |

0 % |

||

|

В расчет принимаются все приобретенные объекты, в т. ч. и проданные за последние 5 лет. Стоимость имущества оценивается кредитным специалистом на основании данных газеты «Из рук в руки» либо аналогичного регионального издания. |

|||

|

Наличие страхования имущества семьи, жизни членов семьи, проч. |

|||

|

Размер страховой суммы в долларах США |

Балл |

Не анализируется |

|

|

Менее 3 000 |

0 % |

||

|

Владение долей предприятия членами семьи. |

|||

|

Размер доли участия в предприятии |

Балл |

Не |

|

|

Менее 10 % |

0 % |

||

|

Подтверждение ежемесячных расходов семьи. |

|||

|

Размер расходов |

Не анализируется |

||

|

Расходы составляют менее 30 % заявленного дохода клиента |

0 % |

||

|

Анализируются документально подтвержденные расходы. Под документально подтвержденными расходами в рамках настоящей Методики понимаются расходы, по которым клиент может предоставить документы, содержащие ФИО клиента или членов его семьи, наименование расходов и суммы (например, приобретение бытовой техники) |

|||

|

Доля собственных средств в приобретаемом имуществе |

|||

|

Размер доли собственных средств |

Баллы |

Не анализируется |

|

|

От 50 % до |

10 % |

||

|

0,15 |

|||

В случае если сумма расчетных текущих доходов заемщика, со-заемщика и поручителя составит менее 350 долларов США, дальнейший анализ не производится и максимальная сумма кредитования считается равной нулю.

В нашем случае доход составит: 1000*1,15 = 1150 долл. США

Второй этап — расчет «ожидаемого дохода» физического лица.

Под ожидаемым доходом понимается стабильная часть дохода физического лица, которую он/она с большой степенью вероятности сможет получать в будущем с учетом риска потери работы и востребованности на рынке труда. Расчет Ожидаемого Дохода производится по формуле:

ОД = ТД *min (Балл скоринга по стабильности дохода (%), 100 %)(2)

Балл скоринга по стабильности дохода рассчитывается следующим образом (таблица 4).

Таблица 4

Балл скоринга по стабильности дохода

|

|

Заемщик / Поручитель |

Со-заемщик |

|

1. Отраслевая предприятия-работодателя |

||

|

отрасли |

Балл (%) |

Балл |

|

Электроэнергетика |

10 |

10 |

|

2. Должность |

||

|

Руководитель подразделения / руководителя подразделения звена |

20 |

20 |

|

3. Функциональные обязанности |

||

|

Участие в основной / деятельности |

10 |

10 |

|

4. трудовой деятельности |

||

|

Общий более 5 лет |

20 |

20 |

|

5. трудовой деятельности за 5 лет |

||

|

менее 3 месяцев |

0 |

0 |

|

6. Стаж на месте работы |

||

|

1 года |

10 |

10 |

|

7. Частота смены за последние 5 лет |

||

|

Не более |

5 |

0 |

|

8. карьерного роста за 5 лет |

||

|

Есть |

10 |

10 |

|

9. Образование |

||

|

10 |

10 |

|

|

Возраст клиента |

||

|

От 25 до 45 лет |

10 |

10 |

|

11. история |

||

|

Положительная выполнение обязательств по кредита) |

15 |

15 |

|

Итого |

||

Совокупный ожидаемый доход основного заемщика равен сумме ожидаемого дохода основного заемщика (рассчитанного без учета со-заемщика и поручителей), ожидаемого дохода со-заемщика и ожидаемого дохода каждого поручителя.

ОД = 1150*1,2 = 1380 долл. США

Третий этап — расчет «свободного дохода» физического лица.

Под свободным доходом понимается часть ожидаемого дохода физического лица, которая остается в его распоряжении после необходимых расходов на проживание и оплаты фиксированных платежей и которую возможно направить на погашение кредита и новые дорогостоящие покупки (отдых, технику, мебель и т. п.).

Расчет свободного дохода производится по формуле:

СД = ОД * (1 — Кmin) — ЕП, (3)

где Кmin — коэффициент минимальных расходов, зависящий от количества членов семьи физического лица.

ЕП — сумма фиксированных платежей (аренда жилья, образование и т. п.).

Расчет Кmin и ЕП производится по следующим таблицам 5 и 6.

Таблица 5

Расчет коэффициента минимальных расходов (К)

|

Количествочленовпроживающихсовместно с лицом(супруг(а),младше 18 лет,родители) |

К |

|

2 |

40 % |

Таблица 6

фиксированныеплатежи (ЕП)

|

Прочие |

US$100 |

|

(3) из Анкеты — кредитной |

US $150 |

|

ЕП |

US $250 |

СД = 1380*(1 — — 250 = 578 США

Свободный доход заемщика будет представлять собой максимальную сумму ежемесячного аннуитетного платежа, то есть:

СД = max Па (максимальный аннуитетный платеж)(4)

Ежемесячный аннуитетный платеж — это постоянная сумма, которую заемщик каждый месяц отдает банку.

Максимальный лимит кредитования определяется как отношение максимальной суммы аннуитетного платежа к аннуитетному коэффициенту, который зависит от запрашиваемого срока кредита и процентной ставки:

![]() ,(5)

,(5)

где мах Р — максимальный лимит кредитования,

Ка — аннуитетный коэффициент

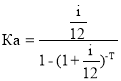

, (6)

, (6)

где Т — срок ссуды в месяцах

При сроке ссуды в 3 года и процентной ставке 18 % аннуитетный коэффициент составит:

Ка = (0,18/12)/(1 — (1 + 0,18/12)-3*12) = 0,036152

Тогда максимальный лимит кредитования составит:

578/0,036152 = 15989 долл. США

Таким образом, в результате проведенной оценки кредитоспособности заемщика был сделан вывод, что при заявленных данных заемщику может быть выдана ссуда в размере 15989 долл. США на срок 3 года под 18 % годовых.

Основным недостатком скоринговой системы оценки кредитоспособности физических лиц является то, что она очень плохо адаптируема. А используемая для оценки кредитоспособности система должна отвечать настоящему положению дел. Таким образом, адаптировать модель просто крайне необходимо, как для разных периодов времени, так и для разных стран и даже для разных регионов страны.

Для адаптации скоринговой модели оценки кредитоспособности физических лиц специалисту необходимо проделывать путь, подобный тому, что проделал Дюран. Т. е. специалисты, которые будут заниматься такой адаптацией, должны быть высоко квалифицированными, а значит, и очень высокооплачиваемые. Это должны быть такие люди, чтобы они были в состоянии оценить текущую ситуацию на рынке. Результатом такого рода проделанной работы будет набор факторов с весовыми коэффициентами плюс некий порог (значение), преодолев который, человек, обратившийся за кредитом, считается способным погасить испрашиваемую ссуду плюс проценты. Полученные результаты являются по большей части субъективным мнением и, как правило, плохо подкреплены статистикой (статистически необоснованные). Как следствие всего этого, полученная модель не в полной мере отвечает текущей действительности. Финансовым результатом такого подхода будет то, что в процентной ставке кредитования, предлагаемой банком, большую долю будет занимать часть, покрывающая риск неплатежей.

Итак, основные недостатки скоринговой системы оценки кредитоспособности физических лиц это:

– высокая стоимость используемой модели текущее положение

– большая вероятность ошибки при определении потенциального заемщика, субъективным мнением

Литература:

- Годовой отчет ПАО «Сбербанк России» за 2015г.

- Должностная инструкция специалиста кредитного отдела ПАО «Сбербанк России».

- Положение о кредитном отделе ПАО «Сбербанк России».