В статье рассмотрены показатели оценки эффективности инвестиционных проектов. Подробно анализируются группы статистических и динамических методов. Дается характеристика на каждый из показателей, обращается внимание на их достоинства и недостатки.

Ключевые слова: инвестиции, инвестиционный проект, чистая текущая стоимость, индекс прибыльности, внутренняя норма рентабельности, динамический срок окупаемости, простой срок окупаемости

Привлечение инвестиций стало распространенной практикой для развития бизнеса в динамичном и конкурентоспособном русле в условиях современной экономики. Создается возможность в сохранении и преумножении капитала, при помощи размещения средств в инвестиционные проекты. Для успешной инвестиционной деятельности существует предложение и спрос на рынке инвестиций. Залогом принятия верного инвестиционного решения является профессиональная оценка привлекательности инвестиционных проектов, которая включается в себя всевозможные виды экономического анализа. Можно назвать главным смыслом инвестиционного проекта программу и план капитальных вложений, целью которых является последующая полученная прибыль.

Содержание и форма инвестиционных проектов могут быть самыми разнообразными, в любом случае отслеживается временной лаг от момента начала инвестирования до момента, прихода прибыли от проекта. В связи с этим предприятие выявляет дополнительную потребность в денежных средствах для осуществления инвестиционного проекта. Прогнозом реализации проекта в определенных условиях, который также является источником информации об инвестиционном проекте, является бизнес-план.

Существуют два критерия по которым мы можем судить о коммерческой привлекательности инвестиционного проекта, это «Эффективность инвестиций», которую мы можем также обозначить как экономическая оценка, и «Финансовая состоятельность», более известная как финансовая оценка. Эти подходы взаимно дополняют друг друга. В первом случае анализируется потенциальная способность проекта сохранить его стоимость вложенных в него средств и возможность обеспечения достаточности темпа их прироста. Во втором случае анализируется платежеспособность проекта, то есть его ликвидность в ходе реализации. Под ликвидностью понимается способность инвестиционного проекта вовремя и своевременно в полном объеме отвечать и выполнять все финансовые обязательства.

Отсюда возникает вопрос, существует ли такой показатель, используя который можно дать ответ, следует ли инвестировать деньги в конкретный проект?

В большинстве решений, которые принимают субъекты рыночного хозяйства, основополагающей является предварительная оценка ожидаемых последствий. Используя различные методы в совокупности определенных критериев для определенного инвестиционного проекта создается индивидуальная оценка приемлемости. В теории отечественные специалисты разделяют методы оценки эффективности инвестиционных проектов на две группы, динамические и статистические. К динамическим относят:

Чистая текущая стоимость (NPV), Индекс прибыльности (PI), Внутренняя норма рентабельности (IRR), Динамический срок окупаемости (DPP). Статистические методы включают в себя: Простой срок окупаемости (PP), Бухгалтерская норма доходности (ARR). [1].

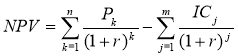

Одним из самых популярных методов является метод с использованием чистой текущей стоимости (NPV), и так NPV — это разность дисконтированных денежных потоков доходов и расходов, происходящих в процессе реализации инвестиций за прогнозируемый период. Сутью критерия является сравнение текущей стоимости будущих денежных поступлений от реализации проекта с инвестиционными расходами, которые необходимы для его реализации. Формула представлена в виде:

,(1)

,(1)

где NPV — чистый дисконтированный доход; Pk — доход от инвестиции в k-м году; ICj — объем инвестиций в j-м году; r — коэффициент дисконтирования.

Использование данного метода предусматривает последовательное прохождение некоторых стадий: 1. Расчет денежного потока инвестиционного проекта 2. Выбор ставки дисконтирования, которая будет учитывать доходность альтернативных вложений и риск проекта 3. Определение чистого дисконтированного дохода [1, с. 109].

Достоинствами данного метода является то, что чистая текущая стоимость является наглядным показателем прироста благосостояния собственников капитала, а также обладание свойством аддитивности, при формировании инвестиционного портфеля это является положительной чертой для использования метода.

Одним из главных недостатков метода является, то что во время сравнения проектов, предпочтение будет отдаваться более крупному проекту, который может иметь даже меньшую доходностью, происходит это за счет того, что одним из факторов в определении величины NPV, является масштаб деятельность, проявляемый в «физических» объемах инвестиций, производства или продаж. Следовательно, можно сделать вывод, что большее значение показателя NPV не значит, что он всегда будет соответствовать более эффективному варианту капиталовложения. Имея все эти достоинства, данный критерий не позволяет сравнивать проекты с одинаковым NPV, имя при этом разную капиталоемкость [2].

Индекс прибыльности (доходности, рентабельности) показывает дисконтированную величину денежных поступлений, другими словами это показатель эффективности инвестиционного проекта, характеризующий уровень дохода на единицу затрат, чем большее значение имеет показатель, тем выше будет отдача денежных единиц, инвестированных в проект. Данный критерий согласован с NPV, отсюда и вытекает формула имеющая вид:

![]() ,(2)

,(2)

— где, NPV — чистые диконтированные денежные потоки, IC — первоначальные инвестиции.

Главным достоинством критерия PI, является то, что он позволяет ранжировать проекта, в ситуациях связанными с ограниченностью инвестиционных ресурсов. Имея несколько проектов с примерно одинаковыми значениями NPV, но разными объемами требуемых инвестиций, возможно выбрать проект, который обеспечит большую эффективность вложений.

Но этот показатель также не является совершенным, критерий PI нельзя использовать в ранжировании проектов с разной продолжительность реализации, так же, как и невозможно корректно оценить взаимоисключающие проекты. Данный критерий лучше всего использовать, как дополнение к показателю NPV.

Внутренняя норма рентабельности (IRR) является значением ставки дисконтирования, при котором NPV проекта равен нулю. То есть IRR — это коэффициент дисконтирования, чистая текущая стоимость при котором равна нулевой. Выглядит это как:

IRR = r, при котором NPV = ƒ(r) = 0. (3)

Смысл расчета данного показателя во время анализа эффективности инвестиционного проекта заключается в том, что IRR показывает тот максимум, который допустим относительно уровня расходов, ассоциированные с этим проектом.

Например, если главным ресурсом финансирования выступает ссуда коммерческого банка, то показатель IRR будет показывать верхнюю границу допустимого уровня банковской процентной ставки, при которой, превышение её значения автоматически переводит проект в разряд убыточных, так как главной целью компании является получение доходности выше затраченных ресурсов.

Достаточно часто на практике предприятие для финансирования своей деятельности использует различные источники, из этого и вытекает плата за использование авансированных финансовых ресурсов, так, например, дивиденды, проценты, различные вознаграждения. Критерий, который характеризует относительный уровень этих доходов, называется ценой авансированного капитала (Cost of Capital, он же СС), данный показатель главным способом отражает в себе минимальный возврат сложившийся в компании, на вложенный в её деятельность капитал, её рентабельность и рассчитан средней арифметической взвешенной.

Компания имеет возможность принимать различные решения инвестиционного характера, уровень рентабельности которых не будет является ниже уровня текущего значения показатель CC, именно в этом и заключается экономический смысл данного критерия. Связь показателя CC и IRR значительна, ведь если IRR будет меньше показателя CC, то проект стоит отвергнуть, так же, как и задуматься о проекте в ситуации, когда IRR = CC, ведь прибыли в данном случае, как и убытков не будет.

Метод использования внутренней нормы рентабельности, состоит в том, что с помощью таблиц дисконтирования, отбираются два значения коэффициента дисконтирования r1 < r2, таким образом, чтобы интервал r1 и r2 имел функцию NPV = ƒ(r), которая имеет возможность смены значения с плюса на минус или с минуса на плюс.

Таким образом, можно сразу назвать недостатки данного метода, это огромная зависимость от точности оценок будущих денежных потоков, сложность расчетов, при нерегулярных денежных потоках заметна неоднозначность [2, с. 67].

К положительным сторонам относят независимость и объективность от абсолютного размера инвестиций, а также внушительную информативность.

Одним из самых простых показателей является срок окупаемости инвестиций (PP). Этот показатель отражает ожидаемый период возмещения первоначальных вложений, чаще всего представляет именно денежные поступления с учетом вычета расходов. В основу метода ложится расчет срока, в период которого инвестор будет иметь возможность возврата первоначального авансированного капитала. Проще говоря, показатель определяет время, за которое доходы от оперативной деятельности компании покроют затраты на инвестиции. Выражается в виде следующей формулы:

PP = ![]() (4)

(4)

Достоинства этого метода проявляются прежде всего в его простоту расчетов, с уверенностью можно ранжировать проекты и отсеивать более рискованные проекты, а также, такие сомнительные проекты, в которых денежные потоки выпадают на конец периода. Этим критерием удобно пользоваться компаниям с маленьким денежным оборотом, а также для выноса оценки проектам тесно связанными с продуктами, спрос которых нестабилен на рынке.

Однако этот метод обладает достаточным количеством серьезных недостатков. При выборе между проектами с одинаковыми периодами окупаемости, но с разными сроками жизни, данный метод использовать нельзя. Также критерий не учитывает временную стоимость денег и у него отсутствует свойство аддитивности, что означает невозможность суммирования сроков окупаемости различных проектов.

Существует более исправленная версия метода простого срока окупаемости, которая устраняет такой недостаток, как учет стоимости денег во времени и этим методом является динамический срок окупаемости (DPP). Данный метод также заключается в расчете периода времени для возврата компанией первоначальных инвестиций, только с заданной нормой доходности. Формула имеет вид:

DPP = min n.

![]() Ct X (1+i)-t = Io.(5)

Ct X (1+i)-t = Io.(5)

Показатели PP и DPP позволяют рассуждать о ликвидности и рискованности проектов, так, например, короткий срок окупаемости говорит о том, что проект является менее рискованным и более ликвидным, эта особенность направлена в интересах компаний, чьи интересы связаны с увеличением ликвидности и компаниям, чья сфера деятельности проявляет более высокий риск. Показатели целесообразнее всего рассчитывать на проекты, финансирование которых происходит за счет долгосрочных обязательств.

Подводя итог вышеизложенного, можно сделать вывод о том, что ни один из вышеуказанных критериев сам по себе не может являться достаточным для принятия негативного или положительного решения о реализации инвестиционного проекта. Столь важное решение должно приниматься с учетом расчетов всех перечисленных показателей и интересов участников инвестиционного проекта. Также в расчет нельзя принимать только математический учет и надеяться, что цифры не подведут, достаточное большое количество факторов должно быть учтено и принято во внимание.

Литература:

- Коммерческая оценка инвестиций /под ред. Есипова В. Е. — СПб.: Питер, 2004. — 432 с.: ил. — (Серия «Учебник для вузов»).

- Инвестиции: учеб. пособие / Касьяненко Т. Г., Маховикова Г. А. — М.: Эксмо, 2009. -240 с. — (Учебный курс: кратко и доступно).