В нефтяных компаниях инвестиционная политика является важной частью производственно-хозяйственной деятельности. Инвестиционная деятельность необходима для эффективного воспроизводственного процесса и долгосрочного устойчивого развития организаций. Инвестиционная деятельность нефтяных компаний всегда сопровождается различными видами рисков.

Инвестиционная деятельность — это вложение инвестиций и практические действия по реализации инвестиций. Под инвестиционным проектом понимается обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений [7].

Риск инвестиционного проекта — это вероятность возникновения непредвиденных неблагоприятных событий, способных оказать негативное влияние на эффективность проекта. Управление проектными рисками невозможно без выявления и систематизации видов рисков, оценки и контроля. Классификация рисков на внешние и внутренние, а также на управляемые и неуправляемые, позволяет разработать программу реагирования на риск, нацеленную на сокращение плановой стоимости проекта. Существует несколько форм управления рисками: активная, адаптивная, консервативная и интегрированная. Активная форма управления рисками предполагает максимальное использование информации и средств управления для минимизации рисков. При использовании адаптивной формы управления — предотвращается лишь часть ущерба, используется принцип адаптации к сложившейся обстановке. Консервативная форма управления –управляющие воздействия запаздывают. Интегрированная система управления — это система управления, в которой все элементы объединены воедино, в одну систему, дающую возможность достигнуть цели бизнеса и осуществить миссию предприятия.

Схема управления рисками инвестиционного проекта регламентирует методику управления рисками, меры по обеспечению контроля рисков проекта, список альтернативные решений в случае наступления рисков, список участников по контролю рисков проекта, и т. д.

На риски, сопровождающие инвестиционные проекты влияют внешние и внутренние факторы. Внутренние факторы зависят непосредственно от результатов хозяйственной деятельности компании. Именно внутренние факторы являются основным рычагом влияния на инвестиционную привлекательность предприятия. Внешние факторы — это факторы, не зависящие от результатов хозяйственной деятельности компании [6].

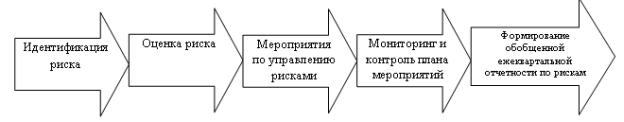

Управление рисками включает в себя этапы, которые позволяют достичь поставленных стратегических целей и минимизировать неблагоприятное влияние этих рисков на компанию.

Данные этапы, включают в себя набор определенных действий, позволяющих проводить мониторинг и предотвращать рисковые события, а в случае их наступления — применять меры по скорейшей ликвидации последствий с наименьшим ущербом (рисунок 1).

Рис. 1. Основные этапы процесса управления рисками инвестиционных проектов

На этапе идентификации риска проводится сбор необходимой информации с использованием официальных и неофициальных каналов. Для идентификации применяются следующие инструменты оперативного менеджмента: причинно-следственные диаграммы, потоковые диаграммы, диаграммы влияния, SWOT-анализ и другие инструменты оперативного менеджмента, позволяющие выявлять сильные и слабые стороны, возможности и угрозы компании, проводить анализ проблем и поиска решений, в которых, так или иначе, рассматриваются причины их возникновения [1].

Анализ рисков может проводиться с помощью количественного и качественного оценки рисков. Количественная оценка рисков инвестиционного проекта предполагает определение величины отдельных видов рисков и риска проекта в целом. Количественная оценка базируется на теории вероятностей, математической статистике, теории исследований операций. Качественная оценка рисков позволяет выявить и идентифицировать возможные виды рисков, свойственных проекту, также определяются и описываются причины и факторы, влияющий на уровень данного вида риска [4].

На четвертом этапе необходима хорошо отлаженная система подготовки и проверки информации, дающая возможность проанализировать имеющиеся ошибки в системе управления и осуществляемые мероприятия для их предотвращения.

На последнем этапе информация консолидируется и, в конечном счете, формируется ежеквартальная отчетность по рискам [8].

Интегрированное управление рисками получило широкое распространение в нефтяных компаниях. Интегрированное управление представляет комплексное и эффективное управление всеми существенными рисками, влияющими на деятельность компании, с учетом взаимозависимости рисков между собой, включающее построение в рамках компании корпоративной культуры риск-менеджмента, а также интеграцию риск-менеджмента в стратегическое планирование [5].

Интегрированное управление рисками является неотъемлемой частью операционного управления, стратегического и бизнес-планирования компании, то есть представляет собой комплекс мер, осуществляемых на всех уровнях управления.

Приоритетные направления развития системы управления рисками:

− разработка механизма использования план-факторного анализа бюджета инвестиционной деятельности играет важную роль для планирования бюджета при управлении рисками;

− количественная оценка влияния ключевых рисков на основные финансовые показатели используется при текущем и стратегическом планировании;

− создание единого информационного пространства для участников процесса управления рисками позволяет оперативно влиять на нивелирование рисков [2].

В ПАО АНК «Башнефть» утверждена Политика «Интегрированное управление рисками ПАО АНК «Башнефть» и его ДЗО», определяющая цели, задачи и концепцию Интегрированного управления рисками в компании.

Основными видами деятельности ПАО АНК «Башнефть» являются разведка и добыча нефти и газа, производство нефтепродуктов и нефтехимической продукции, а также сбыт произведенной продукции. В задачи Интегрированного управления рисками входит построение и поддержание на ежеквартальной основе комплекса мер по:

− выявлению и систематическому анализу рисков Группы компаний ПАО АНК «Башнефть»;

− распределению ответственности за управление рисками;

− разработке плана мероприятий для контроля и предотвращения рисков;

− мониторингу рисков и эффективности управления ими [3].

Предложенная система позволит сформировать следующую классификацию управления рисками на примере инвестиционного проекта разработки N-го нефтяного месторождения ПАО АНК «Башнефть». Исследуемое N-ое нефтяное месторождение располагается в юго-западной части республики Башкортостан (таблица 1).

Таблица 1

Показатели экономической эффективности проекта разработки нефтяного месторождения

|

Показатель |

Значение |

|

Чистый дисконтированный доход, тыс. руб. |

1707,65 |

|

Внутренняя норма рентабельности, % |

25 |

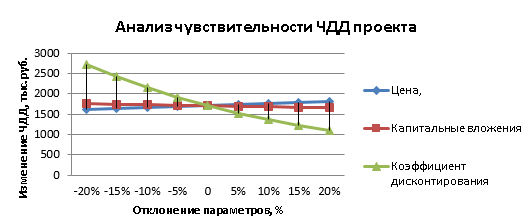

В целях оценки влияния изменения сценарных условий на эффективность проекта проведен анализ чувствительности показателя чистый дисконтированный доход (таблица 2, рисунок 2).

Таблица 2

Результаты анализа чувствительности чистого дисконтированного дохода проекта разработки нефтяного месторождения, тыс. руб.

|

Показатель |

-20% |

-15% |

-10% |

-5% |

0 |

+5% |

+10% |

+15% |

+20% |

|

Цена |

1601,84 |

1628,29 |

1654,74 |

1681,20 |

1707,65 |

1734,10 |

1760,56 |

1787,01 |

1813,46 |

|

Капитальные вложения |

1758,37 |

1744,64 |

1733,01 |

1720,33 |

1707,65 |

1693,92 |

1682,29 |

1669,61 |

1656,93 |

|

Ставка дисконтирования |

2713,69 |

2415,80 |

2151,19 |

1916,23 |

1707,65 |

1522,51 |

1358,17 |

1212,26 |

1082,68 |

Рис. 2. Анализ чувствительности показателя ЧДД проекта разработки нефтяного месторождения, тыс. руб.

Инвестиционный проект разработки N-го нефтяного месторождения с учетом анализа изменения уровня сопровождающих рисков является эффективным. Наибольшее влияние на показатели экономической эффективности проекта оказали показатели: цена, капитальные вложения и коэффициент дисконтирования. Таким образом, предложенная нами комплексная методика управления рисками, позволит оценивать экономическую эффективность проектов разработки месторождений более обоснованно и повысит эффективность всей инвестиционной деятельности нефтяной компании.

Литература:

- Анализ методов стратегического планирования для нефтяных компаний. Дудорова Ю. И., Халикова М. А. Проблемы и тенденции развития инновационной экономики: международный опыт и российская практика Материалы III Международной научно-практической конференции. Уфимский государственный нефтяной технический университет, Институт экономики. 2015. С. 95–98.

- Башнефть // Википедия. [2016–2016]. Дата обновления: 24.03.2016. URL: http://ru.wikipedia.org/?oldid=77307933 (дата обращения: 24.03.2016).

- Башнефть // Официальный сайт компании. [2016–2016]. URL: http://www.bashneft.ru/ (дата обращения: 28.04.2016). Международный стандарт финансовой отчетности (МСФО) 16 «Основные средства».

- Марамохина Е. В. Инновационный риск: понятие, этапы управления // Молодой ученый. 2013. № 5.

- Механизм формирования оптимальной инвестиционной программы нефтяной компании. Ижбердеев Р. Р., Казаева Л. М., Халикова М. А. Интернет-журнал Науковедение. 2014. № 2 (21). с. 39.

- Сравнительный анализ методик оценки инвестиционной привлекательности предприятий Каримова А. Р., Халикова М. А., Модернизация экономики регионов России: проблемы, ориентиры и факторы развития. Материалы Всероссийской научно-практической конференции, посвященной 55-летию ТИИ-ТюмГНТУ. 2011.с. 163–167.

- Федеральный закон от 25 февраля 1999 г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений». Система ГАРАНТ: http://base.garant.ru.

- Формирование оптимальной инвестиционной программы нефтяной компании Ижбердеев Р. Р., Кузеева Р. Н., Халикова М. А. Аудит и финансовый менеджмент. 2013. № 3. с. 262–265.