В связи с падением уровня жизни и стагнацией экономики в целом сокращается спрос на банковские услуги. Чтобы оставаться стабильными в сложившейся экономической ситуации и выйти с минимальными потерями на новый этап развития, банки стараются удерживать клиентов, предлагая им привлекательные продукты, один из которых — доходные карты, анализу которых посвящена данная статья.

Ключевые слова: банковские карты, кредитование, банковская система

Современное состояние российской экономики характеризуется как фаза стагнации, которая затрагивает все экономические и социальные сферы. Все эти посткризисные проявления кризиса отражаются не только на деловой активности и росте экономики, но и на социальной стороне жизни страны — сокращение рабочих мест, снижение зарплат из-за инфляции и, как следствие, падение уровня жизни населения. В настоящих условиях уровень доверия физических лиц к кредитно-финансовым коммерческим организациям очень низок, так как экономический кризис нанесён серьёзный ущерб и банковской системе страны. В конце 2015 года, первое лицо Сбербанка Г. Греф сказал, что банки еще не переживали такого сильного банковского кризиса, в условиях которого произошла и масштабная чистка банковского сектора (в течение года лицензию отобрали почти у 80-ти банков), сокращение спроса на услуги для физических лиц. Но многие экономисты отмечают, что с 2016 года ситуация в банковском секторе начала стабилизироваться за счет корпоративных клиентов, доля спроса которых выросла относительно конца прошлого года. Прирост средств корпоративных клиентов в банковской системе в январе составил 1,5 % [1]. Но депозиты и кредиты физических лиц продолжают сокращаться. Месячное снижение вкладов физических лиц является рекордным за последнее время, депозиты сокращались сильнее (-2,0 %) последний раз в марте 2014 года [3]. Таким образом, в связи с падением уровня жизни населения сильно изменился не только спрос на банковские услуги, но и доверие к банкам и его продуктам. В настоящий момент банковские спектр предложений для физических лиц сводится к стандартным услугам: депозиты, кредиты, выпуск и обслуживание карт, открытие и обслуживание счета, переводы, аренда сейфов, оплата услуг.

Поэтому накопительные карты стали новой вехой в развитии финансовых взаимоотношений и расчетов у населения. Если раньше были только обычные дебетовые карты по принципу «снял-пополнил», то теперь многие банки предлагают такую услугу как начисление процентов на остаток средств по карте, а также возврат от стоимости покупки, так называемый cash back («кэш-бэк», в переводе с англ. — возврат средств).

Суть создания этого банковского продукта: постоянная циркуляция денежных средств, находящихся у физических лиц, так как в большинстве своём население держит деньги на руках. Это своего рода вклад до востребования со свободным обращением и беспрепятственным снятием.

Доходная карта — банковская карта, по которой происходит начисление процентов на остаток средств по счету [7]. Воспользоваться размещенными на ней средствами можно в любое время, в отличие от депозита, а по своим функциональным возможностям она ничем не отличается от обычной карты. На сегодняшний день рынке существуют не только дебетовые доходные карты, но и кредитные, по которым также начисляется процент на остаток собственных средств, размещенных на счете карты.

Популярность карт с cash back набирает свою клиентуру, поскольку ряд банков предлагает повышенный cash back до 20–30 % по ряду покупок у компаний-партнёров. Так, например, держатели карты Тинькофф определенный период времени смогут получать повышенные cash back от покупок в магазинах цветов, конфет и косметики (10–15 %), также клиент раз в 3 месяца может сам выбрать категорию товаров, совершая покупки в которой он будет получать повышенный cash back. Строя данные взаимоотношения с клиентом, банк развивает лояльность, стимулирует покупки, делает контакта клиента с банком более тесным и взаимовыгодным.

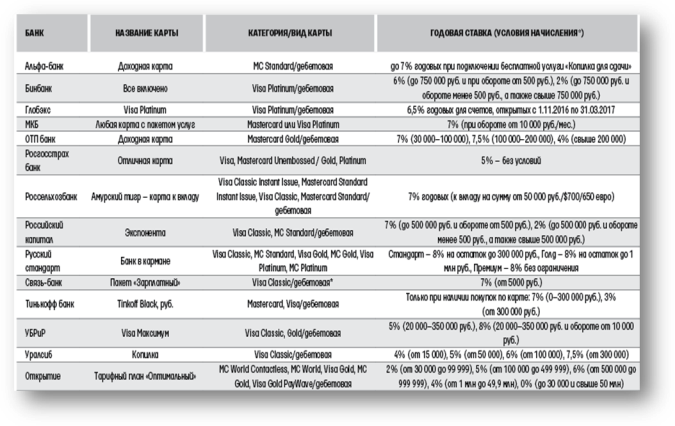

Сами схемы начисления процентов по доходным картам в различных банках отличаются, сравнительная схема представлена ниже в таблице 1.

Например, в Бинбанке по «Доходной карте» процентная ставка дифференцируется в зависимости от минимального остатка на счете. Процент повышается вместе с суммой неснижаемого остатка. Допустим, если размер минимального остатка в течение месяца составил 10 тыс. рублей, банк начислит 2 % годовых, если 1 млн. рублей — 6 %. При этом процент начисляется на минимально зафиксированный в течение месяца остаток на счете. Банк ставит условие, чтобы на карте поддерживался неснижаемый остаток в размере 10 тыс. рублей. Если хотя бы в один из дней месяца он был меньше установленного минимума, то выплата процентов не производится.

Низкая динамика роста в экономике и снижение ключевой ставки Центробанка не способствуют желанию банков активно привлекать дорогие пассивы у населения. Как следствие — в ближайшей перспективе банки продолжат плавно снижать ставки по вкладам. Однако альтернативных способов сохранения сбережений для большинства населения нет, поэтому граждане снова достаточно активно размещают свои средства в банках. Система постепенно возвращается к паритету, наблюдавшемуся до периода колебания валютных курсов. ЦБ РФ отмечает, что риски стагнации экономики по-прежнему велики, а для кредитования ставки даже при текущей стоимости денежных ресурсов ощутимо высоки, что не особенно способствует росту кредитного бизнеса.

Осознавая текущие условия, банкиры не стремятся привлекать большие объемы дорогостоящих средств от населения и постепенно снижают депозитные ставки. По данным ЦБ, средневзвешенная ставка 10 крупнейших депозитных банков в начале июля составляла 11,04 %, а со второй декады месяца она снизилась до 10,78 %. По рублевым вкладам на срок 1–3 года и без учета сезонных предложений банки сегодня предлагают следующую доходность: от 6,3 % до 9,07 % годовых в Сбербанке, до 12,5 % годовых в надежных частных банках.

В самое ближайшее время мы увидим тенденцию к дальнейшему плавному снижению ставок по вкладам. Ставки будут падать более медленно, чем в предыдущие месяцы, — в соответствии с тем, какими темпами будет снижаться ключевая ставка ЦБ, говорят финансисты. «В течение года мы ожидаем сокращение ключевой процентной ставки до 9–10 %. Снижение ставок по депозитам будет сопоставимым», — говорит аналитик ИХ «Финам» Антон Сороко [7]. Но в сегодняшней ситуации долгосрочные вклады остаются одним из самых безопасных и в то же время понятных и простых способов сохранения средств, подчеркивает он.

Сотрудники банков подтверждают, что после всех перипетий с колебаниями валютных курсов и чередой отзывов банковских лицензий спокойствие возвращается на рынок вкладов. Люди снова оформляют и пополняют депозиты, поэтому банки по этому показателю уже вышли на докризисные показатели прироста. На повестке дня другие мотивы: доля клиентов, предпочитающая сберегать «на черный день», а не тратить, растет, поэтому приток средств в банки не снижается, несмотря на понижение ставок. Ведь более понятного и надежного инструмента для физических лиц не существует.

В этой ситуации проценты по дебетовым картам почти сравнялись со ставками по вкладам: разница между ними — меньше 2 процентных пунктов. С марта 2016 года ставки по вкладам снизились на 1,5–3 п. п., а по доходным картам почти не изменились, как отмечают «Ведомости».

«Доходные карты сейчас весьма востребованы: на них приходится примерно 40 % новых продаж», — проанализировал начальник управления развития дебетовых продуктов банка «Открытие» Дмитрий Лепехин. Доля держателей таких карт в Бинбанке составляет 60–65 % карточных клиентов, говорит по данным управления развития продуктов Бинбанка. С середины 2016 года на все дебетовые карты этого банка начисляется доход. Такая же ситуация и в «Глобэксе».

Между тем хороший процент на остаток собственных средств клиента, как и cash back деньгами, для банка — затратная история, отмечает директор по работе с массовым сегментом Альфа-Банка Дмитрий Жиздюк (данный банк запустил пилотный проект доходных карт) [4]. Банки делятся с клиентом прибылью с целью создать с ним долгосрочные отношения, чтобы он держал в банке основную часть своего «кошелька». Большинство эмитентов доходных карт утверждают, что за последний год карточные проценты не меняли и теперь их проценты по депозитам выше, чем по картам, лишь на 1–2 п. п.

«Мы не снижаем доходные ставки по картам, так как в отличие от вкладов такие изменения могут повлиять не только на потенциальных клиентов, но и на существующих», — говорит Лепехин. А представитель Бинбанка объясняет стабильность карточного дохода в 2016 году так: «В конце 2014 года, когда ставки вкладов взлетели, банки не стали резко поднимать ставки по доходным картам. В 2015 году банки уменьшили карточные ставки в среднем на 2–4 процентных пункта (до 4–8 % годовых), поэтому в 2016 году не было их существенного снижения».

Сейчас средние ставки карт — примерно 7 % годовых, что соответствует ставкам по вкладам в госбанках и краткосрочным вкладам (на один–два месяца).

Однако в отличие от вкладов доход по картам не гарантирован. Ставки доходных карт в любой момент могут измениться. Причем не только по новым картам, но и по действующим. Другой подвох, который ждет людей, решивших использовать доходную карту как средство сбережения и накопления, — размер остатка, на который начисляется высокий доход. Обычно он не превышает нескольких сотен тысяч рублей, а в ряде случаев для получения прибыли держателю карты требуется ежемесячно совершать трансакции на установленную банком сумму или больше.

Банки заинтересованы в новых клиентах — свободных средств на рынке вкладов не так много, но достаточная ликвидность у крупнейших банков на фоне неторопливого развития рынка кредитования не стимулирует к агрессивному привлечению. Поэтому Росбанк и Московский индустриальный банк не стали вводить специальные вклады, а временно повысили на 1 п. п. ставку одного из действующих.

Стоит отметить, что на средства, находящиеся на карточном счете, как и на депозит, распространяется система страхования вкладов, но есть достаточно высокий риск кражи денег с карт мошенниками.

Кроме того, доходность по таким картам не гарантирована. В отличие от вклада процент по доходной карте может быть пересмотрен банком в одностороннем порядке в любое время (сравнительная характеристика предложений банков по основным доходным картам приведена в таблице 1).

Таблица 1

Пример рублёвых банковских карт сначислением дохода на остаток собственных средств клиента

Также в настоящий момент в целях сокращения операционных издержек и повышения скорости и комфорта обслуживания банки все больше переходят на интерактивную модель ведения бизнеса, расширяя возможности продажи услуг через интернет, используя как одну из сфер конкурентного преимущества. В кризис клиенты особенно избирательны и больше внимания уделяют качеству, а цель банка — удержать своих клиентов, поэтому он не будет экономить на качестве обслуживания клиента, тем более интернет позволяет банкам сократить издержки. По данным информационного портала Banki.ru сегодня 20 % продаж розничных банковских продуктов происходит удаленно, а если сложить показатели по различным продуктам, то вне отделений может осуществляться до 80 % продаж. Статистика подтверждает, что уже сегодня можно создавать масштабный банковский бизнес без построения сети отделений [1]. Именно таким является RocketBank и Тинькофф, не имеющий отделений, осуществляющий свою деятельность через мобильное приложение. Такой подход к ведению банковского бизнеса привлекает современных клиентов, которые ценят оперативность и скорость обслуживания. Тинькофф банк запускает супермаркет финансовых услуг, где клиент любого банка может получить информацию по всем продуктам всех банков [6]. Такая схема позволяет вызвать интерес к банковским продуктам не только клиентов банка инициатора, но и клиентов других участников банковского рынка.

Таким образом, банки предпринимают попытки стимулировать спрос на продукты через усовершенствование качества обслуживания с помощью интернет ресурсов.

Подводя итог можно выделить следующие тенденции на рынке банковских продуктов в современных условиях российской экономики: сокращение спроса на банковские услуги физических лиц, который связан с падением уровня жизни населения; изменение ставок на банковские продукты, вследствие инфляции и политики ЦБ; сокращение операционных издержек за счет расширения дистанционной продажи услуг через интернет и мобильные приложения; стимулирование спроса за счет создания новых продуктов; большое внимание банков уделяется повышению лояльности клиентов. Рынок банковских услуг является одним из самых чувствительных рынков, зависящий от экономической и политической ситуации в стране, поэтому кредитно-финансовые организации очень внимательно подходят к своим клиентам, разрабатывая новые продукты, диверсифицируют имеющиеся, чтобы укрепить свое положение.

Литература:

- Андриянова А. А. Особенности банковских услуг в современных рыночных условиях // Экономика. Право. Менеджмент: современные проблемы и тенденции развития. — ИП Акелян, 2016г. – № 10.

- Бондаренко А. В. Актуальные проблемы денежно-кредитной политики и развития экономики России в ближайшей перспективе Известия УГЭУ 2015 № 2(58), стр. 52.

- Осадчий М. Капля в море [Электронный ресурс]. Режим доступа: https://www.expert.ru/

- Официальный сайт Альфа Банк [Электронный ресурс]. Режим доступа: https://alfabank.ru

- Официальный сайт ВТБ 24 [Электронный ресурс]. Режим доступа: https://www.vtb24.ru

- Официальный сайт Тинькофф банк [Электронный ресурс]. Режим доступа: https://www.tinkoff.ru/

- Информационный портал Банки.ру [Электронный ресурс]. Режим доступа: https://www.banki.ru/