Во многих российских компаниях на сегодняшний день возникла проблема оптимизации расчета численности персонала в сложившихся экономических условиях. В данной статье приведен алгоритм расчета и контроля численности и укомплектованности персонала, примененный для ОАО «РЖД».Особенно важно подчеркнуть, что сокращение численности персонала должно проходить как минимум без снижения эффективности производства, а еще лучше — если с увеличением. Как правило, это достигается внедрением новой техники и технологии на производстве, и оптимизацией деловых процессов в аппарате управления.

Ключевые слова: управление, дебиторская задолженность, кредиторская задолженность, риск, оптимизация

Прежде, чем оптимизировать процесс управления дебиторской и кредиторской задолженности, необходимо провести ее анализ и оценку рыночной стоимости с учетом всех имеющихся рисковых аспектов.

Проведение анализа дебиторской и кредиторской задолженностей, с последующей их оценкой необходимо в ряде случаев: при анализе эффективности функционирования компании в целом; в ситуациях урегулирования взаимных претензий, взыскании имущества с дебитора или кредитора в суде или в досудебном порядке, а также в момент оформления сделки по переуступке прав требования [1, c.26].

Стандартную процедуру исчисления рыночной стоимости двух видов задолженностей рекомендовано проводить на основании ряда документов:

– по договорам, в рамках которых сформировалась задолженность, включая все сопроводительные платёжные документы;

– по первичным документам, отражающим движение материальных ценностей;

– по документации общения с партнёром в полном объёме, касающейся урегулирования взаимных требований;

– по судебной документации, в случае ее наличия.

По результатам оценки составляется определенный отчет, отражающий исчисленную стоимость задолженностей на момент проведения процедуры [4, с.30].

Процесс исчисления рыночной стоимости дебиторской и кредиторской задолженностей рекомендовано проводить в ниже представленной последовательности. А именно, сначала происходит предварительное изучение ситуации. Затем осуществляется сбор необходимой информации, содержащейся в нормативно-правовых актах, маркетинговых данных о состоянии рынка, в формах бухгалтерской отчётности компании.

Далее следует подробно изучить документацию и провести анализ текущей финансовой ситуации компании, с целью расчета реальной стоимости дебиторской и кредиторской задолженностей [3, с.236].

При этом важным является момент выбора методологии расчёта стоимости задолженностей: доходный — способ расчёта стоимости, основанный на определении ожидаемого дохода; затратный — оценка в этом случае опирается на исчисление денежных средств, которые необходимо вложить в восстановление задолженностей, применяется с использованием коэффициента дисконтирования; сравнительный — основан на сопоставлении стоимостей конкретной задолженности с аналогичными объектами, имеющими информацию о ценах на рынке. Мы рекомендуем для более качественной оценки дебиторской и кредиторской задолженностей использовать комплексный подход, сочетающий в себе различные объединения уже имеющихся подходов.

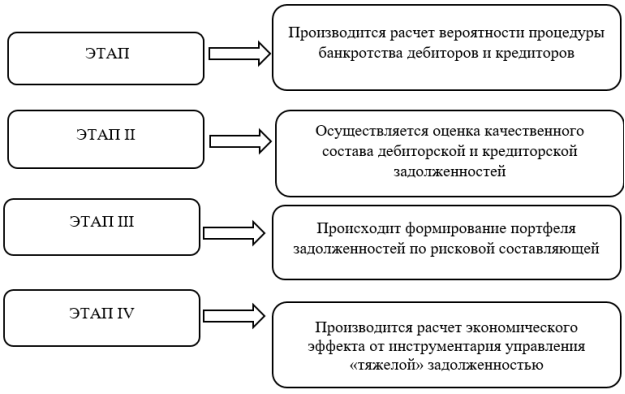

После того, как был выполнен анализ и произведена оценка рыночной стоимости задолженностей, целесообразно применять методику управления дебиторской и кредиторской задолженностями с учетом рисковых аспектов, величина которых непосредственно влияет на объем неплатежей. При этом, следует отметить, что для компании важна оборачиваемость дебиторской задолженности не сама по себе, а в привязке со скоростью оборота кредиторской задолженности. Если кредиторская задолженность оборачивается быстрее (срок оборота занимает меньше дней) это может привести к кассовым разрывам и, соответственно, к снижению показателей рентабельности. Представленная на рисунке 1 оптимизационная методика, призванная избежать отрицательных последствий рисков дебиторской и кредиторской задолженностей, состоит из четырех этапов.

Рис. 1. Методика оптимизации дебиторской и кредиторской задолженности с учетом рисковых аспектов

На первом этапе необходимо произвести расчет вероятности процедуры банкротства дебиторов и кредиторов, которые являются контрагентами компании. Для этого можно использовать одну из общеизвестных моделей оценки риска банкротства:

- Двухфакторная модель Альтмана.

- Пятифакторная модель Альтмана.

- Модель Р. Таффлера.

- Модель Лиса.

- Модель Бивера.

- Двухфакторная модель прогнозирования банкротства.

- Четырехфакторная модель прогнозирования банкротства.

2-й этап. Оценка дебиторской задолженности

Для проведения анализа качества дебиторской задолженности могут использоваться такие методики, как:

На втором этапе осуществляется оценка качественного состава дебиторской и кредиторской задолженностей методом дисконтированных денежных потоков [2, с. 56]. В основу метода дисконтирования денежных потоков заложен принцип изменения стоимости денег во времени. Ключевым фактором здесь выступает коэффициент дисконтирования. На величину дисконта влияет, помимо общепринятых показателей, таких как инфляция, ставки рефинансирования и ставки по кредитам, еще и качество дебиторской задолженности.

Анализ дебиторской и кредиторской задолженностей в соответствии с коэффициентной методикой определения стоимости предусматривает альтернативный подход к определению качества данных видов задолженностей с учетом рисков через коэффициенты дисконтирования. При это сначала вычленяют из общей массы дебиторской и кредиторской задолженностей компании суммы безнадежной задолженности, стоимость которой принимается равной нулю. И далее оставшаяся часть возможной к взысканию задолженности распределяется на группы, в зависимости от сроков ее возникновения. И в завершении предусматривается умножение каждого вида дебиторской и кредиторской задолженностей на соответствующий коэффициент дисконтирования.

На третьем этапе происходит формирование портфеля задолженностей по рисковой составляющей.

Для этой цели предполагается использование метода Монте-Карло, то есть численного метода решения различных задач при помощи моделирования случайных событий, на основании результатов первого и второго этапов методики. В качестве исходных данных для метода служит текущая стоимость дебиторской и кредиторской задолженностей с учетом риска банкротства. Очевидно, что большее процентное содержание в портфеле будет у тех компаний, вероятность банкротства которых сравнительно мала, а задолженности является значительными (с учетом коэффициента дисконтирования) в портфеле компании.

На завершающем этапе, производится расчет экономического эффекта от инструментария управления «тяжелой» задолженностью.

Итак, в качестве вывода отметим, что эффективное управление дебиторской и кредиторской задолженностями компании будет способствовать повышению показателей ее ликвидности и рентабельности. В целях оптимизации данных видов задолженностей необходимо учитывать, как риски их невозврата, так и риск банкротства дебиторов.

Риски, определенные в рамках представленной методики, необходимо учитывать при формировании политики продаж компании, в том числе при выборе условий оплаты, предоставления отсрочек платежа и коммерческих кредитов, выборе условий поставки.

Литература:

- Зайцев В. Ю. Дебиторская задолженность и управление ее в компаниях нефтегазового комплекса [Текст] / В. Ю. Зайцев // Новый университет. Серия: Экономика и право. 2012. № 7–8. С. 26–29.

- Непп А. Н., Бусыгин Е. Г., Привалова С. Г. Методика управления дебиторской задолженностью предприятия с учетом рисков [Текст] / А. Н. Непп, Е. Г. Бусыгин, С. Г. Привалова // Финансовый бизнес. № 7–8, 2011. С.55–62.

- Пашоян Г. А. Создание компании, упрощающей систему по осуществлению предпринимательской деятельности [Текст] / Г. А. Пашоян // Инновационный конвент «Кузбасс: образование, наука, инновации». — Кемерово. Новокузнецк. 2014. — 405 с.

- Смирнов А. В. Просроченная дебиторская задолженность страховых компаний: инструментарий и актуальные подходы реализации [Текст] / А. В. Смирнов // Имущественные отношения в Российской Федерации. 2011. № 12. С. 29–31.