В настоящее время банковская сфера является одной из самых динамически развивающихся сфер современной экономики, от функционирования которой зависит рост благосостояния в отдельности каждого региона, в нашем случае, нас непосредственно интересует Оренбургская область. Никогда еще банковская система не существовала в условиях столь жесткой борьбы, это связано с тем, что темпы роста экономики после кризиса снизились, а вместе с ними снизились и темпы роста финансового сектора. Поэтому в ситуации нестабильности валюты, котировок ценных бумаг, цен на нефть, являющихся одними из основополагающих аспектов влияния на современный сектор экономики, необходимо определить изменение состояния банковского сектора в связи с усилением конкуренции, резким снижением прибыльности, изменением поведения потребителя, падением его доверия и лояльности. Рассмотрим это на примере АКБ «Форштадт» (АО). Тем самым нас будут интересовать показатели, которые в первую очередь влияют на финансовое положение банка и на его внутреннюю структуру.

При анализе деятельности банка большую роль играет анализ активов и пассивов баланса. Поэтому для решения этой задачи рассмотрим следующие показатели за период с января 2007 года по июнь 2016 года:

X1 — денежные средства (тыс.руб.);

X2 — обязательные резервы (тыс.руб.);

X3 — средства в кредитных организациях (тыс.руб.);

X4 — основные средства, нематериальные активы и материальные запасы (тыс.руб.);

X5 — выпущенные долговые обязательства (тыс.руб.);

X6 — прочие обязательства (тыс.руб.);

X7 — средства акционеров (участников) (тыс.руб.);

X8 — резервный фонд (тыс.руб.);

X9 — нераспределенная прибыль (непокрытые убытки) прошлых лет (тыс.р.уб.);

X10 — выданные кредитной организацией гарантии и поручительства (тыс.руб.).

Разобьем рассматриваемый период времени (январь 2007 — июнь 2016 гг) на промежутки, однородным по показателям. Для этого воспользуемся методами многомерной классификации, который был описан ранее.

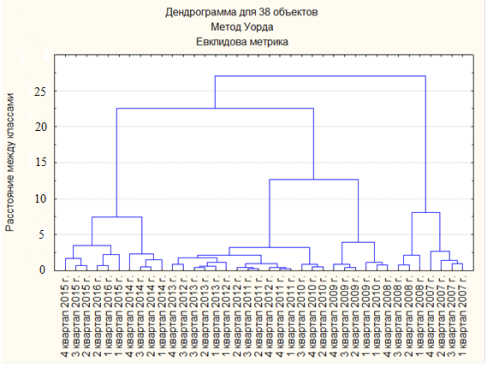

Проведем классификацию периодов времени по показателям бухгалтерской отчетности методом Уорда. Дендрограмма объединения классов представлена на рисунке 1.

Рис. 1. Дендрограмма объединения классов методом Уорда

Согласно дендрограмме, полученной методом Уорда, рассматриваемый период времени можно разделить на три временных участка, каждый из которых относится к тому или иному классу в хронологическом порядке. То есть разные периоды времени соответствуют фазам экономического цикла на протяжении рассматриваемого временного участка. Далее методом k-средних было получено более равномерное разбиение. Результаты разбиения представлены в таблице 1.

Таблица 1

Состав классов, полученных по методу k-средних

|

Класс |

Состав класса |

|

1 |

4 квартал 2008; 1 квартал 2009–4 квартал 2009; 1 квартал 2010–4 квартал 2010; 1 квартал 2011–4 квартал 2011; 1 квартал 2012–4 квартал 2012; 1 квартал 2013–4 квартал 2013 |

|

2 |

1 квартал 2007–4 квартал 2007; 1 квартал 2008–3 квартал 2008 |

|

3 |

1 квартал 2014–4 квартал 2014; 1 квартал 2015–4 квартал 2015; 1 квартал 2016–2 квартал 2016 |

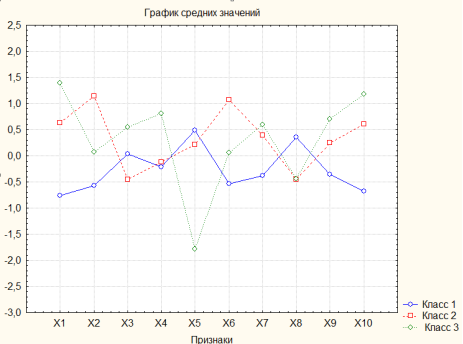

Для интерпретации полученного разбиения на рисунке 2 приведен график средних значений в каждом классе.

Рис. 2. График средних значений признаков в каждом классе

На основании полученного графика можно сделать следующие выводы о полученных временных участках.

Первый класс, в который вошел последний квартал 2008 года и период с 2009–2013 гг., характеризуется наибольшими средними значениями показателей — выпущенные долговые обязательства и резервный фонд. И наименьшим средним значением показателя — средства в кредитных организациях. Как правило, любая экономическая деятельность сопровождается вероятностью потери денежных средств, так как не существует стопроцентной страховки от возникновения определенных рисков, поэтому любая банковская организация обязана обладать резервным фондом. Скачки в нормативах обязательных резервов обусловлены нестабильной ситуацией банковского сектора в данном классе. Отметим, что резервы коммерческого банка хоть и являются высоколиквидными активами, но все же, они не могут быть использованы в полной мере при возникновении неблагоприятных обстоятельств. По всем остальным показателям этот класс находится между вторым и третьим классом. Объем активов, приносящих доход банку, составляет большую часть в общем объеме активов, а объем процентных обязательств составляет чуть меньшую часть в общем объеме пассивов [1]. Полученное соотношение показателей показывает положительную динамику, следовательно, в рассматриваемый период наблюдалось увеличение активности банка в регионе.

Такой результат состава первого класса можно объяснить тем, что в 2008–2009 годах банковский сектор страны в целом, так и региона, претерпел значительные изменения, связанные с глобальными кризисными явлениями в экономике. Тем не менее, в результате мер, предпринятых Правительством Российской Федерации и Банком России, в 2010 году вновь началось поступательное развитие банков [2].

Таким образом, данный временной участок можно охарактеризовать как «Период восстановления», то есть восстановления после кризиса, действительно, уже с 2010 года не только Форштадт, но и другие коммерческие банки практически избавились от краткосрочной поддержки со стороны государства, была намечена тенденция к сокращению резервов кредитных организаций [3].

Второй класс, содержащий период 2007 год и первые три квартала 2008 года, выделяется тем, что по средним значениям таких показателей, как денежные средства, основные средства, нематериальные активы и материальные запасы, выпущенные долговые обязательства, нераспределенная прибыль и выданные кредитной организацией гарантии и поручительства, он находится на последнем месте. А средние значения обязательных резервов и прочих обязательств выше по сравнению с другими классами.

Действительно, ситуация как в мировой, так и в финансовой системе, оказала значительное влияние на банковский сектор в 2007–2008 гг., что в свою очередь, предопределило дальнейшее развитие. В частности данный период характеризуется высокой доступностью заемных средств, как результат, объем внешней задолженности рос, а размещение ресурсов основывалось на ожиданиях улучшения экономических условий. В 2008 году темпы роста капитала и активов замедлились, особенно это было заметно в I–III кварталах. Однако финансовая поддержка властей позволила значительно увеличить капитал и его достаточность, это в свою очередь оказало положительное влияние на финансовую устойчивость банка.

Финансовый и экономический кризис привел к росту кредитных рисков, эта негативная тенденция, наметившаяся в 2007 г., продолжалась и в 2008 г. Как следствие, банки были вынуждены увеличивать резервы на возможные потери по ссудам, это в свою очередь сказывалось на финансовых результатах их деятельности.

Можно выделить следующие изменения финансовых показателей по итогам данного периода — произошло увеличение собственных средств банка относительно начала этого периода, увеличение валюты баланса банка, привлеченных ресурсов, работающих активов и, как следствие, произошло снижение показателя балансовой прибыли банка относительно 2007 года [1].

Таким образом, второй класс можно охарактеризовать тем, что кризис неблагоприятно повлиял на банковскую ликвидность. В этот временной участок наблюдалось — снижение доходности банковских операций, убытки на финансовом рынке, рост стоимости привлеченных ресурсов оказали негативное влияние на финансовые результаты деятельности банка.

Уже к концу четвертого квартала 2008 года наблюдался основной прирост активов, это было связано с финансовой помощью в целом банковскому сектору со стороны государства, а также с увеличением валютных активов банка и их положительной переоценкой, поэтому четвертый квартал 2008 года не вошел в этот класс.

Наибольшими средними значениями всех показателей, за исключением выпущенных долговых обязательств, обязательных резервов и прочих обязательств, характеризуется третий класс.

Можно отметить, что одним из важных позитивных результатов 2014 года стало то, что Центральный банк продемонстрировал способность действовать независимо, вопреки экономической и политической ситуации, это касалось и политики процентных ставок.

Важным фактором доверия населения является устойчивость национальной валюты. В этом отношении 2014 г. был крайне тяжелым для рубля. Рубль находился под давлением двух мощных внешних факторов — обострения геополитической ситуации и динамики цены на нефть. Не только доступность денег является важным фактором, который влияет на экономический рост, но и доверие к национальной валюте. В условиях экономических санкций, падающей цены на нефть, рубль был одной из наиболее неустойчивых валют, это и является отличием второго класса от третьего (2008–2009 гг.). Здесь проблемой был не обменный курс как таковой, а его стабильность на новом равновесном уровне. [4].

В целом активы банка в 2013 году возросли по сравнению с первым классом (209–2013 гг.), это свидетельствует о том, что активность потребителей в использовании банковских продуктов в свою очередь тоже возросла. Пассивы банка тоже увеличились, наибольший удельный вес в общей структуре пассивов занимают средства клиентов. Таким образом, анализ активов и пассивов банка Форштадт в этот промежуток времени позитивно характеризует банк, что в свою очередь свидетельствует об увеличении стабильности обязательств банка и об увеличении его устойчивости [1]. Данный временной участок можно охарактеризовать, как «Период стабильного финансового состояния банка».

Таким образом, в результате применения методов кластерного анализа рассматриваемый период времени разделился на три временных участка в хронологическом порядке, соответствующие фазам экономического цикла.

В настоящее время АКБ «Форштадт» (АО) является одним из ведущих коммерческих банков в Оренбургской области, который предоставляет полный перечень банковских услуг. Поэтому основными перспективами в развитии банка должно стать повышение качества банковской деятельности за счет расширения банковских продуктов и услуг, рост их качества и совершенствование способов предоставления, повышения долгосрочной эффективности и устойчивости. Преследуя достижения поставленных задач, банк Форштадт будет уделять большое внимание сбалансированности активов и пассивов. При этом банк будет поддерживать достаточный уровень ликвидности, который позволит качественно исполнять свои обязательства перед клиентами.

Литература:

- Проблемы развития финансово-банковской системы России и стран СНГ: материалы Международной студенческой научно-практической конференции (г. Саратов, 26 ноября 2014 г.). — Саратов: Саратовский социально-экономический институт (филиал) ФГБОУ ВПО «РЭУ им. Г. В. Плеханова», 2014. — 480 с.

- Кетова, И.А., Рачилов, Е. Е. Анализ развития банковского сектора на региональном финансовом рынке / И. А. Кетова, Е. Е. Рачилов / Вестник Южно-Уральского государственного университета. Серия: Экономика и менеджмент, 2013. — № 2. — С.43–49.

- Амосова, А. А. Анализ состояния банковского сектора экономики Российской Федерации в 2010 г / А. А. Амосова / Вестник Ивановского государственного университета. Серия: Экономика, 2011. — № 2. — С.6–12.

- Мау, В. Между модернизацией и застоем: экономическая политика 2012 года / В. Мау / Вопросы экономики, 2013. — № 2. — С.4–23.