В статье рассмотрена особенности налогообложения иностранных граждан в российской федерации. Также рассмотрены разные категории иностранных специалистов и их особенности налогообложения.

Ключевые слова: нерезидент, налог, налогообложение, специалист, страховые взносы, НДФЛ

В последние годы многие российские предприниматели начали принимать к себе на работу иностранцев, труд которых используется наравне с трудом российских граждан. В связи с этим все более актуальным становится вопрос рассмотрения основных проблем налогообложения их доходов налогом на доходы физических лиц (далее — НДФЛ) и страховыми взносами.

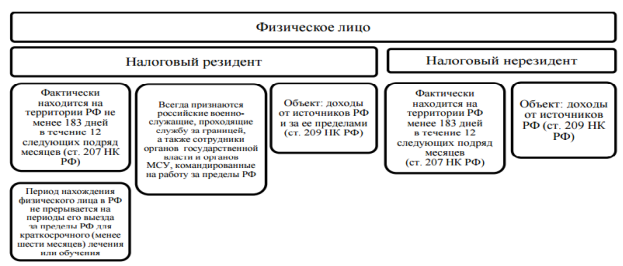

В основе налогообложения доходов всех физических лиц в России действует принцип резидентства, который заключается в определении объекта налогообложения и ставки от факта продолжительности пребывания человекана территории РФ. Данный принцип закреплен ст. 207 Налогового кодекса РФ [1].

Рис. 1. Характеристики налогового резидента и налогового нерезидента

В статье 224 НК РФ говорится, что доходы резидента могут облагаться ставками в размере 13 %, 35 %, 9 %, выбор одной из них зависит от вида дохода. Все доходы нерезидента облагаются ставкой 30 %. При этом в статье предусмотрены исключения: например, дивиденды от долевого участия в деятельности российской организации. В этом случае применяется ставка в размере 15 % [1]. Так как налоговым нерезидентом не может быть применена ставка 13 %, предусмотренная п. 1 ст. 224 НК РФ, им не могут быть применены и налоговые вычеты, предусмотренные гл. 23 НК РФ. Это регламентирует п. 3 ст. 210 НК РФ [1].

19 мая 2010 г. был принят Федеральный закон № 86-ФЗ «О внесении изменений в Федеральный закон «О правовом положении иностранных граждан в Российской Федерации» и отдельные законодательные акты Российской Федерации». Непосредственно была введена новая категория трудовых мигрантов — высококвалифицированные специалисты. Высококвалифицированный специалист — это иностранный гражданин, имеющий достаточный опыт работы, навыки или достижения в конкретной сфере деятельности. Также важным является получение им заработной платы (вознаграждения) не менее 2 млн. руб. Но, есть исключение, которое выражается в том, что для работников научной сферы и преподавателей ВУЗов, национальных исследовательских центров, государственных научных центров доход должен превышать 1 млн. руб., для работников, участвующих в реализации проекта «Сколково», размер заработной платы не имеет значения. Для организаций-резидентов промышленно-производственных, туристско-рекреационных зон иностранные специалисты будут считаться высококвалифицированными, если их годовая заработная плата составляет не менее 1 млн. руб.

Разрешение на работу подобному иностранному гражданину предоставляется на срок не более чем 3 года. Принять на работу таких сотрудников могут многие организации, например, научные организации, образовательные учреждения и учреждения здравоохранения, а также филиалы иностранных юридических лиц, но только если эти организации не подвергались штрафам за незаконное привлечение к трудовой деятельности иностранцев в течение 2-х лет. Для специалистов высокой квалификации установлен особый порядок удержания НДФЛ. Ставка данного налога в соответствии со статьёй 224 Налогового кодекса РФ составляет 13 % вне зависимости от налогового статуса. Но все остальные виды доходов нерезидентов облагаются по ставке 30 % [3]

По отношению к высококвалифицированным специалистам российский работодатель является налоговым агентом. Во многих случаях он осуществляет такие выплаты специалистам, как: компенсация затрат на аренду жилья; оплата сверхнормативных командировочных расходов и расходов, которые не подтверждены документально; оказание материальной помощи; единовременные премии и подарки. Но в соответствии с письмами Минфина, эти выплаты подвергаются обложению НДФЛ по ставке 30 % (нерезидентам). Также налоговая ставка на доходы равна 30 %, если у нерезидентов имеется двойное гражданство (одно из них российское). Уменьшить ставку налога можно только в том случае, если высококвалифицированный специалист станет налоговым резидентом РФ.

Взносы на обязательное пенсионное страхование выплачиваются в зависимости от статуса физического лица. Если налогоплательщик находится на постоянном проживании в Российской Федерации, то страховые взносы за это лицо уплачиваются в обязательном порядке [1].

Если физическое лицо с высокой квалификацией временно проживает в стране, за него также уплачиваются страховые взносы. В соответствии с международными соглашениями налоговые нерезиденты уплачивают только подоходный налог (п. 2 ст. 209 НК РФ). При изменении налогового статуса плательщика, изменяются и налоговые обязанности. При осуществлении трудовой деятельности иностранными лицами — участниками программы переселения сограждан, применяется налоговая ставка 13 %.

Если работодатель приглашает гражданина иностранного государства выполнять трудовые обязанности в его организации, налоговые органы должны быть обязательно осведомлены об этом в срок, равный 10 дням, со дня подачи заявления о приглашении иностранного гражданина для вышеуказанных целей, согласно пп.4 п.8 ст.18 Федерального закона от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации». За нарушения условий данного закона работодатель может быть наказан штрафом в размере от 400000 до 800000 рублей, или запретом на ведение дальнейшей деятельности сроком до 90 суток. Если данное правонарушение совершило должностное лицо, оно наказывается штрафом в размере от 35000 до 50000 рублей, если гражданин — в размере от 2000 до 5000 рублей [2].

Таким образом, в статье рассмотрены особенности обложения налогом на доходы физических иностранных граждан. Можно сделать вывод, что особенности обложения зависят от статуса иностранного гражданина — будет ли он являться налоговым резидентом или налоговым нерезидентом, a также будет ли он иметь особый статус, закрепленный законодательством — участник программы переселения соотечественников, высококвалифицированный специалист и проч. Необходимо отметить, что в отношении доходов иностранных граждан часто возникает проблема международного двойного налогообложения. Эта проблема решается путем заключения международных договоров и соглашений по вопросам избежания двойного налогообложения. Представляется целесообразным стимулировать приток специалистов высокой квалификации в нашу страну, понижая для этого налоговые ставки и увеличивая льготы. Но, в то же время, необходимо защищать граждан России от конкурентного влияния иностранных лиц.

Подводя итог, необходимо отметить, что при налогообложении доходов иностранных граждан, при начислении на эти доходы страховых взносов необходимо учитывать ряд моментов, которые играют значительную роль. Наиболее важным при исчислении НДФЛ с доходов иностранного физического лица является определение статуса его налогового резидентства. Ведь, исходя из этого статуса, определятся налоговая база, налоговые ставки, установится возможность применения налоговых вычетов.

Литература:

- Черемисина, Н. В. Роль НДФЛ в формировании консолидированного бюджета региона / Н. В. Черемисина, А. Н. Рябов [Текст] // Социально-экономическое развитие России и регионов в цифрах статистики. Материалы международной научно-практической конференции. 2016. С. 290–294.

- Федеральный закон «О правовом положении иностранных граждан в Российской Федерации» от 25.07.2002 N 115-ФЗ (действующая редакция, 2016)

- Косенкова, Ю. Ю. Особенности применения стандартных налоговых вычетов по налогу на доходы физических лиц / Ю. Ю. Косенкова, Н. М. Турбина [Текст] // Социально-экономические явления и процессы. 2013. № 2. с. 45–48