Рассмотрены виды удержаний из заработной платы работников, даны им характеристики. Приведены основные нормативно-законодательные акты, которые регламентируют порядок и учет удержаний из заработной платы работников. Раскрыты особенности бухгалтерского учета удержаний из заработной платы работников.

Ключевые слова: заработная плата, удержания, налог с доходов физических лиц, исполнительные документы, бухгалтерский учет

Процесс оплаты труда работников, связан с различными факторами жизнедеятельности предприятия. В современной экономике принято, что работнику предприятия объявляется так называемая «грязная» заработная плата, т. е. оплата установленных без вычетов и удержаний.

Несмотря на то, что проблеме бухгалтерского учета удержаний из заработной платы уделено достаточно много публикаций, изучение данной темы все равно является недостаточно раскрытым, тем самым повышая ее актуальность. Наблюдается проблема, вызванная большим количеством регуляторных актов в этой сфере учета.

Поэтому целесообразно провести исследование в этой области и выделить виды удержаний из заработной платы, нормативно-законодательные акты, которыми регламентируется каждый вид удержаний и определить особенности их учета.

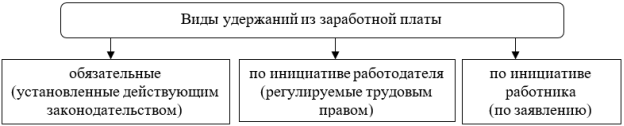

Удержания из заработной платы принято разделять на группы (рис.1.):

Рис.1. Виды удержаний из заработной платы

Каждый вид удержаний из заработной платы регламентируется разными нормативными документами, в зависимости от которых формируется учетная информация.

Согласно ТК РФ «Общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 %, а в случаях, предусмотренных федеральными законами, — 50 % заработной платы, причитающейся работнику» [3].

Далее рассматривается каждый вид удержаний из заработной платы, нормативный документ, который регламентирует данный вид удержаний и раскрываются особенности их учета.

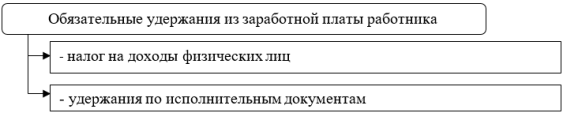

Обязательные удержания не зависят ни от работника, ни от работодателя.

К обязательным удержаниям относятся (рис. 2):

Рис. 2. Обязательные удержания из заработной платы работника

К обязательным удержаниям из заработной платы относят НДФЛ. Правила расчета НДФЛ регулируется главой 23 Налогового кодекса РФ [1].

Стандартная ставка НДФЛ составляет 13 %, однако для некоторых категорий граждан установлены другие ставки, льготы и вычеты. Бухгалтерский учет операций по удержанию НДФЛ проводится по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 68 «Расчеты по налогам и сборам» субсчет НДФЛ. Удержание НДФЛ проводится в день выплаты заработной платы.

Прочие принципы действуют при удержаниях из заработной платы по исполнительным документам. В рамках Семейным кодексом РФ [2] и Федеральным законом от 02.10.2007 года № 299-ФЗ «Об исполнительном производстве» «при исполнении исполнительного документа с должника не может быть удержано более 50 % от заработной платы до полного погашения взыскиваемых сумм. При удержании из заработной платы по нескольким исполнительным документам за работником должно быть сохранено 50 % заработка.

Ограничения размера удержаний не применяются:

– при отбытии исправительных работ,

– при взыскании алиментов на несовершеннолетних детей,

– при возмещении вреда, причиненного здоровью,

– при возмещении вреда лицам, понесшим ущерб в результате смерти кормильца

– при возмещении за ущерб, причиненный преступлением.

В перечисленных случаях размер удержаний не может превышать 70 % от заработной платы» [4].

Кроме того, к данной группы относят удержания по исполнительным листам (предписания судов, комиссий, контролирующих органов и т. д.). Бухгалтерская проводка выглядит следующим образом: Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 76 «Расчеты с разными дебиторами и кредиторами».

Выплата удержанных обязательств в пользу взыскателя производится в исполнительном документе или в течение трех дней и оформляется записью: Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 51 «Расчетные счета».

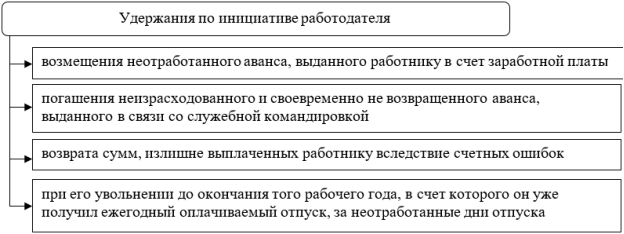

Работодатель имеет право удерживать из заработной платы и иных доходов работника денежные суммы по своей инициативе в случаях, определенных Трудовым кодексом Российской Федерации [3] статьями 137 и 138 (рис. 3).

Рис. 3. Удержания из заработной платы работника по инициативе работодателя

Взыскания денежных средств с работника-должника по названным основаниям носят для работодателя добровольный характер, являются его правом, а не обязанностью.

Работодателю предоставлено право провести эти удержания, если работник не оспаривает их основания и размер, и если не истек месячный срок, установленный для добровольного возвращения сумм, в противном случае удержания производятся только по решению суда.

Кроме того, с 2017 г. органы ФНС могут направлять работодателю сведения об имеющейся у работника задолженности по личным налогам с требованием удержания их из заработной платы. Также сохраняются требования удержания задолженности перед третьими лицами (алименты, выплаты по исполнительным листам). Процедура этих удержаний описывается соответствующими законодательными актами.

Статьей 137 ТК РФ установлено общее правило, по которому излишне выплаченная заработная плата взысканию не подлежит, но при этом выделено несколько исключений:

– заработная плата излишне выплачена в результате счетной ошибки;

– органом по рассмотрению индивидуальных трудовых споров признана вина работника в невыполнении норм труда или простое;

– заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

В этих случаях удержание также производится в месячный срок со дня обнаружения факта излишней выплаты.

Статьей 138 ТК РФ установлено ограничение по объему производимых удержаний, удержания из заработной платы, производимые работодателем в силу предоставленных ему прав, не могут превышать 20 % от заработной платы, причитающейся работнику, за вычетом налога на доходы физических лиц.

Удержания в случае порчи или утрате имущества отражаются в бухгалтерском учете: Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 73.2 «Расчеты по возмещению материального ущерба».

Задолженность по подотчетным суммам указана в следующей проводке: Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 71 «Расчеты с подотчетными лицами».

Удержания из зарплаты сотрудника часть денежных средств в счет погашения ранее выданного им займа отражаются в проводке: Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 73.1 «Расчеты по предоставленным займам».

Иногда работодатель по ошибке может выплатить зарплату в большем размере. Тогда часть переплаты удерживается у сотрудника. Излишне выплаченные отпускные за неотработанное время удерживаются и отображаются проводкой: Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 73 «Расчеты с персоналом по прочим операциям».

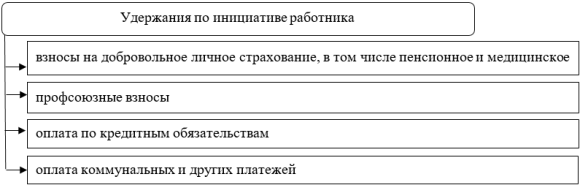

Основанием для осуществления удержания по инициативе работника является его письменное заявление.

Как правило, удержаниями, производимыми по инициативе работника, являются (рис. 4):

Рис. 4. Удержания из заработной платы работника по инициативе работника

На практике достаточно часто встречаются такие ситуации, как задержка первичных документов (исполнительных листов, справок о праве на льготы и т. п.), не правильно составленные документы, не полные пакеты документов и т. п. При этом регуляторное законодательство достаточно строго относится в части сроков и правил к работодателю, на которого возложен весь груз ответственности за процессы удержания: технические, физические, моральные.

Правильный и качественный бухгалтерский учет удержаний из заработной платы напрямую зависит от постановки кадрового делопроизводства на предприятии, строго и своевременного документооборота и ответственного отношения к документам работников.

Таким образом, из проведенного исследования видно, что существует несколько видов удержаний из заработной платы, порядок и учет которых регламентируется разными нормативными актами, тем самым влияя, на отражении данных удержаний в бухгалтерском учете.

Литература:

- Налоговый кодекс Российской Федерации от 31.07.1998 № 146–ФЗ [Электронный ресурс] / ред. от 15.02.2016 № 32–ФЗ. — Режим доступа: http://base.garant.ru/10900200/.

- Семейный кодекс Российской Федерации» от 29.12.1995 № 223-ФЗ [Электронный ресурс] / ред. от 30.12.2015 http://www.consultant.ru/document/cons_doc_LAW_8982/

- Трудовой Кодекс Российской Федерации от 30.12.2001 № 197-ФЗ [Электронный ресурс] / ред. от 03.07.2016. — Режим доступа: http://base.garant.ru/10900200/

- Федеральный закон «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ [Электронный ресурс] http://www.consultant.ru/document/cons_doc_LAW_71450/