Выбор метода оценки зависит от располагаемой оценщиком информации и от типа определяемой стоимости. Первое ограничение существенно уменьшает возможность выбора оценщиков адекватных подходов и методов, а второе ограничение оставляет возможность применения нескольких подходов и методов.

Предпосылкой применения доходного подхода является максимальное соответствие целями и принципам оценки действующего бизнеса [1]. Это относится, прежде всего, к методу дисконтированных денежных потоков.

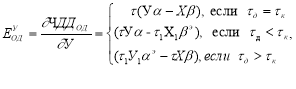

Первым шагом в определении стоимости коммерческого банка доходным походом является определение чистого денежного дохода. ЧДД общее складывается из ЧДД от операционной деятельности и ЧДД от не операционной деятельности.

![]()

где Н — ставка налога на прибыль коммерческого банка.

Для определения чистого денежного дохода используется механизм, основанный на спред модели, заключенный в определении % дохода, % расхода, дохода от размещенных средств СК, величины ФОР, учитывает также непроцентные доходы и непроцентные расходы, сумму выплат налогов за определённые период. Формализованной представление ЧДД представлено ниже.

![]() ,(1)

,(1)

где ЧДД — чистый денежный доход коммерческого банка;

α– средневзвешенная процентная ставка размещенных средств;

У — сумма размещенных средств в кредиты;

β– средневзвешенная процентная ставка привлеченный средств;

Х — сумма привлеченных средств на депозитные вклады;

СК– размер собственного капитала, размещаемого в кредиты;

γ– норматив отчисления обязательных резервов;

∑Р — сумма прочих (непроцентных) расходов;

∑Д — сумма прочих (непроцентных) доходов;

∑Н — сумма налогов.

Для определения суммы кредитных вложений необходимо воспользоваться процедурой агрегацией статей актива баланса и агрегация статей пассива баланса для определения суммы привлеченных средств.

При оценке стоимости коммерческого банка доходным подходом необходимо рассчитать поправки на риск, возникающие в ходе операционной деятельности.

Основные поправки, которые необходимо рассчитать в рамках данного подхода являются: риск изменения объемных показателей, риск просроченной задолженности и поправку на процентный риск [2].

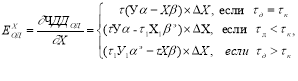

Следует рассмотреть показатель риска изменения объемных показателей коммерческого банка. Для этого исследуем влияние остатков по кредитным вложениям и привлеченным средствам. Для этого следует продифференцировать уравнение операционного дохода из систем уравнений по У и Х. В результате получим следующую систему уравнений для коэффициентов чувствительности:

(2)

(2)

(3)

(3)

Уравнение для![]() характеризует доход, который получил банк за время на одну денежную единицу кредита, а величина

характеризует доход, который получил банк за время на одну денежную единицу кредита, а величина ![]() — доход, получаемый банком за время на одну денежную единицу привлеченного ресурса.

— доход, получаемый банком за время на одну денежную единицу привлеченного ресурса.

![]() (4)

(4)

![]() (5)

(5)

Поправка на риск просроченной задолженности может отражаться в финансовой отчетности коммерческого банка на соответствующих счетах баланса, а также может находиться в скрытой форме в виде продления кредитных договоров или перекредитовании заемщика. В связи с этим перед оценщиком стоит задача определения скрытых форм задолженности.

Рассмотрим один из методов определения скрытой просроченной задолженности — модель гэпа.

Гэп — понятие, принятое в банковской практике и характеризующее разность между величинами активов и пассивов, чувствительных к изменению ставки процента..

Гэп равен разнице между размером чувствительных активов и размером чувствительных пассивов. А возможные варианты положения гэпа: гэп равен нулю; гэп больше нуля; гэп меньше нуля.

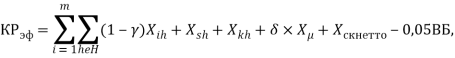

Тем не менее в банковской практике не все чувствительные пассивы вовлекаются в кредиты: остатки на расчетных счетах клиентов; депозиты до востребования; отвлечение в фонд обязательных резервов и т. д. Учитывая данную специфику получить положения гэпа равное нулю, либо гэп больше нуля возможно, либо при формировании портфеля долгосрочными ресурсами и краткосрочными кредитами, либо при наличии на балансе просроченные кредиты. В этой связи задача управления структурой пассивов и активов (гэпом) должна сводиться к анализу объемных отношений эффективного кредитного ресурса и кредитных вложений в условиях процентного риска [3]. Под эффективным кредитным ресурсом будем понимать объем денежных средств, который банк потенциально может разместить в кредиты, обеспечив при этом необходимые расчетно-кассовые операции. Определяется эффективный кредитный ресурс, при использовании структуры депозитного портфеля.

(6)

(6)

где δ — уровень оседания денежных средств на счетах до востребования,

![]() — остатки денежных средств на счетах до востребования,

— остатки денежных средств на счетах до востребования,

![]() — собственные средства нетто банка,

— собственные средства нетто банка,

ВБ — валюта баланса.

Кредитные вложения банка будут определяться:

![]() (7)

(7)

Тогда возможные варианты положения гэпа на момент переоценки активов и пассивов будут иметь следующие соотношения:

Гt = КВt — КРэфt = 0 (нулевой);(8)

Гt = КВt — КРэфt> 0 (позитивный);(9)

Гt = КВt — КРэфt< 0 (негативный).(10)

Считая гэп Гt управляющим параметром банковской деятельности, рассмотрим его взаимосвязь с операционным доходом.

Динамика операционного дохода OД, получаемого при заданном сочетании активов и пассивов, в результате изменения ставки процента α и β, является разностной величиной и зависит от величины гэпа, который также является разностной переменной:

![]() (11)

(11)

Уравнение (11) получено в предположении о постоянстве величин КВt и КРэфt, а также неизменности спрэда между кредитной и депозитной ставками процента α и β. В случае если получено значение Гэпа положительно и средняя срочность депозитного и кредитного портфеля не определяется соотношением τд>τк, то необходимо учесть изменение операционного дохода, рассчитанного по формуле (3.16), как уменьшение операционного дохода за счет скрытой просроченной задолженности.

С учетом выше сказанного, поправка на риск просроченной задолженности заемщиков коммерческого банка будет определяться:

ЧДДОД = ОД + ∆ЧДДу + ∆ЧДДх — ∆ЧДДОД (12)

Следует рассмотерть поправку на процентный риск.

Процентный риск — это риск потенциальной подверженности финансового положения банка воздействию неблагоприятного изменения процентных ставок.

Этот риск влияет на доходы банка, экономическую стоимость активов, обязательства и внебалансовые инструменты.

Будущие изменения процентных ставок содержат в себе не только возможность ухудшения финансового положения банка (процентный риск), но и возможность улучшения этого положения [4]. При измерении процентного риска и управлении им необходимо учитывать обе обозначенные возможности

Наиболее легкий способ изменения процентного риска включает в себя определение разрыва между активами и обязательствами по срокам(анализ положения гэпа) [5]. Он является одним из первых подобных методов и на сегодняшний момент широко используется банками.

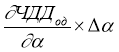

Определение чувствительности процентного дохода к изменению процентных ставок кредита и депозитов выполняется следующим образом.

Продифференцируем уравнение для процентного дохода по параметру и получим:

![]() (13)

(13)

Учитывая, что ![]() , то

, то ![]() (14)

(14)

Из уравнения (14) следует, что при увеличении процентной ставки кредита на один пункт, операционный доход увеличится на![]() .

.

Дифференцируя уравнение для процентного дохода по процентной ставке депозита , получается:

![]() (15)

(15)

![]() (16)

(16)

Поскольку ![]() , то из последнего уравнения находим, что:

, то из последнего уравнения находим, что:

![]() (17)

(17)

Это равенство означает, что с увеличением процентной ставки депозита на один пункт, величина процентного дохода уменьшается на величину ![]() .

.

При известных коэффициентах чувствительности дохода, ![]() ,

, ![]() и известных величинах изменения рыночных факторов изменение операционного дохода определяется из следующих равенств:

и известных величинах изменения рыночных факторов изменение операционного дохода определяется из следующих равенств:

ЧДД=

,(18)

,(18)

ЧДД= (19)

(19)

При одновременном изменении нескольких факторов, величина изменения прибыли определится как сумма изменений от каждого фактора [6].

Таким образом, с учетом поправок на риск, возникающий в ходе операционной деятельности ЧДДод, определится по следующему выражению:

ЧДДод = ОД+ΔЧДДУ+ΔЧДДх-ΔЧДДод +ЧДД+ЧДД,(20)

Для построения модели оценки стоимости коммерческого банка определяется ставка дисконтирования, где за базовую процентную ставку берётся коэффициент ROE cкорректированная на темп прироста.

![]() (21)

(21)

где![]() ;

;

g — темп прироста ЧДД банка.

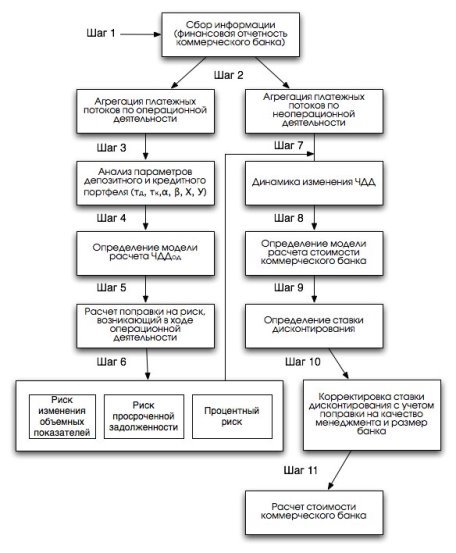

Обощенный механизм оценки стоимости коммерческого банка представлен ниже на рис 1.

Таким образом, рыночная стоимость коммерческого банка,определяется с учётом динамики изменения объемных показателей, динамики изменения ставок по кредитным и депозитным портфелям, а также риска просроченной задолженности. Менеджер коммерческого банка может определить перспективы развития коммерческого банка и предотвратить операционные риски на основе стоимостного анализа.

Литература:

1 Мозгалева Т. Н. Проблемы оценки рыночной стоимости коммерческого банка в России и возможности их решения // Аудит и финансовый анализ: сб. науч. тр. / под общ. ред. П. С. Саврасова -М: изд-во Московс.гос.ун-та,2010. — Вып.2. — С. 1–19

2 Антилл Н., Кеннет Л., Оценка компаний: анализ и прогнозирование с использованием отчетности по МСФО / перевод. с англ. -2-е изд., перераб. и доп. — М.: Альпина Паблишерс, 2011. -454с.

3 Коупленд Т., Колер Т., Муррин Д. Стоимость компаний: оценка и управление/ перевод с англ. — изд. 3-е, доп. — М.: ЗАО «Олимп-Бизнес»,2005. -576 с.

4 Дамодаран А. Инвестиционная оценка, инструменты и методы оценки любых активов / перевод. с англ. — изд.4-е, доп.- М.: Альпина Бизнес Букс, 2010. — 1341 с.

5 Роуз П. Банковский менеджмент/перевод с англ.- изд. 2-е, доп. — М.: Дело Лтд, 2001.–512 с.

6 Никонова И. А., Р. Н. Шамгунов., Стратегия и стоимость коммерческого банка — М.: Альпина Бизнес Букс, 2012. — 304 с.