В данной статье рассмотрены схемы оптимизации налоговой нагрузки при использовании предприятием упрощенной системы налогообложения и специфика учета доходов и расходов при специальных налоговых режимах налогообложения. Так же разработаны схемы для наглядного восприятия выбора объекта налогообложения при упрощенной системе налогообложения.

Ключевые слова: доходы, налоговая нагрузка, расходы, системы налогообложения, специальный налоговый режим, объект налогообложения, оптимизация налоговой нагрузки

Оптимизация объемов налоговых платежей является насущной проблемой каждого стремящегося к развитию и процветаю действующего предприятия. Правильный выбор налоговой политики предприятия позволит избежать излишней переплаты налогов в бюджет. В условиях высоких налоговых ставок, неправильный или некорректный выбор налоговой политики предприятия может вызвать неблагоприятные последствия или даже способно привести к банкротству предприятие.

Упрощенная система налогообложения — специальный налоговый режим, применяемый налогоплательщиками (организациями и индивидуальными предпринимателями) наряду с иными системами налогообложения. Специальный налоговый режим — это налоговый режим с особым порядком исчисления налогов.

Положительная сторона данного налогового режима для налогоплательщиков объясняется существенным снижением налоговой нагрузки по сравнению с общеустановленной системой налогообложения, в уменьшении налогового бремени, упрощении налогового и бухгалтерского учета и отчетности для небольших предприятий и индивидуальных предпринимателей. Тем не менее следует отметить, что в соответствии с опубликованным Письмом Минфина России от 13 апреля 2009 г. N 07–05–08/156 общества с ограниченной ответственностью, применяющие упрощенную систему, все же не могут отказаться от ведения бухгалтерского учета.

Данный вид налогообложения является льготным налоговым режимом, т. к. предприятия, ее применяющие, в несколько раз снижают налоговою нагрузку, в связи с тем, что данная система налогообложения освобождает налогоплательщиков от уплаты налога на имущество организаций, налога на прибыль, НДС вместо этого налогоплательщики обязаны уплачивать единый налог. Ставка данного налога зависит от выбранного объекта налогообложения в случае если УСН с объектом «Доходы», налоговая ставка составляет 6 %, а с 2016 года регионы получили право снижать налоговую ставку до 1 %, для УСН с объектом «Доходы минус расходы» налоговая ставка составляет 15 %, но и она может быть снижена региональными законами вплоть до 5 %. Так, например, в 2016 году в г. Севастополе налоговая ставка на УСН «Доходы» составляла 3 %, а с 2017 года повышается на 1 % и составит 4 %, для УСН с объектом «Доходы минус расходы» налоговая ставка составляет 7 %, а с 2017 года она возрастет до 10 %.

Первый вариант исчисления налога выбирают организации, как правило, оказывающие услуги, т. к. зачастую их расходы представлены только арендной платой, заработной платой и отчислением в фонды с заработной платы. Второй вариант выбирают организации, производящие значительные расходы, например, торговые и производственные предприятия.

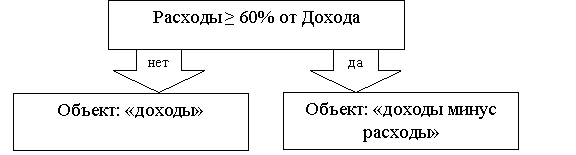

Выбор объекта налогообложения зависит от соблюдения условия, представленного на рисунке 1.

Рис. 1. Выбор объекта налогообложения при упрощенной системе налогообложения

Кроме пониженной налоговой ставки, у УСН Доходы есть и другое преимущество — возможность уменьшить авансовые платежи по единому налогу за счет перечисленных в этом же квартале страховых взносов. Работающие на этом режиме юридические лица и индивидуальные предприниматели-работодатели могут уменьшить единый налог до 50 %. ИП без работников на УСН могут учесть всю сумму взносов, в результате чего, при небольших доходах может вообще не быть единого налога к выплате.

На УСН Доходы минус расходы можно учитывать перечисленные страховые взносы в расходах при расчете налоговой базы, но такой порядок расчета действует и для других налоговых систем, поэтому его нельзя считать специфическим преимуществом упрощенной системы.

Далее приведена Таблица 1 — Сравнительная характеристика объектов налогообложения по УСН.

Таблица 1

Сравнительная характеристика объектов налогообложения по УСН

|

Сравниваемые показатели |

УСН собъектом «доходы» |

УСН собъектом «доходы минус расходы» |

|

Основной налог |

Единый налог при УСН |

Единый налог при УСН |

|

Налоговая база |

Доходы |

Доходы, уменьшенные на величину расходов |

|

Уменьшение налога на страховые взносы |

Уменьшается, в том числе на фиксированный платеж за ИП, но не более чем на 50 %. Если ИП трудится без наемных работников, то налог уменьшается на фиксированный платеж за себя без ограничений |

Не уменьшается (страховые взносы включаются в состав самих расходов) |

|

Ставки налога |

6 % или пониженная (законом субъекта РФ может быть уменьшена до 1 %) |

15 % или пониженная (законом субъекта РФ может быть уменьшена до 5 %) |

|

Книга учета доходов и расходов |

Введется в части учета доходов и сумм налогового вычета (страховых взносов, больничных пособий) |

Ведется по доходам и расходам (убытку) |

Каждый из типов УСН (УСН 6 % и УСН 15 %) имеет свои преимущества и недостатки. Невозможно однозначно сказать какой тип УСН окажется выгоднее. Всегда следует исходить из конкретных особенностей и нюансов деятельности организации. Принимая решение следует обратить внимание на несколько ключевых факторов.

Невозможно определить какой тип УСН окажется выгоднее. Всегда следует производить анализ конкретных данных. Принимая решение следует обратить внимание на несколько ключевых факторов, представленных в качестве таблицы.

Таблица 2

Факторы, которые следует оценить при выборе типа УСН 6%, 15%

|

Фактор |

Примерная оценка впользу |

|

|

УСН 6% |

УСН 15% |

|

|

1. Величина предстоящих затрат |

доля подтвержденных расходов менее 60 % от доходов |

доля подтвержденных расходов свыше 60 % от величины потенциальных доходов |

|

2. Какие расходы будут |

разные расходы, преимущественно не из закрытого списка затрат, которые разрешено учитывать на УСН |

преимущественно расходы из закрытого списка, затрат, которые разрешено учитывать на УСН |

|

3. Документальное подтверждение расходов: |

||

|

— корректные документы получить невозможно |

приоритет за УСН 6 % |

Х |

|

— корректные документы будут лишь частично (часть расходов будет не подтверждена) |

доля документально подтвержденных затрат менее 60 % |

доля документально подтвержденных затрат свыше 60 % |

|

— вы хотите облегчить учет с документами |

расходы не влияют на налог, недочеты в документах не повлекут санкций |

х |

|

4. Наличие сотрудников |

нужно оценить «зарплатные» расходы, т. к. они частично уменьшают рассчитанный налог |

нужно оценить «зарплатные» расходы, т. к. они включатся в расходы при расчете налога |

Таким образом, при помощи грамотной налоговой оптимизации можно сократить налоговое бремя. Рассчитанная экономическая выгода от комбинирования различных режимов налогообложения показывает, что суммы отчислений в бюджет могут сократиться примерно на 25 %, высвобождая тем самым средства для развития предприятия.

Литература:

- Е. А. Налоговая нагрузка: как ее определять?//Финансы. 2009. № 4. С. 15–25.

- Гончаров А. И. Оптимизация налогообложения: новые правила и нерешенные вопросы государственного регулирования;

- Гошков Д. О. О налоговых режимах для субъектов малого предпринимательства;

- Пивоварова О. Н. Схемы оптимизации при упрощенной системе налогообложения.