Финансовое поведение населения, проявляющееся через осуществление действий домохозяйствами по мобилизации, перераспределению и инвестированию финансовых активов, влияет на экономику страны, формируя часть банковских ресурсов страны, потребительский спрос и спрос на кредитный продукт. Розничное кредитование является составной частью финансовых стратегий, смена стратегий поведения влечет за собой изменения на рынке розничного кредитования, делая исследования в сфере влияния выбора финансовых стратегий населением на рынок розничного кредитования актуальными. Финансовые стратегии населения включают: потребительскую, страховую, инвестиционную и сберегательную стратегии [9, C. 376]. Каждая из перечисленных стратегий реализуется населением, но активное кредитование физических лиц возможно только при выборе домохозяйствами потребительской и инвестиционной стратегий, косвенное влияние может оказывать и сберегательная стратегия.

Потребительская стратегия, для которой характерны — быстрые траты полученных сумм на покупку предметов домашнего обихода, путешествие, развлечения, т. е. реализация расходов на удовлетворение потребностей второго ряда, приводит к росту розничного кредитования. Инвестиционная стратегия, дающая возможность вложить полученные денежные средства в собственное дело, покупку ценных бумаг, открытие депозита, использовать эти средства на повышение квалификации или на смену профессии, также способствует оживлению на кредитном рынке. При сберегательной стратегии принимается решение сохранить полученную сумму в качестве первоначального капитала для накопления на покупку жилья или дорогостоящих товаров, она положительно влияет, прежде всего, на розничный депозитный рынок. Рост депозитного рынка способствует увеличению ресурсной базы коммерческих банков, что создает дополнительные возможности для кредитного рынка страны, формируя кредитное предложение, но для развития розничного кредитного рынка необходим спрос со стороны домохозяйств.

Существуют определенные закономерности в финансовом поведении населения, реализуемые по фазам экономического цикла [4, С. 97]. Домохозяйства в период кризиса подстраивают финансовое поведение, касающееся сбережений и заимствований, с учетом резко увеличившейся неопределенности в сфере занятости и доходов. В подобной ситуации население выбирает стратегию роста сбережений, снижая спрос на товары длительного пользования, и сокращает траты на культуру, туризм [1, С. 132]. В начале кризиса происходит осознание совершающихся событий и снижение розничного кредитования; в период ухудшения общей экономической ситуации, сопровождающийся дальнейшим спадом производства, наблюдается уменьшение потребления и рост сбережений, кредитный продукт населением по-прежнему не востребован. В момент, когда экономика проходит в цикле фазу максимального спада, финансовая активность домохозяйств падает, потребление, сокращавшееся значительно в предыдущем периоде, остается стабильно низким [10, С. 268]. Начало выхода из кризиса сопровождается ростом потребления, причиной тому служит, прежде всего, возрастание доходов, но немалую роль играют увеличению различных форм государственной поддержки и рост розничного кредитования в стране [5, С. 187].

Одним из основных показателей финансовых стратегий домохозяйств является индекс потребительской уверенности, характеризующий степень оптимизма касающегося состояния экономики, которую население выражает через потребление и сбережение. Динамика индекса потребительской уверенности, представленная на Рисунке 1, в РФ с конца 2008г. постоянно отрицательна, в первом квартале 2015г. он принял минимальное значение, за последние шесть лет. Затем за III кв. 2016г. показал максимальное значение за период с III кв. 2014г., а по сравнению со II кв. 2016г. повысился на 7 % и составил (-19 %). В IV кв. 2016г. по сравнению с III кв. 2016г. индекс повысился на 1 п.п. и составил (-18 %). Можно делать вывод о начале смены длительно сохранявшейся сберегательной стратегии финансового поведения на стратегию потребления и инвестиционную стратегию.

Рис. 1. Динамика индекса потребительской уверенности населения за 2007–2016гг. [12]

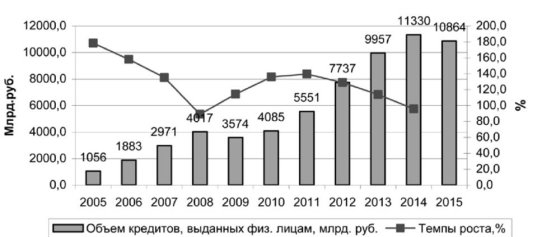

Рассмотрим динамику розничного кредитования в России, представленную на Рисунке 2. До 2014 г. она была положительной, но нестабильной. Влияние мирового финансового кризиса 2008 г. нашло свое отражение в снижении темпов роста потребительских кредитов россиян. В 2009 г. объемы кредитования физических лиц сократились, а темп прироста банковского сектора в этом сегменте уменьшился на 11 %. Затем ситуация улучшается, в посткризисный период 2010 г., россияне стали постепенно возвращаться к кредитной модели потребления. По состоянию на начало 2012 г. общий объем кредитов физическим лицам составил более 5,5 трлн. руб., темп прироста вырос до 35,9 %. К началу 2013 г. сумма кредитов населению увеличилась до 7,7 трлн. руб., темп прироста составил 39,4 %. К концу 2014 г., объем выданных кредитов физическим лицам достиг максимального значения за рассматриваемый период и составил 11,3 трлн. руб. [8]. К 2016г. объем потребительского кредитования составил 6 034,6 млрд. руб.

Рису. 2. Динамика объемов и темпов роста потребительского кредитования, млрд. руб. [6]

Рост объема кредитования физических лиц, наметился в августе 2016г., и продолжился в дальнейшем, это явление может говорить о начинающейся смене финансовой стратегии населения, что, в свою очередь, свидетельствует о переходе к периоду восстановления экономики. Совокупный объем кредитов, выданных населению, в ценах начала 2012 г. в начале сентября 2016г. достиг 7223,2 млрд. рублей, что на 0,6 % выше августовских значений [2, С. 368; 3, С. 65]. В номинальном выражении общий объем кредитования физических лиц на начало сентября 2016 г. составил 10694,0 млрд. рублей, общий объем задолженности — 10661,2 млрд. рублей. Затем до ноября 2016 г. объем кредитования сократился до 10573,5 млрд. руб., после чего можно наблюдать рост потребительского кредитования до 106780,2 млрд. руб. по состоянию за февраль 2017 г. [6].

Особая роль на розничном кредитном рынке принадлежит ипотечному кредитованию. По итогам 2016 года объем рынка ипотечного кредитования РФ составил 1,475 триллиона рублей, что на 27 % выше показателей предыдущего года. Основной тенденцией рынка жилищного кредитования в 2016 году было снижение процентных ставок. Таким образом, ставки выдачи по ипотечным кредитам в конце 2016 года составили 12–12,5 %, а в среднем за год — около 12,6 % по сравнению с 13,35 % в 2015 году. Ожидается, что по итогам 2017 года объемы ипотечного кредитования составят 1,8 трлн. рублей [11, С. 139].

Поскольку кредитный рынок является сложной системой, он представляет собой классическую совокупность элементов [7, С.2503], состоящую из регулятора, коммерческих банков и потребителя кредитного продукта. Банк России, как регулятор, снижая ключевую ставку, воздействует на удешевление розничного кредитования [8]. Коммерческие банки снижают жесткость ряда неценовых условий кредитования населения, отмечаются повышение максимального размера кредита по многим программам кредитования, упрощение процедуры подачи заявления на кредит заемщикам с положительной кредитной историей, смягчение требований к оценке платежеспособности заемщиков. Население, как мы убедились, влияет на розничный кредитный рынок через реализацию финансовой стратегии поведения.

Подводя итоги, можно сделать вывод о том, что динамика финансового поведения, наряду с действиями регулятора, определяет динамику розничного кредитования. По данным, характеризующим финансовое поведение населения, можно утверждать, что начиная с октября 2016г. население относится к ситуации в стране более оптимистично и меняет стратегию сбережения на стратегии потребления и инвестирования, о чем свидетельствует динамика индекса потребительской уверенности населения. Выбор таких стратегий финансового поведения населением позволяет делать вывод о росте розничного кредитного рынка в стране.

Литература:

- Аналитическое исследование процессов импортозамещения в экономике России: теория и практика. Коллективная монография / ЧОУВО «Национальный открытый институт г. Санкт-Петербург»; под научн. Ред. Мокина В. Н., Переверзевой Т. А. –СПб.: Изд.во ООО «ИКЦ», 2016. 178 с.

- Дибирасулаева Ш. З., Панова А. Ю. Влияние потребительского кредитования на розничную торговлю в РФ / Ш. З. Дибирасулаева, А. Ю. Панова // Неделя науки СПбПУ: материалы научной конференции с международным участием. Институт промышленного менеджмента, экономики и торговли. Ч. 3. — СПб.: Изд-во Политехн. ун-та. — 2016. — С. 367–369.

- Дробышева А. С., Никитина Ю. М., Панова А. Ю. Услуги физическим лицам на банковском рынке в условиях кризиса. «Образование, экономика, общество» № 5–6 (51–52), 2015. СПб: НЧОУ ВПО НОИР. С 63–66.

- Елисеева Ю. А., Засенко В. Е., Потапова И. И. Финансовое право. Учебное пособие // Изд-во ГУМРФ им. адм. С. О. Макарова — СПб, 2015 г.-115с.

- Засенко В. Е., Мокин В. Н., Переверзева Т. А., Степанова Т. В. Системно-институциональное исследование процессов развития торговли. Коллективная монография / Санкт-Петербург, 2010. 293 с.

- Мир процентов. [Электронный ресурс] // Динамика изменения объема рынка кредитования физических лиц. URL: http://mir-procentov.ru/potrebitelskie-kredity/(дата обращения: 11.04.2017).

- Никоноров В. М. Системы: сущность и свойства. Российское предпринимательство. 2015. Т. 16. № 16. С. 2499–2508.

- Официальный сайт Центрального Банка Российской Федерации [Электронный ресурс] URL: http://www.cbr.ru/(дата обращения 10.04.2017).

- Панова А. Ю. Влияние финансовых стратегий населения на розничную торговлю / А. Ю. Панова // Неделя науки СПбПУ: материалы научной конференции с международным участием. Институт промышленного менеджмента, экономики и торговли. Ч. 3. — СПб.: Изд-во Политехн. ун-та. — 2016. — С. 375–378.

- Панова А. Ю. Реализация финансовых стратегий населения / А. Ю. Панова // Вестник Белгородского университета кооперации, экономики и права. 2017. № 2 (63).- С. 261–270.

- Панова А. Ю. Управление инструментами государственной поддержки системы ипотечного кредитования. «Наука Красноярья» № 6(39), Красноярск, 2016. С. 137–153.

- Федеральная служба государственной статистики. [Электронный ресурс] // Потребительские ожидания в России в IV квартале 2016 года.– URL: http://www.gks.ru/bgd/free/b04_03/Isswww.exe/Stg/d01/4.htm (дата обращения: 10.04.2017).