Экономика России переживала не мало взлетов и падений. Экономическое развитие страны неразрывно связано с разработкой системы методов и инструментов, использование которых нацелено на стабилизацию экономических процессов. Анализ опыта выбора инструментов денежно-кредитного регулирования Банком России в периоды кризиса позволил дать оценку его действиям на предмет готовности к непредвиденным экономическим ситуациям.

Ключевые слова: денежно-кредитная политика, инструменты денежно-кредитного регулирования, центральный банк, кризис, регулирование

Наша страна прошла не мало этапов экономического «взросления». Если брать в сравнение страны Европы, то у России совершенно нет опыта управления экономикой и ее внутренними процессами. Но в то же время, за последние 25 лет наша страна пережила не мало потрясений как экономических, так и связанных с ними политических. И это вполне существенный опыт, на который мы можем смело полагаться.

Первые предпосылки кризиса 2008 года брали начало в США, что уже становится традицией для мировой экономики. В начале 2007 года в этой стране после прошедшего строительного бума, последовало затишье, которое переросло в кризис высокорисковых ипотечных кредитов. Строительство квартир не прекращалось, а спрос на них снижался. Сокращение спроса связано не с тем, что стоимость недвижимости была неподъемная, а скорее с тем, что кредитоспособных заемщиков не осталось. Постепенно кризис из ипотечного стал трансформироваться в финансовый и стал затрагивать не только США. К началу 2008 года кризис приобрёл мировой характер и постепенно начал проявляться в повсеместном снижении объёмов производства, снижении спроса и цен на сырьё, росте безработицы.

Для того, чтобы оценить правильность выбранных Правительством РФ действий при наступлении кризиса 2008 года, и одновременно сравнить с выбранной стратегией в 2014 году, изучим основные инструменты денежно-кредитного регулирования в динамике.

Стоит отметить, что по указанию Президента РФ Путина В.В. в 2004 году был создан Стабилизационный Фонд, служащий стратегическим финансовым запасом страны. Это было отличным решением, так как страна нуждалась в некой «подушке безопасности», которая в период экономических невзгод смягчила бы падение. Для формирования фонда решено было использовать дополнительные доходы федерального бюджета, которые появились в результате превышения определенной отметки цены на нефть. Другой источник поступления средств — остатки средств бюджета по состоянию на каждый последующий финансовый год.

Спустя 4 года с момента создания Стабилизационного Фонда, 1 января 2008 года было принято решение о его разделении на две части: Резервный фонд, предназначенный для накопления средств, при помощи которых будет финансироваться дефицит бюджета, если цены на нефть резко упадут (фонд «на чёрный день»); Фонд национального благосостояния, предназначенный для накопления средств, которые помогут решать важнейшие стратегические задачи России (например, финансирование пенсионной системы, решение демографической проблемы).

За годы существования в Стабилизационном Фонде объем средств составил 3 трлн. 849,11 млрд. рублей. Часть средств позволила покрыть дефицит Пенсионного фонда страны и расплатиться со значительной частью внешних долгов (времён СССР и возникших в 90-е годы прошлого столетия), а остальная часть начала приносить дополнительный доход, так как на эти средства осуществлялась покупка долговых обязательств других стран и иностранной валюты.

Когда в США и других зависимых от нее странах грянул кризис, называемы некоторыми экономистами ипотечным, что, по нашему мнению, абсолютно верно, наше Правительство в лице Министерства Финансов приняло стратегически правильное решение — поддержать ликвидность банковской системы страны путем снижения нормативов резервирования, внедрения механизма усреднения обязательных резервов.

На рисунке 1 представлена динамика изменения объема средств в Фонде национального благосостояния и Резервном фонде за период 01.02.2008 — 01.11.2016гг, сформированная на основе данных, представленных на сайте ЦБ РФ.

Рис. 1. Динамика объема средств Фонда национального благосостояния и Резервного фонда за период 01.02.2008-01.11.2016

По динамике средств Резервного фонда отчетливо видно, что при выходе из кризиса Правительство РФ активно компенсировало дефицит бюджета за счет накопленных ранее средств. Так, начиная с 2009 года, видим сокращение объема фонда вплоть до января 2011 года (за два года произошло сокращение в 5 раз). Затем финансирование возобновилось и продолжалось до октября 2014 года.

Так как введение санкций, политическая нестабильность, война на Украине, потребовали от России дополнительного финансирования практически всех сфер хозяйствования, то на графике видна отрицательная динамика накопления (расходования) средств Резервного фонда. Но в 2016 году ситуация немного стабилизировалась и выделений средств из фонда в глобальных размерах не наблюдается.

Фонд национального благосостояния за анализируемый период не подвергался существенным изменениям в объемах, кроме 2008 года, в котором наблюдался рост.

Следующим шагом Правительства РФ в части стабилизации экономических процессов стало использование такого инструмента денежно-кредитного регулирования как обязательные резервные требования. В 2008 году этот инструмент был ключевым при решении проблем, связанных с нарастающими кризисными процессами. Центральный Банк РФ поставил перед собой цель сдержать на должном уровне ликвидность банковского сектора, а достичь ее можно, если осуществлять достаточное рефинансирование банков и кредитных организаций.

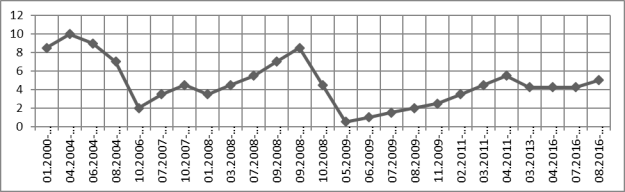

Объем депонируемых резервов в Банке России значительно снизился в конце 2008 года (рисунок 2). В целом во время острой фазы кризиса ЦБ РФ снизил нормативы обязательных резервов до 0,5 % по всем обязательствам банков. В результате этой меры банки получили дополнительные средства.

Рис. 2. Динамика нормативов обязательных резервов, %

По рисунку 2 видно, что в период острых фаз кризиса 2008 года (с января по октябрь 2008 года) Банк России повышал процент обязательного резервирования требований коммерческим банкам, что объясняется желанием ЦБ РФ противостоять «оттоку капитала» и задержать его в стране. Преследуя эту же цель, Банк России в том же периоде повышал ставку рефинансирования, изменения которой будут рассмотрены позже. Но, по итогу данных преобразований стало видно, что курс рубля слабо реагирует на разницу процентных ставок по трем ключевым валютам — рублю, доллару США, евро.

По нашему мнению, регулирование нормы обязательных резервов действенен, когда требуется поддержка именно банковской сферы. А через банки, у которых имеются недорогие денежные средства, происходит поддержка и малого и среднего предпринимательства. Поэтому, сделав главным инструментом денежно-кредитного регулирования резервирование требований, ЦБ РФ получилось максимально смягчить последствия от кризиса, поддержать бизнес и не задушить его недостатком финансирования.

Но, в период кризиса 2014 года, данный инструмент не был использован. До середины 2016 года уровень нормы депонирования средств стабильно равнялась 4,25 %, и только с августа 2016 года произошли изменения в этом аспекте: норма обязательных резервов составил и будет, составлять в начале 2017 года 5 %.

«Отток капитала» происходил и во время кризиса 2014 года, но тут были немного другие задействованы инструменты денежно-кредитного регулирования: процентная политика, посредством реализации которой Банк России старался сдерживать уровень инфляции в стране.

В основу разгоревшемуся кризису 2014 года легли санкции Запада в наш адрес, выход на мировой рынок нефти ряда стран Юго-Востока, следствием чего стало резкое падение цен на нефть, что в свою очередь повлияло на курс рубля и его стабильность. По нашему мнению, кризис 2014 года имеет исключительно политические причины, предугадать которые совершенно невозможно.

Первое, что сделал Центральный Банк РФ, так это «отпустил рубль», отменив валютные коридоры и перешел от фиксированного валютного курса к плавающему. Мы считаем, что если бы в 2008 году Банк Росси совершил данное преобразование, то кризис того года, подкосил бы не просто нашу экономику, но и в целом механизм управления государства, так как на том этапе страна была еще не готова к такому повороту.

Второе, это то, что Банк России провел процентную политику, использовав такие инструменты денежно-кредитного регулирования, как ставку рефинансирования и ключевую ставку.

Третье, применил новый механизм управления инфляцией — инфляционное таргетирование. Это означает, что посредством регулирования ключевой ставки происходит контроль над уровнем инфляции.

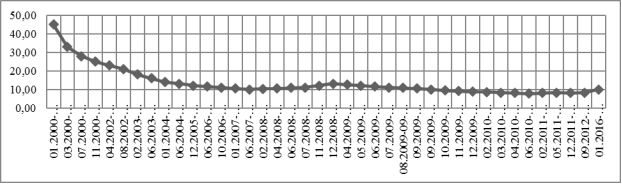

Рассмотрим использование ставки рефинансирования Банком России в процессе реализации антикризисных мер. Динамика представлена на рисунке 3.

Рис. 3. Динамика ставки рефинансирования, %

Во время кризиса 2008 года произошли некоторые изменения в условиях предоставления ликвидности по отдельным инструментам. Одним из основных инструментов рефинансирования во время острой фазы кризиса выступали кредиты без обеспечения. На рисунке 3 видно, что рынок на данную программу отреагировал снижением ставки. Нов конце года ставка рефинансирования выросла с 10 до 13 %. Таким образом, с одной стороны, Центральный банк внедрил антикризисный инструмент, направленный на снижение напряжения на межбанковском рынке, а с другой — он поднял ставку рефинансирования.

Проанализировав ситуацию, сложившуюся вокруг ставки рефинансирования в период кризиса 2014 года. Можно сказать, что существенных изменений не наблюдается и именно этот инструмент денежно-кредитного регулирования Банком России практически не использовался. Единственно произведенное нововведение в рамках данной ставки, это то, что она теперь не регулируется ЦБ РФ как отдельный инструмент, а привязана к введенной в сентябре 2013 года ключевой ставке.

Создание ключевой ставки позволило Правительству и Банку России заняться разработкой и внедрением в механизм регулирования нашей экономики такой инструмент как инфляционное таргетирование. Таргетирование инфляции подразумевает воздействие на уровень инфляции ставками процента по кредитам, которые ЦБ РФ выдает коммерческим банкам. При том учитываются только ставки и ничего больше. По нашему мнению, это абсолютно неправильно — абстрагироваться от иных причин роста темпов инфляции и придерживаться только одного решения — регулировать посредством использования ставок. Если изучить нашу экономику и то, как она реагирует на те или иные волнения, то можно сделать вывод, что немаловажную роль в нашей стране играет менталитет населения. Ведь наши люди реагируют на кризис иначе, чем , к примеру, на Западе. Стоит отметить тот факт, что в период 1993-1998 страна так же переживала кризис, Правительство, максимально завысило ставку рефинансирования (в 1994 году она составляла 210 %), но это не стало причиной застоя в экономике, а даже наоборот. К 1997-половине 1998 годов темпы инфляции были снижены, валютный курс национальной денежной единицы нормализовался, ликвидность банковского сектора немного повысилась. По нашему мнению, причина такого нестандартного поведения показателей связана с тем, что в годы перехода экономики нашей страны в стадию рыночной, Правительство активно начало поддерживать малый и средний бизнес, частное предпринимательство, а все попытки «задушить» этот сектор резко пресекало.

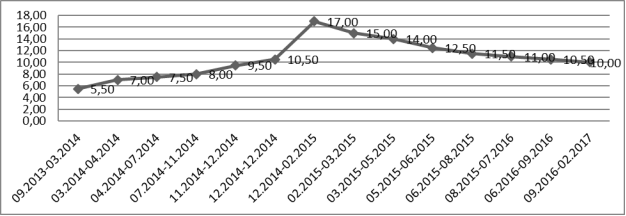

Итак, с 13 сентября 2013 г. ключевая ставка была заявлена как основной инструмент денежно-кредитной политики, и с этой даты и до конца 2013 года она составляла 5,50 % годовых, инфляция по итогу 2013 года составила 6,45 %.

На рисунке 4 показана динамика (изменения) ключевой ставки ЦБ РФ с момента её введения (с 13 сентября 2013 года).

Рис. 4. Динамика ключевой ставки, %

В 2014 году ключевая ставка менялась 6 раз, и все в сторону роста. 2014 год Россия завершила с ключевой ставкой ЦБ в размере 17,00 %. Резкое повышение ключевой ставки до 17,00 % годовых произошло 16 декабря 2014 года. Совет директоров Банка России отметил, что данное решение было обусловлено необходимостью ограничить существенно возросшие в последнее время девальвационные и инфляционные риски. Инфляция по итогу 2014 года составила 11,36 %.

2015 год, начавшийся со ставки 17 % годовых, продолжился постепенным её снижением. В течении 2015 года произошло 5 изменений ключевой ставки, а самих ставок в течении года было 6. Год завершился с ключевой ставкой в 11,00 %. Инфляция по итогу 2015 года составила 12,90 %.

В течении января — июня 2016 года Банк России периодически принимал решение сохранить действовавшую с 2015 года ключевую ставку на уровне 11,0 % годовых, с 14 июня — снизил её до 10,50 %, а с 19.09.2016 г снизил до — 10,00 %. На конец 2016 года ключевая ставка сохранена на уровне 10,00 %. Инфляция за ноябрь 2016 года составляла 5,8 %.

Анализируя практику использования инструментов денежно-кредитного регулирования в период кризиса можно сделать следующие выводы. Во-первых, Банк России смог поддержать банковскую сферу и не допустить в ней возникновения системного кризиса. Во-вторых, не смотря на поддержку финансовой системы, сдержать падение экономической активности только мерами денежно-кредитного регулирования все же не удалось.

В целом, изучив деятельность Банка России и то, как он реагирует на происходящее в экономике нашей страны, на события, разворачивающиеся за рубежом, то, как о действиях ЦБ РФ отзываются экономисты, можно сказать, что он старается работать на опережение (пример, безболезненный выход из кризиса 2008 года), оценивает происходящую обстановку в мире, но не всегда у него все задуманное получается. По нашему мнению, это скорее всего связано с тем, что некоторые решения ЦБ РФ принимает, основываясь на опыте зарубежных стран, копирует их модель поведения. Но этого делать не стоит, так как мы живем в очень индивидуальной и самобытной стране, не подгоняемой ни под один шаблон. Следует ориентироваться на наш опыт, может и не такой большой и долгий как у стран Запада, зато учитывающий особенности так называемого менталитета.

Главное, что следует отметить, так это отсутствие комплексности в процессе использования инструментов денежно-кредитного регулирования, а она в современных условиях очень важна.

Современное понятие кризиса несколько поменялось. Из-за глобализации экономики и смещения центров влияния, а также бизнес-ориентиров, структура кризиса как теоретической платформы поменялась. Если теоретики и практики в области экономики в 70-90 гг. утверждали, что экономический кризис проходит 4 стадии развития, то в 21 веке четкие границы между стадиями размываются и сказать, что с определенного периода кризис перешел в стадию, к примеру, оживления уже невозможно.

Литература:

- Бюджетное послание Президента РФ Федеральному Собранию «О бюджетной политике в 2010-2012 годах».

- Бюджетное послание Президента РФ Федеральному Собранию «О бюджетной политике в 2013-2016 годах».

- Годовой отчет за 2008 год Центрального Банка РФ от 13.05.2009.

- Основные направления денежно-кредитной политики на 2010-2015 гг.

- Основные направления денежно-кредитной политики на 2011-2016 гг.

- Официальный сайт Банка России: www.cbr.ru

- Сайт о банках финансовом рынке России: www.bankir.ru

- Официальный сайт Минфина России: www.minfin