В последние годы наблюдается тенденция консолидации банковского рынка. Происходит укрупнение банков из числа Топ-50, то есть крупные банки становятся еще крупнее. Связано это с процессами поглощения более мелких банков. Следует отметить, что такая тенденция может грозить поддержанию и развитию конкуренции на банковском рынке России. Существующие диспропорции в развитии российской банковской системы, в частности, неравномерность ее территориального развития, могут усиливаться в случае продолжения укрупнения банков.

Существует точка зрения, что рынок может самостоятельно отрегулировать, какое количество банков необходимо стране. Действительно, если посмотреть на этапы развития банковского рынка, то после периода значительного роста числа банков в 90-х годах ХХ века наступил этап консолидации банковского капитала, который продолжается и сейчас. Количество банков уменьшилось на этом этапе в несколько раз и в настоящее время составляет уже около 600, против 2500 в 1998 году. Таким образом, рыночные механизмы действительно работают, поскольку реорганизация является важным элементом хозяйственной жизни, представляя собой способ оптимизации предпринимательской деятельности в зависимости от изменений рынка [1].

Однако в отношении национальной банковской системы можно утверждать, что существуют множество проблем, снижающих ее устойчивость, среди которых, например, большое количество банков, ведущих нелегальные или полулегальные операции, несовершенство нормативно-правовой базы и т. д. Поэтому повысить устойчивость и конкурентоспособность банковской системы без вмешательства центрального банка невозможно. Только Банк России, осуществляя регулирование и надзор за банками на макроуровне, способен устранить дисбалансы в российском банковском секторе в целях повышения его устойчивости, в том числе путем стимулирования упорядоченной консолидации.

Кроме этого, стимулирование процессов слияний и поглощений в банковском секторе относится к числу стратегических задач создания в России конкурентоспособной банковской системы [2]. Однако, при этом официальных заявлений со стороны Банка России о необходимости проведения консолидации в банковском секторе до сих пор нет. Показательным является заявление Председателя Центрального банка РФ Набиуллиной Э. С., сделанное в июне 2013 г. о том, что не разумно искусственно консолидировать банки, увеличивая требования к размеру капитала. Также, международных стандартов по количеству банков не существует, а главное требование к банкам — они должны быть хорошими [3]. В то же время, Центральный банк считает необходимым усилить надзор над фактическим соблюдением нормативов банковской деятельности. Ужесточение Центральным банком надзорных мер направлено именно на стабилизацию российской банковской системы, ее укрепление и повышение прозрачности. При этом активизация сделок слияний и поглощений среди банков как цель регулятором не ставится, хотя это само собой подразумевается как следствие более жесткой политики регулятора.

Статистика Банка России свидетельствует о сокращении числа банков за последние годы. Общее число действующих кредитных организаций (далее — КО) сократилось за 16 лет на 55 %: с 1311 на 01.01.2001 г. до 600 на 01.05.2017 г. Основная причина состоит в их финансовой неустойчивости и проведении операций сомнительного характера. В этой связи Банк России регулярно «отсеивал» с банковского рынка кредитные организации, не выполнявшие нормативные требования.

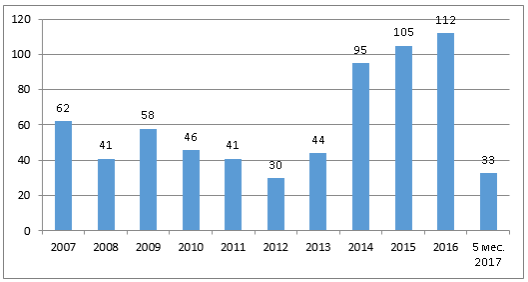

Следует отметить, что начиная с конца 2013 года, сокращение количества кредитных организаций стало носить невиданные до этого масштабы, что сразу же было охарактеризовано, как «очистка банковского сектора». Количество ликвидированных банков в 2014 г. составило 95, в 2015 году — 105, а в 2016 году — 112. За 5 месяцев 2017 года уже ликвидировано 33 банка (рисунок 1).

Рис. 1. Количество банков, прекративших свою деятельность вследствие ликвидации или отзыва лицензии Банком России в период с 2007 по 2017 гг. (по данным портала www.banki.ru)

Отзыв лицензий затрагивает не только мелкие, но и крупные банки, входящие в ТОП-100. Одним из таких банков был Мастер-Банк, который по объему вкладов физических лиц занимал 41 место среди российских банков. Крупными банками также были Инверсбанк, банк «Транспортный» и др.

Кроме того, сокращение числа кредитных организаций обусловлено наличием объединительных процессов: по состоянию на 01.12.2016 г. в российском банковском секторе произошла реорганизация 499 кредитных организаций, в основном, в форме присоединения путем преобразования их в филиалы других банков — 389.

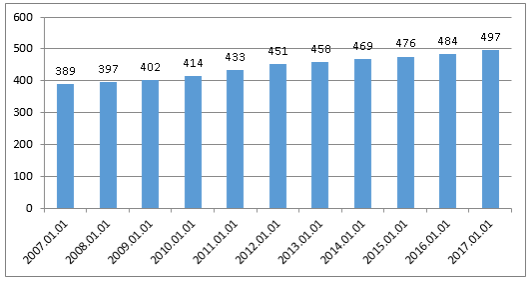

Следует обратить внимание на то, что зависимость числа сделок слияний и поглощений в российском банковском секторе от кризисных явлений оценивается как достаточно невысокая, что может свидетельствовать о наличии иных причин заключения таких сделок (рисунок 2).

Рис. 2. Реорганизация кредитных организаций в форме присоединения (по данным Банка России)

Из рисунка видно, что политика Банка России практически не повлияла на динамику количества реорганизаций в банковском секторе. В качестве одной из основных причин такой низкой активности на рынке слияний и поглощений является отсутствие у Банка России специальных мер, направленных на консолидацию в российском банковском секторе. Еще одной причиной можно назвать то, что более крупные кредитные организации заинтересованы в присоединении/поглощении более мелких банков, но при условии их удовлетворительного финансового состояния. Однако на российском банковском рынке работает большое количество финансово неустойчивых банков с низким качеством активов.

Таким образом, в настоящее время действительно осуществляется «очищение» банковского сектора от банков с низкокачественными активами, которые ликвидируются и не подлежат реорганизации. Такая политика Банка России должна способствовать росту устойчивости банковского сектора и расчистить рынок для сделок по слиянию и поглощению, осуществляемых естественным путем.

Литература:

- Аксаков А. Г. Консолидация в банковском секторе: финансовый кризис и новое финансовое законодательство // Финансы и кредит. — 2008. — № 48 (336).

- Зорина Т. Н. Изменение институциональной структуры банковского сектора России в результате сделок слияния и поглощения в условиях финансового кризиса // Финансы и кредит. — 2009. — № 43 (379).

- Интервью Председателя Банка России Э. С. Набиуллиной информационному агентству «Рейтер» // Пресс-служба Банка России. — 24.06.2013.