На протяжении всей человеческой истории, люди имели стойкую необходимость в приобретении и дальнейшем пользовании новым жильём. Каждая ячейка общества, такая как семья, всегда нуждалась, и будет нуждаться в собственном жилье. И такой инструмент, как ипотечное кредитования, позволяет каждой семье и человеку, в отдельности, на долгосрочной основе приобрести личное жилье. Основными посредниками в осуществлении этой непростой операции, являются коммерческие банки. Поэтому банковское ипотечное жилищное кредитование занимает важную часть общественной жизни.

Необходимо проанализировать сложившуюся ситуацию на рынке банковского ипотечного жилищного кредитования, чтобы понять его современное состояния, рассмотреть условия, объемы, процентные ставки по ипотечным кредитам. А так же проанализировать итоги правительственной программы по субсидированию ипотеки в РФ.

Таблица 1

Объемы рынка ипотечного кредитования 2012–2016 млрд. руб.

|

Год |

Iквартал |

II квартал |

III квартал |

IV квартал |

Всего за год |

|

2016 |

323664 |

341213 |

362506 |

445958 |

1473341 |

|

2015 |

218130 |

242544 |

301161 |

385504 |

1147339 |

|

2014 |

334817 |

434836 |

452217 |

540661 |

1762523 |

|

2013 |

226989 |

315513 |

363430 |

447665 |

1353624 |

|

2012 |

180950 |

248434 |

269185 |

330378 |

1028947 |

Как мы видим из приведенной таблицы, объемы рынка ипотечного кредитования растут, при этом, стоит отметить резкое падение рынка в 2015 году, по сравнению с 2014 годом, что, прежде всего, обусловлено тем, что системный экономический кризис в Российской Федерации повлиял на его покупательную способность и финансовые возможности населения, в целом. Как мы видим в 2016 году объемы выросли почти на 30 %, но всё также не соответствуют уровню 2014 года [2].

Одну из основных ролей, в росте объемов и снижении процентных ставок сыграло постановление Правительства Российской Федерации «Об утверждении правил предоставления из федерального бюджета субсидий российским кредитным организациям на возмещение выпадающих доходов по жилищным (ипотечным) кредитам (займам)».

Данная программа действовала с 01.03.2015 по 01.01.2017 года, главной задачей программы являлось снижение процентных ставок по ипотеке и привлечение средств в строительство нового жилья, а как следствие увеличение общих объемов банковского ипотечного жилищного кредитования [4].

Программа правительства по субсидированию ипотеки предусматривала следующие условия:

- Ипотечный кредит или заем можно брать на:

− приобретение у юридического лица готового жилого помещения в новостройке по договору купли-продажи,

− приобретение у юридического лица жилого помещения, находящегося на этапе строительства, по договору участия в долевом строительстве.

- Договор участия в долевом строительстве должен соответствовать положениям Федерального закона от 30 декабря 2004 г. № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации».

- Кредиты (займы) должны быть выданы в рублях в период с 1 марта 2015 г. по 1 января 2017 года.

- Первоначальный взнос — 20 % и больше от стоимости жилья, которая указана в договоре приобретения квартиры (договоре долевого участия или договоре купли-продажи).

- Срок — 362 месяца.

- Процентная ставка — не более 12 % годовых. Процентная ставка фиксируется в кредитном договоре (договоре займа) на весь срок действия кредита (займа). Льготная процентная ставка действует при наличии страхования. Как правило, речь идет о страховании жизни заемщика. При отсутствии такого вида страхования процентная ставка может увеличиваться. Как именно она увеличивается определяет сам кредитор.

- Предельная сумма кредита (займа) — 8 млн. рублей для Москвы, Московской области, Санкт-Петербурга; для остальных регионов — 3 млн. рублей.

- Платежи по льготному ипотечному кредиту — аннуитентные.

- Период субсидирования ипотеки — с даты выдачи кредита до окончания срока кредитного договора.

Порядок выплаты субсидии.

Субсидию (компенсацию) государство перечисляет не заемщикам — физическим лицам, а банкам-кредиторам и АИЖК. Через Министерство финансов России. А кредитные организации и АИЖК через своих партнеров выдают заемщикам ипотечные жилищные кредиты сразу по льготной ставке, которая должна быть не выше 12 % годовых [3].

Зачастую банки в погоне за заемщиками еще больше снижают ставки для этой госпрограммы, поэтому реально процентные ставки чуть ниже, примерно 11,7–11,8 % годовых.

Субсидия для перечисления банкам рассчитывается в размере разницы между ключевой ставкой ЦБ РФ, увеличенной на 2,5 %, и 12 % (для кредитов, выданных до 01 марта 2016 года — между ключевой ставкой ЦБ РФ, увеличенной на 3,5 %, и 12 %).

Для получения субсидии кредитная организация или АИЖК должны ежемесячно направлять в Минфин соответствующее заявление, содержащее в т. ч. отчет по выдаче. Минфин после проверки отчета переводит деньги банкам.

Таким образом, банк сначала выдает ипотечный кредит с льготной ставкой, а уже потом получает дотацию от государства. Показав, что такой льготный кредит действительно выдан [3].

При увеличении кредитором процентной ставки в случае невыполнения заемщиком условий о страховании, размер субсидии уменьшается пропорционально увеличению уровня процентной ставки.

При установлении процентной ставки по кредитному договору (договору займа) ниже 12 % годовых субсидирование ипотеки предоставляется исходя из размера ставки 12 % годовых.

В случае снижения ключевой ставки Банка России до уровня 9,5 % и ниже субсидирование ипотеки прекращается и может возобновиться на основании решения Правительства Российской Федерации.

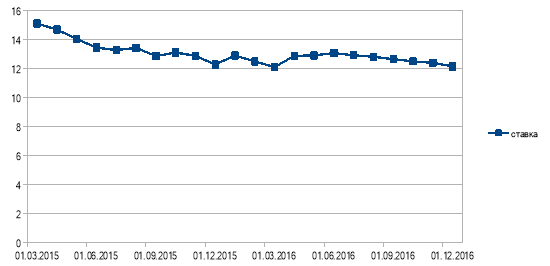

Рис. 1. Средневзвешенная ставка по ипотечным жилищным кредитам в %

Как мы можем наблюдать из рисунка 1, средневзвешенная процентная ставка по ипотечным кредитам на конец 2016 года составила 12,2 %, что больше чем на 2 % понизило уровень процентных ставок на начало действия программы субсидирования ипотеки [1].

По итогам двух лет действия программы правительства по субсидированию ипотеки, можно сделать следующие выводы:

- Объем выданных ипотечных кредитов в РФ в 2016 году вырос почти на 30 % — до 1,475 триллиона рублей, по сравнению с 2015 годом.

- Основной тенденцией рынка ипотеки в 2016 году стало снижение процентных ставок. Ставки выдачи по ипотечным кредитам в конце 2016 года составили 12–12,5 %, а в среднем за год — около 12,6 % по сравнению с 13,35 % в 2015 году

- В 2016 году в рамках государственной программы субсидирования ипотечных ставок на покупку жилья в новостройках в 2016 году выдано 304 тысячи кредитов на 556 миллиардов рублей, что составляет 38 % от совокупного объема выданных за 2016 год ипотечных кредитов. Что конечно благоприятно повлияло на рынок ипотечного кредитования.

После окончанию действия программы субсидирования ипотеки, правительство РФ рассчитывает на дальнейшее удешевление ипотечных ставок по мере снижения ключевой ставки ЦБ, которая на июнь 2017 года составляет 9,25 %. И прогнозы властей сбываются, в данный момент средневзвешенная процентная ставка на рынке ипотечного жилищного кредитования в Российской Федерации, составляет 11,68 %. Объемы же, показывают положительную динамику и на конец 2017 года, могу составить 1,8 трлн. Руб [4].

Литература:

- Основные показатели по банковскому ипотечному жилищному кредитованию [Электронный ресурс] – Режим доступа: http://rusipoteka.ru/profi/analytics/

- Показатели рынка жилищного (ипотечного жилищного) кредитования [Электронный ресурс] – Режим доступа: http://www.cbr.ru/statistics/?PrtId=ipoteka

- Результаты деятельности и отчетность «Агентства жилищного ипотечного кредитования» [Электронный ресурс] – Режим доступа: https://xn--d1aqf.xn--p1ai/about/analytics/mortgage_and_housing/

- Результаты деятельности и прогнозы правительства по рынку ипотечного кредитования в РФ [Электронный ресурс] – Режим доступа: https://ria.ru/economy/20170201/