В условиях рыночной экономики возрастает значение процесса инвестирования на макро-, микро-, региональном и муниципальном уровнях. В существующих научных работах нет общего мнения относительно определения терминов «инвестиционный потенциал», «инвестиционная привлекательность» и «инвестиционный климат». Отсюда следует и разный подход к их оценке. В данный момент отсутствует научное обоснование методических положений анализа инвестиционной привлекательности регионов. Также в каждой методике используется различный набор учитываемых показателей, которые характеризуют инвестиционную привлекательность.

Ключевые слова: инвестиции, инвестиционный потенциал, инвестиционная привлекательность, инвестиционный климат, методика

В настоящее время в условиях рыночной экономики возрастает значение процесса инвестирования на макро-, микро-, региональном и муниципальном уровнях. Инвестиции способствуют развитию производства и инфраструктуры, а также одного из основополагающих факторов повышения уровня жизни населения — создания новых рабочих мест. В данной статье будут рассмотрены методы оценки инвестиционной привлекательности региона, их преимущества и недостатки.

Среди множества дефиниций понятия инвестиций А. С. Нешитой отмечает, что наиболее распространенным и встречающимся является следующее: «это долгосрочные вложения денежных средств и иного капитала в собственной стране или за рубежом в объекты различной деятельности, предпринимательские проекты, социально-экономические программы, инновационные проекты в целях получения дохода или достижения иного полезного эффекта». [1, с. 13]

Следует разделять понятия инвестиционный потенциал и инвестиционная привлекательность. О. Г. Ултургашева, А. В. Лавренко, Д. А. Профатилов дают следующую формулировку: «инвестиционный потенциал региона — это совокупная возможность собственных и привлеченных в регион экономических ресурсов обеспечивать при наличии благоприятного инвестиционного климата инвестиционную деятельность в целях и масштабах, определенных социально-экономической политикой региона». [2]

Инвестиционная привлекательность — наличие таких условий инвестирования, которые влияют на предпочтения инвестора в выборе того или иного объекта инвестирования.

Также, обобщая различные точки зрения, можно отметить, что инвестиционный потенциал складывается из данных потенциалов:

1) Ресурсно-сырьевой;

2) Трудовой;

3) Производственный;

4) Инновационный;

5) Институциональный;

6) Инфраструктурный;

7) Финансовый;

8) Потребительский.

На данный момент существует несколько методик оценки инвестиционной привлекательности региона. Принято выделять три группы методов диагностики условий и факторов, влияющих на региональное развитие: методы факторного анализа, экспертных оценок и экономико-математические методы.

Математические методы:

- Метод суммы мест — ранжирование регионов по показателям, которые характеризуют инвестиционный потенциал. Лучшим значениям присваиваются первые места. Ранги регионов устанавливаются по сумме мест по всем показателям.

- Метод балльных оценок от предыдущего отличается тем, что регионам с наилучшими значениями показателей присваиваются наивысшие баллы.

Большим недостатком данных методов является различие между ближайшими регионами в ранжированном ряду оцениваемым в один балл, несмотря на то что различие куда может оказаться более значительным.

- Метод многомерной средней учитывает недостаток предыдущих методов — по каждому показателю вычисляется средняя величина по стране, затем показатели регионов соотносятся с ней. Таким образом каждому региону присваивается свой коэффициент.

- Метод «Паттерн» от предыдущего отличается тем что в качестве основания стандартизованных значений индикаторов берутся наилучшие значения а не средние показатели по стране.

Главное достоинство перечисленных методов — простота использования, однако, у них присутствует сильный недостаток — показатели включаются в модель необоснованно, а также невозможно определить вклад каждого показателя в конечную оценку.

Также для изучения скрытых явлений и связей в региональной экономике, которые представлены наборами наблюдаемых величин используются статистические методы, которые объединены общим термином — «факторный анализ». Данный анализ включает следующие модели: факторные и регрессионные.

В факторном анализе акцент делается на исследовании внутренних причин, которые формируют специфику рассматриваемого явления. В данном анализе рассматриваются все признаки как равнозначные. Факторный анализ используется при изучении моделей, которые трудно отразить количественно с помощью одномерной модели.

Регрессионный анализ акцентируется на определении веса каждого признака, который влияет на результат, и на его воздействие (количественно) при прочих равных условиях. [3]

Наиболее популярными и практически применяемыми являются методики экспертных оценок. Среди них можно выделить следующие:

− методика рейтингового агентства «Эксперт РА»;

− методика оценки инвестиционного климата регионов России Института экономики РАН.

Методика рейтингового агентства «Эксперт РА». В данной методике в качестве основных составляющих инвестиционной привлекательности регионов приняты две характеристики: инвестиционный риск и инвестиционный потенциал.

Величина инвестиционного потенциала определяется значениями девяти частных потенциалов региона: природно-ресурсного, трудового, институционального, инфраструктурного, финансового, производственного, инновационного, туристского и потребительского. Каждый из них, описывается совокупностью различных показателей. Ранг каждого региона определяется количественной оценкой его потенциала, как доли в суммарном потенциале всех регионов страны.

Инвестиционный риск — вероятность потери инвестиций и дохода от них. Он является интегральным показателем, объединяющим в себе семь частных видов рисков — экономический, финансовый, социальный, экологический, управленческий, криминальный и законодательный. Ранг региона по виду риска определяется значением индекса инвестиционного риска — относительным отклонением от среднероссийского уровня риска, который принимается за единицу. [4, с. 43]

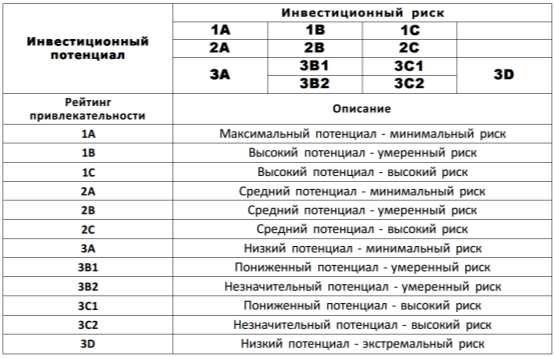

Результат методики — сформированный рейтинг, согласно которому все регионы, рассмотренные в плоскости «потенциал — риск», распределены по группам (рис. 1)

Рис. 1. Распределение по группам инвестиционной привлекательности

Наиболее благоприятными считаются регионы, относящиеся к ячейке 1А, наименее благоприятными — к ячейке 3D.

Главным достоинством данной методики является охват большого числа факторов инвестиционного процесса. Факторы учитываются с помощью экспертных оценок и сравнительных характеристик. Многие из них не подлежат математическому измерению. Это говорит о комплексности, а следовательно и значительной достоверности оценок.

Недостатком методики является субъективность экспертных мнений при проведении оценки, а также непрозрачность оценки инвестиционного потенциала и рисков (в открытых источниках не публикуется система расчета и применяемые показатели).

Методика Института экономики РАН.

Для оценки инвестиционного климата региона ИЭ РАН использует 75 частных факторов регионального инвестиционного климата (65 экспертно оцениваемых и 10 статистических), которые сводятся в семь блоков:

− «А» — факторы экономического потенциала;

− «Б» — условия хозяйствования;

− «В» — формирование рыночной среды;

− «Г» — политические факторы;

− «Д» — социальные и социокультурные факторы;

− «Е» — организационно-правовые факторы;

− «Ж» — финансовые факторы.

Уровень факторов, определяемых экспертами, оценивается шестибальной шкалой: 0, 1, 2, 3, 4, 5. Для проведения опроса формируется контингент экспертов, который разделяется на пять групп по социально-профессиональному признаку:

1) научные работники, преподаватели вузов и проектировщики;

2) работники сферы кредитования;

3) руководители малых и средних предприятий;

4) работники органов государственной власти и местного самоуправления;

5) директора крупных промышленных предприятий.

Оценка статистических показателей происходит следующим образом. Каждый регион сравнивается с другими регионами по определенному показателю, по итогу сравнения региону присваивается балл. Субъект Российской Федерации с наилучшим показателем, автоматически получает 5 баллов; регион, который имеет наименьшее среди всех значение — 0; средние значения показателей оцениваются в 2,5 балла. Остальные баллы проставляются так же, исходя из пропорций.

Полученные средние из оценок по каждому фактору, определяемому экспертно, и каждому из статистических показателей умножаются на «вес» (степень влияния данного фактора на инвестиционный климат). «Веса» предполагается устанавливать экспертно на основе опроса известных экономистов, занимающихся проблемами инвестиций.

Множество взвешенных средних оценок по всем факторам суммируется и представляет собой сводный показатель инвестиционного климата области (Q). Далее составляется порядковая шкала расположения регионов по убыванию показателя Q, которая и является рейтингом регионов по уровню инвестиционного климата.

В качестве преимущества можно отметить, что благодаря этой методике можно получать довольно точные результаты при анализе небольшого количества регионов. Главным недостатком данной методики является чрезмерная ориентация на мнения экспертов, сложность привлечения большого количества экспертов и низкая доля статистических показателей.

Исходя из рассмотренных методов, для наглядности можно составить таблицу по группам методик с описанием их положительных и отрицательных сторон:

Таблица 1

Преимущества инедостатки методик оценки инвестиционной привлекательности

|

Группа методик |

Сильные стороны |

Слабые стороны |

|

Экономико-математические методы |

Простота использования, универсальность, наглядность. Методики удобны для исследований на макроэкономическом уровне |

Различие между ближайшими регионами в ранжированном ряду оцениваемым в один балл, несмотря на то что различие может оказаться куда более значительным. Показатели включаются в модели необоснованно, а также нет возможности определить вклад каждого показателя в конечную оценку |

|

Методы факторного анализа |

Приведение отдельных показателей к сопоставимому виду |

Многие показатели качественного характера и все весовые коэффициенты в модели определяются с учетом экспертных оценок |

|

Методы экспертных оценок |

Охват большого числа факторов инвестиционного процесса, факторы учитываются с помощью экспертных оценок и сравнительных характеристик |

Сложность привлечения большого количества экспертов и низкая доля статистических показателей, субъективность экспертных мнений |

В данный момент отсутствует научное обоснование методических положений анализа инвестиционной привлекательности регионов. Также в каждой методике используется различный набор учитываемых показателей, которые характеризуют инвестиционную привлекательность. Экономико-математические методы не используют качественные показатели, а методы экспертных оценок полагаются на мнения «экспертов», которые зачастую могут оказаться субъективными. Все это говорит о том, что сегодня сложно объективно оценить реальную инвестиционную привлекательность региона используя лишь один метод оценки.

Литература:

- Нешитой А. С. Инвестиции: Учебник. — 5-е изд., перераб. и испр. — М.: Издательско-торговая корпорация «Дашков и Ко», 2007. — 372 с.

- Ултургашева О. Г., Лавренко А. В., Профатилов Д. А. Экономическая сущность и структура инвестиционного потенциала региона // Проблемы современной экономики — 2011 — № 1 — С. 227–229. [Электронный ресурс]. URL: http://cyberleninka.ru/article/n/ekonomicheskaya-suschnost-i-struktura-investitsionnogo-potentsiala-regiona

- Блюм Е. А. Обзор методик оценки инвестиционного потенциала региона // Молодой ученый. — 2013. — № 7. — С. 137–141. [Электронный ресурс]. URL: http://moluch.ru/archive/54/7388/

- Литвинова В. В. Инвестиционная привлекательность и инвестиционный климат региона: монография. М.: Финансовый университет, 2013. 116 с.