Любой тип коммерческой деятельности прежде всего направлен на получение прибыли от производимых товаров или услуг, а также их последующую реализацию (продажи). Сбыт товара или услуги, в свою очередь, подразумевает непосредственное взаимодействием с покупателем или заказчиком.

Способы и методология взаимодействия между компанией-продавцом или компанией-исполнителем и клиентом являются сложными и многопрофильными бизнес процессами, которые описываются операционным менеджментом.

Операционный менеджмент, фактически, подразумевает под собой разработку ключевых решений, которые значительно уменьшают издержки, появляющиеся в процессе деятельности любого предприятия, без потери или существенного ухудшения результатов его деятельности.

Современные банки, с появлением интернета и быстрорастущими темпами внедрения информационных технологий в нашу повседневную жизни, с недавних времен делят виды своего обслуживания на дистанционные и не дистанционные.

Дистанционное банковское обслуживание (ДБО) — общий термин для технологии предоставления банковских услуг на основании распоряжений, передаваемых клиентом удаленным образом (без визита в банк), чаще всего с использованием компьютерных и телефонных сетей. Практически все виды необходимых потребителю операций уже возможно совершить через систему и возможности ДБО, но, как правило, прежде чем оно может быть осуществлено, клиенту банка необходимо лично встретиться с представителем учреждения для подписания необходимых документов, для безопасного и правового использования продуктов дистанционного обслуживания.

Визит клиента в банк традиционно является самым важным этапом взаимодействием между банком и клиентом. Качество и скорость обслуживания на этом этапе будут играть существенную роль в дальнейших отношениях, который потребитель будет выстраивать с финансовым учреждением.

Ограниченное количество работающего персонала в отделении банка вызывает свои коммерческие издержки. Самой большой из них является очередь, или, иначе говоря, время которое он потратит на то, чтобы освободился сотрудник, который сможет его обслужить и предоставить выбранную им услугу. Очередь также можно охарактеризовать как группу людей, стоящих друг за другом в ожидании чего-либо.

Эта издержка порождает проблему её оптимизации и управлении, а по своим характеристикам может быть описана как процесс, который включает в себя операционный менеджмент. Системность проблемы очередей заключается в том, что не существует какой-то единственной причины или аспекта, из-за которого, собственно, и возникают очереди. Не хватает обслуживающего персонала, потому что не хватает материальных ресурсов. Материальных ресурсов нет потому что, обслуживается мало клиентов. Клиентов мало, потому что не хватает работающих в данный момент сотрудников. И так во всех отношениях.

Рис. 1. Системность возникновения очередей

Очевидно, что чем меньше будет очередей, тем больше можно будет обслужить клиентов, а это в свою очередь приведёт к увеличению прибыли (результатов деятельности банка).

Деление сотрудников по категориям услуг и продуктам, которые они оказывают, смогло внести положительную тенденцию в уменьшении времени, которое клиенты тратят в очередях. Но оно также породило определенные издержки. Одной из них является время, которое клиент тратит на поиск соответствующего его потребностям сотрудника.

Оптимальным и самым актуальным решением этой проблемы стала возможность внедрять систему электронной очереди — программно-аппаратный комплекс, позволяющий формализовать и оптимизировать управление потоком посетителей, или, как её еще называют, система автоматизированного контроля обслуживания клиентов.

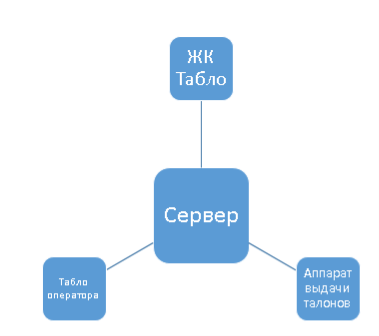

Рис. 2. Стандартная схема систем электронной очереди

Как видно из Рис.2, стандартная электронная очередь состоит из четырёх основных компонентов.

Изначально, когда клиент заходит в банк он должен воспользоваться аппаратом выдачи талонов, который в свою очередь уже запрограммирован на выдачу талонов по определенной схеме, которая задана программным обеспечением, в рамках операции, которую клиент хочет совершить. Талон заносится в архив, а информация о посетителе отправляется к компетентному сотруднику. Структуризация операций по отельным пунктам на этом аппарате помогла максимально сократить и уменьшить время, которое клиент раньше тратил на поиск сотрудника отделения, который мог бы помочь ему совершить нужную ему операцию.

Жидкокристаллическое (ЖК) табло находится на самом видном месте в помещении, на нём изображается информация по расположению рабочих мест сотрудников внутри помещения, а также направляющие знаки или обозначения, чтобы клиент знал куда ему необходимо идти.

Табло оператора, как правило, находится всегда над рабочим местом конкретного сотрудника, и подсвечивается номером, который соответствует номеру талона клиента.

Последним составляющим стандартной электронной очереди является сервер — самый важный компонент. Он выглядит как обычный компьютер и находится в недоступном для клиентов помещении. На этой машине выполняются все операции по управлению, выдаче и присвоению талонов для табло операторов.

Некоторые компоненты, помимо стандартной визуализации, могут также выполнять дополнительные функции. Например, аппарат выдачи талонов, как правило, всегда готовит аналитику, которая предоставляет данные о том, сколько талонов было выдано, а также какие сотрудники и за какое время обслужили большее количество талонов. Помимо оценки работы отдельных специалистов, эта информация может предоставлять руководству точные данные о пиковой и потоковой нагрузке на отделение по видам операций в течение дня. ЖК табло иногда оснащают специальным программным обеспечением, которое позволяет озвучивать работу электронной очереди, так как клиент не может следить за ходом движения электронной очереди только визуально, намного эффективнее, когда последующий талон в очереди озвучивается и клиент понимает, что ему необходимо подойти к определенному свободному сотруднику.

На данный момент существует огромное количество различных производителей программного и аппаратного обеспечения для электронных очередей. Банковские учреждения всегда выбирают того или иного поставщика в зависимости от их материальных возможностей и специфики их деятельности.

Однозначно, данная система операционного взаимодействия с клиентами скоро станет незаменим атрибутом любого банковского отделения, ведь помимо тех издержек, которые исчезают с её появлением, она также способна демонстрировать аналитическую информацию по трафику внутри отделений, а также работы отдельных работников.

Литература:

1. Ольхова Р. Г. «Банковское дело: управление в современном банке», 2008 г.

2. Гэлловэй Л. «Операционный менеджмент», 2001 г.

3. Лаврушин О. «Банковское дело», 2006 г.

4. Тосунян Г. «Банкизация России», 2008 г.