В статье рассмотрены теоретические аспекты рынка потребительского кредитования, этапы его формирования. Произведен анализ динамики объемов кредитования физических лиц и общей суммы выданных кредитов всего в России. Выполнен анализ зависимости объемов потребительских кредитов от среднедушевых денежных доходов населения РФ, выявлены основные проблемы в данном сегменте, а также тенденции развития системы потребительского кредитования в современной России.

В современных условиях эффективное функционирование банковской системы страны может быть успешно только в случае организованного процесса развития рынка потребительского кредитования. Под влиянием финансовой глобализации и макроэкономической ситуации роль банковского кредитования в России значительно возрастает. Рынок потребительского кредитования представляет собой сегмент финансового рынка и включает в себя такие элементы, как выдача банками потребительских кредитов клиентам, экспресс-кредитование, POS-кредитование, которое направленно, непосредственно, на предоставление займов в торговых точках. Сейчас фактически каждый банк имеет возможность предоставлять населению услуги потребительского кредитования. Вопросы о состоянии, динамики потребительского кредитования в России и проблемах его текущего развития достаточно актуальны на сегодняшний день. Деятели различных сфер общества ведут многочисленные дискуссии о тенденциях развития системы потребительского кредитования как важнейшего элемента социально-экономического развития страны. В экономике развитых государствах кредитование населения способствует более полному удовлетворению потребностей физических лиц, а также и создает новые потребности, которые необходимы для активизации общественного производства товаров и услуг. При эффективном потребительском кредитовании оптимально сочетаются и учитываются интересы участников кредитных отношений — государства, банков и заемщиков. В соответствии с федеральным законом от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)», потребительский кредит (заем) — это «денежные средства, предоставленные кредитором заемщику на основании кредитного договора, договора займа, в том числе с использованием электронных средств платежа, в целях, не связанных с осуществлением предпринимательской деятельности».

Зарождение и развитие рынка потребительского кредитования можно разделить на несколько этапов:

- С начала 1990 г. По 1998 г. происходил период становления системы кредитования населения, который, в свою очередь, завершился экономическим кризисом огромного масштаба.

- Период с 1999 г. по 2004 г. можно отнести к этапу, когда отечественный рынок кредитных услуг начал свое формирование в посткризисный период, при этом данный этап характеризовался значительным улучшением экономической ситуации в стране.

- Максимальной активности рынок потребительского кредитования достиг на этапе 2005–2007 гг.

- С 2008 г. по настоящее время происходит развитие рынка кредитных услуг населению, который подвергся влиянию мирового финансового кризиса, экономических санкций против России с 2014г. и достаточно значительному ухудшению нефтяной конъюнктуры на мировом уровне.

На снижение темпов роста потребительских кредитов в РФ оказало, в первую очередь, влияние финансового мирового кризиса в 2008 году. К 2009 году темп прироста банковского сектора достиг -11 %, происходит значительное сокращение объемов потребительского кредитования; При этом влияния ресурсной базы банков не отмечается [5].

Далее можно проследить последовательное улучшение ситуации на рынке потребительского кредитования, о чем свидетельствует показатель темпа прироста банковского сектора в данном сегменте, который в 2010 г. уже составил 14 %. Банки осуществляли наращивание кредитных портфелей с помощью процесса рефинансирования кредитов, которые были выданы ранее, что обусловило оживление процесса кредитования в посткризисный период. Около 80 % договоров, которые были заключены в этот период, были связаны с перекредитованием населения и предприятий. За 2011 г. сумма потребительских кредитов в России увеличилась более, чем на 1,5 трлн. руб. — что на 36 % больше, чем сумма задолженности российских граждан перед банками. В 2012 году объем потребительских кредитов составил 7,7 трлн. руб. — что на 39 % больше суммы выданных кредитов физическим лицам в 2011 году. В 2013 году темп прироста составил 29 %, а объем выдачи кредитов населению составил 9, 96 трлн. руб. К 2014 году объем задолженности физических лиц увеличился на 14 % по сравнению с 2013 годом. Несмотря на абсолютный прирост показателя кредитной задолженности в 2013 году, можно отметить, что темп роста этого показателя значительно замедлился. Основными факторами, которые оказали главное влияние на денежно-кредитную политику в 2014–2015 гг., являлись: падение курса рубля, введение санкций против российской банковской системы, падение мировых цен на нефть. В связи с чем, несомненно, произошло ухудшение уровня экономической ситуации в Российской Федерации и конечные итоги деятельности банковского сектора РФ. В 2015 году объем кредитов, выданных физическим лицам, составил 10,9 трлн. руб. — что на 4 % меньше показателей 2014 года. В свою очередь, согласно данным Банка России и анализу представленной диаграммы, максимального значения объем кредитования физических лиц достиг в 2014 году и составил 11,3 трлн. руб., а минимального — в 2005 году и составил всего 1 трлн. руб. В 2015 г. темпы прироста совокупных банковских активов составили всего 6,9 %, что немногим отличается от показателя кризисного 2009 г. (5 %), тогда как среднегодовой показатель прироста активов с 2010 по 2014 гг. составляет 21,6 %. При этом уровень прибыли банковского сектора на начало 2016 г. оказался самым низким за последнее десятилетие (192 млрд. руб.), составив 94 % даже от минимального показателя декады — 205 млрд. руб. в 2009 г. Необходимо отметить, что если в 2014 г. совокупный объем банковских активов составил 77,3 трлн. руб., а темпы прироста этого портфеля составили 36 %, то по истокам 2015 г. наращивание активов хоть и продолжилось (83 трлн. руб.), но темп прироста составил всего 6 %. Совокупный объем кредитов банковского сектора в 2014 г. достиг 52 трлн. руб. при темпах прироста, равных 29 %, а по итогам 2015 г. аналогичные показатели составили, соответственно, уже 57,5 трлн. руб. и 10,4 %. В 2014 году объем портфеля потребительских кредитов банковского сектора РФ составлял 11,3 трлн. руб., а в 2015 г. этот показатель составил всего 10,9 трлн. руб., т. е. всего 96 % от объема кредитов населению 2014 года. Для более детального представления ситуации на рынке потребительского кредитования проанализируем информацию о кредитах, предоставленным физическим лицам и кредитов, выданных всего за период 2013–2017 гг.

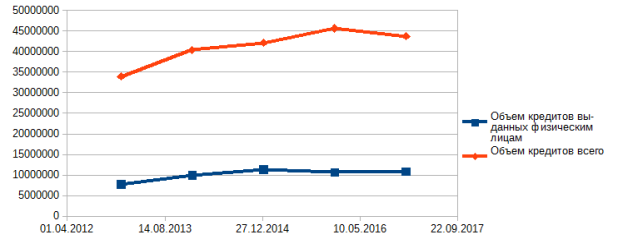

Рис. 1. Динамика объёмов кредитования за 2013–2017 гг.

На основе анализа данных с сайта Центрального Банка России, можно проследить динамику объёмов кредитования. На 01.01.2013 объём выданных кредитов физическим лицам составил 7 737 071 млн. руб. На отчетную дату 01.01.2015 наблюдался активный рост объёма выданных кредитов с 01.01.2013, их сумма составила 11 329 549 млн. руб. После 01.01.2015 наблюдался весьма несущественный спад объёмов кредитования, и на 01.01.2017 объём выданных кредитов физическим лицам составил 10 803 941 млн. руб.

Таблица 1

Объем выданных кредитов физическим лицам икредитов всего за 2013–2017гг.

|

|

01.01.2017 |

01.01.2016 |

01.01.2015 |

01.01.2014 |

01.01.2013 |

|

Объем кредитов, выданных физическим лицам |

10 803 941 |

10 684 330 |

11 329 549 |

9 957 094 |

7737071 |

|

Объем кредитов всего |

43715929 |

45644357 |

42171957 |

40417733 |

33960085 |

Можно сделать вывод, что рост доходов населения стимулирует потребительскую активность. Данная тенденция на фоне современной экономической ситуации в стране предоставляет большую возможность населению планировать будущие поступления и расходы. В связи с чем, на сегодняшний день можно увидеть повышение спроса на более капиталоемкие товары и услуги, например, приобретение недвижимости в кредит. Несомненно, рост доходов населения свидетельствует о повышении уровня жизни, следовательно, происходит увеличение уровня потребностей населения и, соответственно, увеличивается потребительский спрос на рынке кредитования. Рост благосостояния населения страны можно считать главным фактором развития рынка потребительского кредитования. Удовлетворение потребительских нужд населения является довольно сложным процессом, который включает в себя взаимодействие доходов и расходов граждан. Возникновение неудовлетворенных потребностей у населения происходит в случае частичного процесса удовлетворения расходов доходами. Проблему частично удовлетворенных потребностей можно решить с помощью механизма сбережений, но в данном случае образуется временной разрыв между моментом возникновения и удовлетворения потребности, ведь для накопления сбережений также необходимо определенное количество времени. А проблема уменьшения временного разрыва решается посредством кредитования населения. На сегодняшний день успешное и эффективное функционирование рынка потребительского кредитования возможно при устранении проблем, характерных для системы кредитования в банковском секторе. К числу таких несовершенств относятся: — предоставление физическим лицам узкого спектра видов потребительских ссуд; — преобладание сложного процесса оформления выдачи потребительских ссуд; — отсутствие экономически обоснованно процентной политики; — отсутствие системы мониторинга кредитного риска; — преобладание проблем с возвратом кредитов и регулированием проблемными активами кредитного портфеля. Таким образом, можно выявить преобладание перспектив для развития рынка потребительского кредитования в России, но только в случае тотальной ликвидации всех проблем и совершенствования кредитной системы в общем. Так, к настоящему времени в экономике России сформировалась ситуация, которая вполне располагает к росту потребительского кредитования при наличии трех главных факторов: рост доходов населения, стремительное развитие розничной торговли, уменьшение стоимости кредита, что, соответственно, является результатом макроэкономической стабилизации ситуации в стране.

Литература:

- Федеральный закон от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)» [Электронный ресурс]. — URL: http://www.consultant.ru/ (дата обращения: 10.04.2017).

- Обзор банковского сектора РФ. Аналитические показатели. 2012. — № 115. [Электронный ресурс]. — URL: http://www.cbr.ru/analytics/ (дата обращения: 12.04.2017).

- Официальный сайт НАУМИР (Российский Микрофинансовый Центр) [Электронный ресурс]. — URL: http://www.rmcenter.ru/naumir (дата обращения: 02.04.2017).

- Воронина Е. Р. Современный рынок банковского кредитования населения в РФ — 2014. — № 17. — 256–257 с.

- Мирошниченко О. С. Развитие капитальной базы российских банков // Финансы и кредит. — 2011. — № 41. — С. 36–47

- Степанова О. А., Орлова С. А., Шпортова Т. В. Потребительское кредитование в России // Фундаментальные исследования. — 2015. — 230–232 с.