На сегодняшний момент времени возникла острая необходимость в правильном и грамотном проведении аудита по специальным аудиторским заданиям, а именно налогового аудита, так как от произведенных налоговых расчетов зависит не только финансовая составляющая предприятия, но и его репутация в деловом мире.

В настоящее время все виды налоговых проверок проводятся в соответствии с Методикой аудиторской деятельности «Налоговый аудит и другие сопутствующие услуги по налоговым вопросам. Общение с налоговыми органами», однако, до сих пор нет четких рекомендаций при проведении аудита налогообложения по конкретным видам налоговых расчетов.

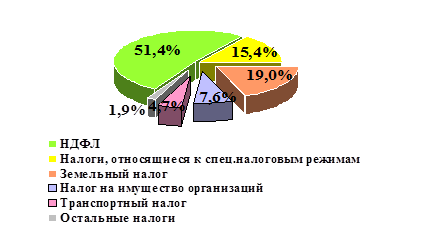

Актуальность исследования данной темы заключается в том, что налоговые поступления бюджетов муниципальных образований формируются за счет различных налогов (Рис.1): налога на доходы физических лиц (51,4%); земельного налога (19%); налогов, относящихся к специальным налоговым режимам (15,4%); налога на имущество организаций (7,6%), транспортного налога (4,7%). Одним из основных налогов, рассчитываемых на предприятиях различных форм собственности, является налог на доходы физических лиц (НДФЛ) именно по этой причине в данной статье будет представлена методика проведения проверки расчетов по НДФЛ.

Рис. 1. Структура формирования бюджета МО за счет налоговых поступлений.

При аудите НДФЛ целью проверки является, выражение мнения аудитора о правильности порядка исчисления и уплаты налога согласно требованиям действующего законодательства.

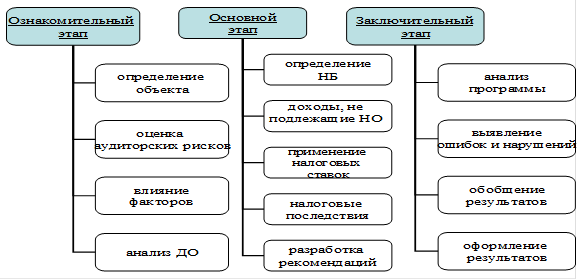

Методика проведения аудита налога на доходы физических лиц состоит из нескольких этапов (Рис.2).

Рис. 2. Блок-схема методики проверки НДФЛ.

Рис. 2. Блок-схема методики проверки НДФЛ.

На ознакомительном этапе проводятся такие виды работ как: определение объекта налогообложения по НДФЛ, оценка систем бухгалтерского и налогового учета, оценка аудиторских рисков, расчет уровня существенности, определение основных факторов, влияющих на налоговые показатели, анализ документооборота и изучение функций и полномочий служб, ответственных за исчисление и уплату налогов.

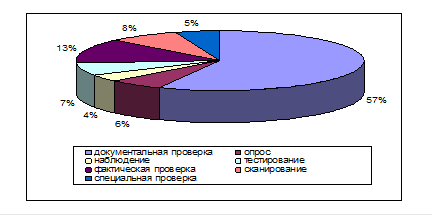

Основной этап состоит из оценки правильности определения налогооблагаемой базы по НДФЛ по видам доходов, проверки наличия документов, подтверждающих право применения налоговых вычетов, проверки правильности определения налоговой базы с учетом налоговых вычетов, проверки правильности определения доходов, не подлежащих налогообложению, проверки правильности применения налоговых ставок, проверки налоговой отчетности, расчета налоговых последствий в случаях некорректного применения норм налогового законодательства, разработки и представлении рекомендаций об использовании организацией налоговых льгот и предложений по улучшению СВК за правильностью исчисления налога. В качестве основного метода получения аудиторских доказательств на этом этапе является документирование.

Рис. 3. Методы сбора аудиторских доказательств при аудите НДФЛ.

На заключительном этапе выполняются такие виды работ как: анализ выполнения программы аудита, классификация выявленных ошибок и нарушений, обобщение результатов проверки, оформление результатов налогового аудита по НДФЛ.

Особенности аудита НДФЛ:

- типичные ошибки (неправильное формирование НБ, неправильное применение вычетов и ставок, арифметические ошибки),

- налоговые ставки (13%,35% и 9% - для резидентов, 15% и 30% - для нерезидентов),

- определение налогооблагаемой базы («Доходы – Вычеты» - для 13%, «Доходы» - для остальных).

При аудите налога на доходы физических лиц за 2009 год аудитору необходимо помнить об изменениях, произошедших в расчете данного налога.

Изменения по НДФЛ

До 1 января 2009 г. |

С 1 января 2009 г. |

Стандартные вычеты на работника: |

|

400 руб. (до 20 000 руб.) |

400 руб. (до 40 000 руб.) |

Стандартные вычеты на ребенка: |

|

600 руб. (до 40 000 руб.) |

1 000 руб. (до 280 000 руб.) |

одинокий родитель (1 200 руб.) |

единственный родитель (2 000 руб.) |

Социальные вычеты: |

|

денежная помощь на благотворительные цели |

+дополнительные страховые взносы на накопительную часть трудовой пенсии |

обучение |

|

лечение |

|

пенсионные взносы |

|

размер не более 100 000 руб. |

размер не более 120 000 руб. |

Имущественные вычеты: |

|

при новом строительстве или приобретении жилья (1 000 000 руб.) |

при новом строительстве или приобретении жилья (2 000 000 руб.) |

Результаты проведения аудита по разделу налога на доходы физических лиц и обязательств перед бюджетом находят свое отражение в "Письменной информации (отчете) по аудиту финансовой отчетности" или в отдельном документе (при налоговом аудите).

Письменная информация (отчет) аудитора руководству и (или) собственникам должен содержать сведения, выявленные в процессе проверки:

- недостатках в системе налогового учета и внутреннего контроля, которые привели или могут привести к нарушениям при расчете НДФЛ и выполнению обязательств перед бюджетом;

- количественных отклонений при формировании базы по НДФЛ в соответствии с налоговым законодательством;

- искажениях в представлении и раскрытии информации по налогу и обязательствам перед бюджетом в отчетности.

В письменной информации (отчете) аудитором должны быть даны ссылки на законодательные и нормативные акты, нарушения которых выявлены в ходе проверки, и даны предложения по устранению данных нарушений.

При проведении аудита по специальному заданию (налоговому аудиту по НДФЛ) в отчете аудитором выражается мнение о степени полноты и правильности исчисления, отражения в налоговых регистрах данных по НДФЛ, а также своевременности расчетов с бюджетом по данному налогу. Кроме того, могут быть отражены выводы и предложения по вопросам построения системы налогового учета, автоматизации учетного процесса и т.п.

В заключение можно отметить предложения, связанные с выгодным применением изменений по НДФЛ, вступающих с 2010 года (для физических лиц):

1.Отложить до 2010 года продажу прочего имущества, находившегося в собственности менее трех лет. С нового года имущественный вычет по такому имуществу (за исключением жилья и земли) будет увеличен вдвое и составит 250 000 руб.

2.Отдать предпочтение земельному участку с домом. Имущественный вычет в размере не выше 2 млн. рублей с нового года можно применить при покупке не только жилья, но и земельных участков, предназначенных для строительства, или на которых уже расположены жилые дома. Если гражданин планирует приобретение земли, то для получения права на вычет выгоднее выбрать участок, на котором уже стоит дом, пусть даже он подлежит сносу. Тогда можно получить вычет сразу, а не ждать, когда будет построен новый дом.

3. Включить проценты по займу от ИП в имущественный вычет. Проценты по займу, использованному на приобретение жилья (с 2010 года и земли под жилье), признаются имущественным вычетом сверх установленного лимита в 2 млн. рублей. Сейчас эта норма распространяется только на займы, полученные от организаций. С нового года формулировка меняется – «от российских организаций и индивидуальных предпринимателей».

4. Перенести ремонт квартиры на 2010 год. С нового года собственники квартир, комнат или долей в них получают возможность применить имущественный вычет по затратам не только на отделку, но и на разработку проектно-сметной документации на проведение отделочных работ.

Литература:

1. Журнал «Главбух» № 15/2009 «Обзор изменений в учете и налогообложении» от 29.07.2009

2. Журнал «Главбух» №16/2009 «Свежие поправки в Налоговом кодексе РФ» от 11.08.2009

3. Барышников Н.П. Организация и методика проведения аудита: Учебное пособие. / Н.П. Барышников. - Изд. 4-е, перераб. и доп. - М.: Филинъ, 2004