В статье представлены основные мотивы перевода клиентского потока на интернет-обслуживание, приведены преимущества данного перехода для кредитной организации и для клиентов, а также проведен перечень критериев, определяющих удобство использования интернет-сайта.

Ключевые слова: интернет-пространство, банк, риск, клиентский поток, дистанционное обслуживание, продвижение, анализ

В эпоху цифровых технологий и интенсивно развивающихся рынков, с каждым годом человек вынужден включать все больше действий в свой день, строго соблюдая основные правила тайм-менеджмента. Рационализация свободного времени, все возрастающие нагрузки и увеличение рабочих часов в неделю послужили стимулом для финансовых структур, в том числе банков, для развития дистанционного обслуживания. При этом банк, как финансовый институт, развивая механизмы перевода клиентов в интернет-пространство, преследует несколько целей:

- Снижение издержек на содержание офисов;

- Снижение очередей в действующих отделениях;

- Снижение доли ФОТ в бюджете организации, так как при переводе клиентов на дистанционное обслуживание, количество менеджеров можно сократить;

- Перевод функционал менеджеров с обслужиавания «прокрошенных» клиентов на захват новых территорий и привлечение новых клиентов;

- Снижение уровня операционного риска, снижение издержек, связанных с ошибками из-за человеческого фактора и восстановление лояльности клиентов;

- Увеличение чистой прибыли банка за счет увеличения комиссионного дохода и продаж различных продуктов, в том числе банковских карт и тд.

Существует множество других причин перевода клиентского потока на интернет-банкинг. В результате кризиса 2014 года, который продолжается в настоящий момент и по оценкам экспертов продлится не менее 3 лет, реальные доходы населения снизились в 2 раза в результате обесценивания рубля. Также в результате снижения ключевой ставки центробанка в 2016г до 10 % розничные банки вынуждены снизить ставки по вкладам до средних значений 7–9 % годовых, что неизбежно повлечет за собой отток по вкладам в 2017 году [3, с.1]. Как правило, отток по вкладам компенсируется выдачей кредитных продуктов, однако в результате снижения доходов населения и увеличение риска недополучения дохода из-за риска невыплат со стороны потенциальных заемщиков банки попадают в положение, когда необходимо сохранить свои позиции на рынке банковских услуг и поддерживать уровень рентабельности бизнеса. Большое влияние на банковский сектор оказывает политика государства в области сокращения банков. Так, за период с 2015 по 2016 год количество банков сократилось с 834 до 733, в южном федеральном округе количество банков сократилось с 118 до 37 за последний год и продолжает сокращаться. В результате перераспределения клиентского потока по другим банкам увеличиваются нагрузки на персонал, что не может не сказаться на качестве обслуживания и текучести кадров. Одним из выходов из сложившейся ситуации является перевод клиентов на интернет-обслуживание. При переводе клиентов на дистанционное обслуживание существуют следующие сложности:

- Несогласие клиентов от ухода от классического обслуживания фейс-ту-фейс ввиду нежелания перекладывать ответственность за совершаемые операции с менеджера на себя;

- Наличие установок по интернет-банку, таких как: «опасно», «ненадежно», возникших стихийно под воздействием мнений окружающих, как правило, более старшего поколения;

- Неумение пользоваться интернет-ресурсами;

- Нежелание выходить из зоны комфорта.

Отметим, что большинство из представленных выше возражений являются ложными, так как при анализе интернет-банков трех крупнейших банков страны, назовем их В, С, и Б, выявлено зависимость между юзабилити сайта и количеством посещений, что показывает основные причины отсутствия желания у клиентов переходить в ИТ-сервис, а именно неудобство использования сайта банка, отсутствие навигации по сайту, ненастроенные бизнес-процессы на сайте, неполный функционал, недоверие. При этом, клиент, перешедший на качественно настроенный интернет-банкинг, может ощутить множество преимуществ, таких как:

- Отсутствие навязчивого сервиса по кросс-продажам банка;

- Экономия времени на совершаемые операции;

- Независимость от времени работы банка;

Таким образом, мы приближаемся к проблеме развития дистанционного обслуживания, как элемента продвижения банка и элемента управления клиентскими потоками с целью оптимизации работы банка. Перед проведением анализа сайтов трех крупнейших банков, обратимся к теоретическим аспектам успешности любого web-ресурса.

Для того, чтобы сайт пользовался спросом и был удобен в использовании, он должен отвечать следующим критериям [2, с.84]:

- Адаптивность сайта. Сайт должен открываться одинаково быстро как на стационарном компьютере, так и в мобильном устройстве.

- Высокая скорость обработки запросов сайта, скорость загрузки сайта. Время — самый ценный ресурс, операции должны выполняться быстр, в один клик. При существующей конкуренции и быстром развитии банковского обслуживания, этот фактор является ключевым.

- Контент сайта. Информация на сайте должна быть доступной, понятной, удобно расположенной.

- Наличие графического сопровождения на сайте. Человеческий мозг значительно лучше воспринимает цветные образы, а не сухой, мелко написанный текст. Создавая верный ассоциативный ряд, банк может приобрести значительно больше клиентов.

- Адекватная обратная связь (анализ отзывов, работа с проблемными клиентами)

В 2017 году существуют тенденции в SEO, а именно минимизация машинного текста и увеличение естественного языка, максимальное соответствие текста теме при поисковых запросах, продажи через полезные статьи, усиление безопасности (HTTPS протокол), использование микроразметки [1, с.48]. Также важно отметить, что контент банковского сайта должен быть уникальным, полезным, естественным, экспертным, оптимизированным. Для определения слабых мест в дистанционном сервисе банков, проанализируем посещаемость сайтов банков В, С, и Б. за последний месяц по состоянию на 18.12.2016г.

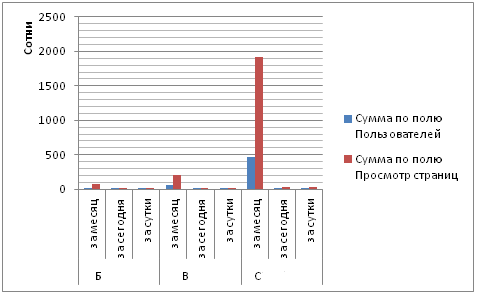

Рис. 1. Сравнительная характеристика количества посещений интернет-банка

Как мы видим, банк Б значительно отстает по показателям посещаемости от банков-конкурентов. Оценим скорость работы каждого сайта и проблема, замедляющие его работу.

Таблица 1

Анализ показателей посещаемости сайта на примере трех коммерческих банков

|

Банк |

В |

Б |

С |

|

Скорость работы сайта, у.е. мобильная версия |

39/100 |

51/100 |

52/100 |

|

Скорость работы сайта, у.е. обычная версия |

42/100 |

65/100 |

70/100 |

|

Основные проблемы, замедляющие работу сайта |

Удалить код JavaScript и CSS, блокирующий отображение верхней части страницы Не использовать переадресацию с целевой страницы Использовать кеш браузер Оптимизировать загрузку видимого контента Включать сжатие Сократить JavaScript |

Оптимизировать изображения Удалить код JavaScript и CSS, блокирующий отображение верхней части страницы Оптимизировать загрузку видимого контента |

Сократить время ответа сервера Сократить CSS Сократить HTML Оптимизировать изображения |

Основная проблема во всех трех случаях является оптимизация изображений и загрузки видимого контента. На основе имеющихся данных мы можем сделать вывод, что посещаемость сайта не зависит от скорости работы web-ресурса, следовательно этот фактор является второстепенным.

Одним из факторов, влияющих на количество обращений клиентов в интернет-банк является репутация банка. Проанализируем отзывы о работе банка «Б» на основании оценок, проставленных на banki.ru, на основе полученных данных составим список основных узких мест в работе компании, влияющих на поведение клиентов.

Исследуем основные проблемы, указанные клиентами в отзывах о работе банка Б, представим в табличной форме, возможно ли исправление данных ситуаций через каналы дистанционного обслуживания, а также реализована ли такая возможность на сегодняшний день.

Рис. 2. структура отзывов о банке «Б»

Таблица 2

Анализ узких мест вработе банка Бв интернет-пространстве

|

Наименование проблемы |

Возможность минимизации проблемы через ИБ |

Реализация через ИБ |

|

Некомпетентность сотрудников |

- |

- |

|

Некорректная работа банкоматов |

- |

- |

|

очереди |

+ |

частично |

|

навязчивая реклама. Сервис |

+ |

- |

|

ошибочное начисление процентов |

- |

- |

|

проблемы с установкой кодового слова |

+ |

- |

|

блокировка счетов |

+ |

- |

|

отсутствие конвертации между счетами по карте |

+ |

- |

|

недозвон до горячей линии |

+ |

- |

|

открытие вклада с мобильного телефона |

+ |

- |

|

установка ПИН-кода по горячей линии |

+ |

частично |

|

перевыпуск карты |

+ |

частично |

|

списание постоянного поручения по карте |

+ |

Частично, есть функция настройки шаблонов |

|

долгое рассмотрение претензий |

+ |

- |

|

денежные переводы |

+ |

Частично |

|

досрочное погашение кредита, смещение даты платежа |

+ |

- |

|

иное |

- |

- |

|

указание характеристик карты в личном кабинете |

+ |

- |

|

ежемесячное подключение бонусов |

+ |

Частично |

Как мы видим, внедрение дистанционного обслуживания на постоянной основе способно нивелировать ряд проблем в работе банка, увеличить рейтинг банка, а значит привлечь новых клиентов и увеличить объем продаж при сокращении издержек. Данное направление является зоной роста многих российских банков.

Вторым направлением в последние годы является использование социальных сетей в качестве способа продвижения банковских услуг, данный сервис работает как продакт-плейсмент (скрытая реклама), соответственно нет отталкивающего с психологической точки зрения фактора.

Литература:

- Барнагян В. С. Современный менеджмент: дайджест лекций — Ростов н/Д: Изд-во РГЭУ «РИНХ», 2010.

- Вебер, Л. Эффективый маркетинг в интернете. Социальные сети, блоги, Twitter и другие инструменты продвижения в сети/Л.Вебер — М.:Манн, Иванов и Фербер, 2010

- Милюкова Яна, Коптюбенко Дмитрий Идеальный шторм: почему российская экономика оказалась в кризисе // РБК. 26.12.2014. URL: http://top.rbc.ru/economics/26/12/2014/549a99ac9a794710fb26882a (дата обращения 02.02.2015)