В статье рассматривается динамика объемов ресурсов на рынке МБК как привлеченных, так и предоставленных кредитными организациями, проводится анализ зависимости кредитных организаций от межбанковского кредитования в соотношении банков резидентов и нерезидентов.

Ключевые слова:межбанковское кредитование, банк-резидент, банк-нерезидент, актив, пассив,показатель зависимости кредитных организаций от межбанковского рынка, ПМБК

Межбанковский кредитный рынок является крупным сегментом финансового рынка. Здесь происходит купля-продажа кредитных ресурсов в виде межбанковских кредитов и межбанковских депозитов. Перераспределение ресурсов между кредитными организациями и есть основная характеристика МБК.

Оценивая динамику и структуру привлеченных ресурсов, необходимо отметить следующее. На протяжении большей части 2012 года лишь крупнейшие российские банки имели доступ к внешним источникам фондирования. В таких условиях в банковском секторе более интенсивно использовались внутрироссийские источники, в частности за счет высоких процентных ставок по вкладам.

В течение 2013 года складывалась непростая ситуация на внешних рынках с сохранением структурного дефицита ликвидности. Вместе с тем динамика показателей банковского сектора оставалась устойчивой несмотря на некоторое замедление роста российской экономики в 2013 году. В течение 2014 года ресурсная база банков формировалась в условиях замедления роста экономики и фактического закрытия внешних рынков.

Рассматривая ресурсную базу банков в течение 2014 года, то она формировалась в условиях фактического закрытия внешних рынков и замедления роста экономики. Российские банки наращивали ресурсную базу в основном за счет средств организаций, а также заимствований у Банка России. Динамика валютного курса во многом предопределяла высокие темпы номинального прироста ресурсной базы.

В 2015 году продолжает расширяться ресурсная база банков, прежде всего за счет средств клиентов, за счет вкладов физических лиц, а также ресурсов, привлеченных от организаций-резидентов. Был по-прежнему ограничен доступ к зарубежным источникам фондирования для российских банков. В связи с этим обстоятельством банки более интенсивно использовали внутренние источники.

В 2016 году экономика России продолжила адаптироваться к внешним условиям, которые все еще оставались относительно неблагоприятными. Ожидания субъектов экономики находились на стабильном уровне, чувствительность к внешним шокам снизилась. Ставки по однодневным рублевым межбанковским кредитам в среднем находились вблизи ключевой ставки Банка России. [1] Преимущественно только в отдельные крупные банки поступал приток ликвидности по бюджетному каналу, которые существенно увеличили кредитование на денежном рынке.

Рассмотрим динамику с 2012–2016 г. объема ресурсов, привлеченных кредитными организациями посредством выпуска облигаций (Рисунок 1). [2] Данный показатель увеличился за 2012 год на 55,6 % — до 1037,4 млрд. рублей и доля в пассивах банковского сектора выросла с 1,6 до 2,1 %. За 2013 год объем ресурсов увеличился на 16,9 %, до 1,2 трлн. Рублей, доля этого источника в пассивах банковского сектора за год не изменилась и на 01.01.2014 составила 2,1 %. Объем ресурсов, за 2014 год вырос еще на 11,9 %, до 1,4 трлн руб., однако доля данного источника в пассивах банковского сектора сократилась с 2,1 до 1,7 %. Объем ресурсов, привлеченных кредитными организациями посредством выпуска облигаций, уменьшился за 2015 год на 6,7 %, до 1,3 трлн руб., доля данного источника в пассивах банковского сектора сократилась с 1,7 до 1,5 %. Объем ресурсов, привлеченных кредитными организациями посредством выпуска облигаций, уменьшился за 2016 год на 13,7 %, до 1,1 трлн рублей; чуть снизилась и доля этого источника в пассивах банковского сектора — с 1,5 до 1,4 %. Объем выпущенных кредитными организациями векселей и банковских акцептов также сокращался (на 36,7 %), и их удельный вес в пассивах банковского сектора оставался незначительным (0,6 % на 01.01.2017).

Рис. 1. Объем ресурсов, привлеченных кредитными организациями посредством выпуска облигаций за 2012–2016 гг.

Что касается объема привлеченных МБК, за 2012 год он увеличился лишь на 3,9 % — до 4738,4 млрд. рублей. Удельный вес данной статьи в пассивах сократился с 11,0 до 9,6 % (Рисунок 2).

В 2013году наблюдаем увеличение на 1,4 % (на 3,9 %), до 4,8 трлн. рублей, при сокращении доли данной статьи в пассивах банковского сектора с 9,6 до 8,4 %, в 2014 отчетный год увеличился на 37,2 %, до 6,6 трлн руб., при увеличении их доли в пассивах банковского сектора с 8,4 до 8,5 %.

Объем привлеченных МБК за 2015 год вырос на 7,5 % до 7,1 трлн руб., их доля в пассивах банковского сектора не изменилась (8,5 %).

Объем привлеченных ресурсов увеличился на 20,7 % до 8,6 трлн рублей, а их доля в пассивах возросла с 8,5 до 10,7 %.

Рис. 2. Объем привлеченных ресурсов межбанковского кредитования за 2012–2016 гг.

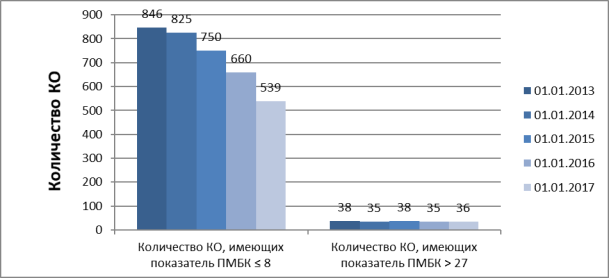

Далее проведен анализ зависимости кредитных организаций от межбанковского рынка (ПМБК) (Рисунок 3). В 2012 году данный показатель сократился с 1,8 % до 1,2 % прежде всего за счет снижения зависимости от межбанковского рынка среди банков, контролируемых иностранным капиталом, с 3,0 до 0,2 %. При этом среди банков, находящихся под существенным влиянием резидентов Российской Федерации, снижение этого показателя было менее значимым (с 3,6 до 2,5 %). Наибольший удельный вес в совокупных активах банковского сектора (89,7 % на 1.01.2013) имела группа кредитных организаций со значением ПМБК не более 8 %.

В 2013 году зависимость снизилась с 1,2 % до –0,7 %, причина снижения аналогична с 2012 годом (снижение зависимости от МБК среди банков с участием иностранного капитала с 0,2 до –1,2 %), при этом среди банков, находящихся под существенным влиянием резидентов Российской Федерации, снижение этого показателя было менее значимым (с 2,5 до 1,9 %).

В 2014 году изменения были несущественными — снижение с (– 0,7 %) до (– 0,5 %). Наибольший удельный вес в совокупных активах (94,7 % на 01.01.2015) приходился на группу кредитных организаций со значением ПМБК не более 8 %.

В 2015 году более 90 % совокупных активов приходится на группу кредитных организаций со значением ПМБК не более 8 %. На группу с высокой зависимостью от рынка МБК (ПМБК более 27 %) приходится всего 35 банков с долей в активах банковского сектора 2,4 % (рисунок 2.15). Такая ситуация свидетельствует о том, что российский банковский рынок имеет значительный потенциал роста на данном сегменте банковского бизнеса.

В 2016 году на группу со значением ПМБК не более 8 % приходится 80,9 % совокупных активов. На группу с высокой зависимостью от рынка МБК (ПМБК более 27 %) приходится всего 36 банков с долей в активах банковского сектора 2,3 %. Это свидетельствует о том, что относительно волатильные источники фондирования в целом не влияет на российский банковский рынок.

Рис. 3. Зависимость кредитных организаций от межбанковского рынка за 2012- 2016гг.

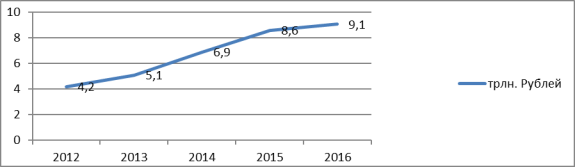

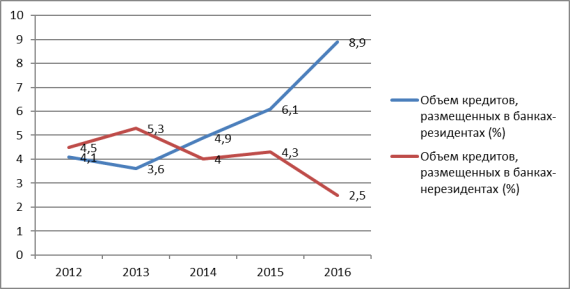

Рассматривая динамику предоставления межбанковских кредитов за последние 5 лет можно отметить следующее. 2012 год показал увеличение объема предоставленных кредитов МБК на 6,9 % — до 4,2трлн. рублей, с 9,5 % до 8,5 % произошло сокращение их доли в активах банковского сектора. Кредиты в банках-резидентах, за 2012 год увеличились на 22,4 % за счет усложнившейся ситуации с ликвидностью, где предоставленные резидентам МБК выросли на 37,2 % во втором полугодии (за первое полугодие отмечалось их сокращение на 10,8 %); доля этих кредитов в активах увеличилась с 4,0 до 4,1 %. Объем кредитов, размещенных в банках-нерезидентах, сократился на 4,2 % (Рисунок 4,5).

В сравнении с предыдущим годом в 2013 году рынок МБК показывал более высокие темпы роста, в основном за счет операций с нерезидентами. Объем требований по МБК за год увеличился на 21,3 % до 5,1 трлн. рублей, доля в активах банковского сектора выросла с 8,5 до 8,9 %. Кредиты, размещенные в банках-резидентах, увеличились на 3,7 %, также на 37,3 % возрос объем кредитов в банках-нерезидентах.

Объем требований по предоставленным МБК в 2014 году увеличился на 34,4 %, до 6,9 трлн руб., доля в активах не изменилась, составив 8,9 %. Прежде всего здесь сыграла роль геополитическая ситуация, которая отразилась на динамике МБК. Кредиты, размещенные в банках-резидентах, увеличились на 80,9 %, а доля в активах составила 4,9 %. Объем кредитов, размещенных в банках-нерезидентах, вырос несущественно, всего на 2,4 %.

2015 год показал увеличение объема предоставленных кредитов МБК на 24,9 %, до 8,6 трлн руб., доля в активах составила 10,4 %. Кредиты, размещенные в банках-резидентах, увеличились на 33,2 %. Объем кредитов, размещенных в банках-нерезидентах также вырос на 14,8 %.

Объем таких требований на конец 2016 года вырос до 9,1 трлн. рублей, доля в активах составила 11,4 %. Российские банки в целом функционировали более уверенно, тем самым данное обстоятельство способствовало оживлению и развитию рынка МБК. Укрепление доверия участников российского межбанковского рынка и увеличение лимитов по кредитам дало дальнейшую положительную тенденцию по предоставленным банкам-резидентам МБК, за 2016 год данный объем увеличился на 41,5, доля в активах — с 6,1 до 8,9 %. Объем кредитов, размещенных в банках-нерезидентах, напротив, сократился на 45,0, а их доля в активах банковского сектора уменьшилась с 4,3 до 2,5 %.

Рис. 4. Объем предоставленных межбанковских кредитов за 2012–2016гг.

Рис. 5. Тенденция увеличения(сокращения) объемов кредитов, размещенных в банках-резидентах и в банках-нерезидентах за 2012–2016гг.

Исходя из всего вышесказанного можно сделать вывод что коммерческий банк, привлекая межбанковские кредиты, получает возможность улучшения своего финансового состояния, и утвердиться на банковском рынке. Мы наблюдали и общий рост объемов привлечения средств на рынке МБК, и увеличение зависимости кредитных организаций от данного рынка, это видно в сокращении за последние 5 лет количества банков с коэффициентом ≤ 8 по показателю ПМБК. Также нужно отметить и положительную динамику в объемах по предоставленным кредитам МБК. Значительный рост в 2012 и 2013годах объясним активными операциями с нерезидентами, далее идет смена геополитической обстановки, где возрастает доверие участников российского рынка МБК в сочетании увеличенных лимитов вновь показывает положительные результаты в данном сегменте. Все это свидетельствует о том, что российский банковский рынок имеет значительный потенциал роста, несмотря на резкую смену обстановки как в политике и соответственно в экономике.

Литература:

- Центральный Банк Российской Федерации [Электронный ресурс]: Отчет о развитии банковского сектора и банковского надзора — Официальный сайт Центрального Банка Российской Федерации, 2012–2016. — Режим доступа: http://www.cbr.ru/

- Центральный Банк Российской Федерации [Электронный ресурс]: Годовой отчет Банка России — Официальный сайт Центрального Банка Российской Федерации, 2012–2016. — Режим доступа: http://www.cbr.ru/

- Банковское дело: современная система кредитования: учебное пособие/ О. И. Лаврушин, О. Н. Афанасьев, С. Л. Корниенко; под редакцией заслуж. деятеля науки РФ, доктора экон. наук, проф. О. И. Лаврушина.- 4-е изд.– М.:КНОРУС, 2008.