В данной статье рассматривается вопрос о взаимодействии банковских учреждений со страховыми компаниями. Наибольшую долю в банкостраховании традиционно занимало страхование заемщиков и залогового имущества. Без этой формальности кредит в банке можно было или вовсе не получить, или получить под колоссальный процент. Розничное кредитное страхование, признанное ключевым драйвером страхового рынка, генератором роста сборов и прибыли на протяжении прошлых лет, сократилось на 20,5 %

Ключевые слова: кредитование, страхование, продукты страхования, кредитные риски, банковско-страховое сотрудничество

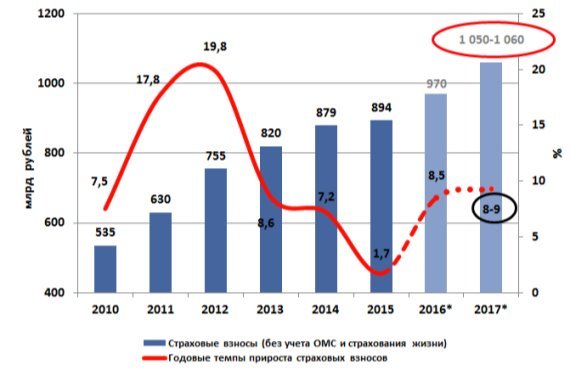

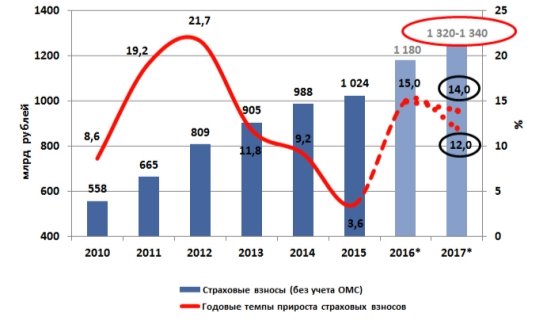

Динамика страхового рынка в 2017 году будет находиться под влиянием умеренно-позитивных тенденций: без учета рынка страхования жизни российский страховой рынок в 2017 году вырастет на 8–9 %. Благоприятное влияние на темпы прироста взносов будут оказывать восстановление темпов роста ВВП, снижение банковских ставок и продвижение коробочных продуктов. Стагнация в сегментах ОСАГО и страхования прочего имущества юридических лиц будет компенсироваться темпами прироста взносов по страхованию от несчастных случаев и болезней, по страхованию имущества граждан и по ДМС, которые немного опередят инфляцию, а также частичным восстановлением объемов страхования автокаско. Изменения в системе тарификации в ОСАГО могут стать дополнительным источником роста страхового рынка в 2017 году. По прогнозу RAEX (Эксперт РА) российский страховой рынок с учетом страхования жизни вырастет на 12–14 %, а его объем преодолеет отметку 1,3 трлн рублей. Страхование жизни обеспечит 40 % абсолютного прироста рынка страхования и станет его крупнейшим видом, достигнув объема 270 млрд рублей. В то же время, мы не ожидаем сохранения темпов прироста в сегменте на текущем уровне в долгосрочной перспективе и прогнозируем их постепенное затухание, но на краткосрочном горизонте снижение ставок по банковским депозитам будет способствовать росту инвестиционного страхования жизни опережающими рынок темпами. Долгосрочные накопительные программы продолжат уверенный рост на 20 % в год.

Без учета рынка страхования жизни российский страховой рынок в 2017 году вырастет на 8–9 %. Позитивное влияние на темпы прироста взносов будут оказывать восстановление темпов роста ВВП, снижение банковских ставок и активное продвижение коробочных продуктов. Изменения в системе тарификации в ОСАГО могут стать дополнительным источником роста страхового рынка в 2017 году. Давление на темпы прироста страховых взносов окажет стагнация реальных доходов населения. По прогнозу RAEX (Эксперт РА) российский страховой рынок с учетом страхования жизни вырастет на 12–14 %, а его объем преодолеет отметку 1,3 трлн рублей. По оценкам RAEX (Эксперт РА), по итогам 2016 года темпы прироста страховых взносов составят около 15 % и совокупный объем страхового рынка достигнет 1,18 трлн рублей. Прогнозы даны в номинальном выражении без учета инфляции.

Основным драйвером роста страхового рынка в 2017 году станет страхование жизни. Сегмент покажет наибольшие темпы прироста взносов — около 30 %, обеспечит 40 % абсолютного прироста рынка страхования и станет его крупнейшим видом, достигнув объема 270 млрд рублей. Высокие темпы прироста взносов по страхованию жизни будут обусловлены интенсивными продажами инвестиционного страхования жизни на фоне снижения ставок по депозитам и активным участием банков в продвижении этих продуктов. Двукратное замедление темпов прироста взносов (по нашим оценкам темпы прироста взносов за 2016 год составят 60 % по сравнению со значением за 2015 год) произойдет в результате исчерпания эффекта низкой базы. Долгосрочные накопительные программы продолжат уверенный рост на 20 % в год.

По прогнозу RAEX (Эксперт РА), темпы прироста взносов по ОСАГО замедлятся до минимальных значений — 4–7 % за 2017 год. Снижение темпов прироста объясняется полным исчерпанием эффекта от повышения тарифов. В то же время поддержку сегменту окажут рост доли застрахованных автомобилей после внедрения системы «Единый агент» и запуска продаж электронных полисов, что предотвратит сокращение взносов по ОСАГО. Росту также могут поспособствовать изменения в системе тарификации в ОСАГО. Мы также ожидаем увидеть положительную динамику премий по страхованию автокаско в 2017 году (+11 %) после двухлетнего снижения. Позитивное влияние на сегмент окажут повышение уровня проникновения за счет снижения средней стоимости полиса с франшизой и оживление в сегменте кредитования в результате снижения банковских ставок, сдерживающим фактором будет стагнация реальных доходов населения.

Остальные крупнейшие сегменты страхового рынка также продемонстрируют положительную динамику премий. По нашим прогнозам, темпы прироста взносов по страхованию от несчастных случаев и болезней составят 12–15 %, что будет обусловлено увеличением объемов кредитования физических лиц. За счет инфляции стоимости услуг лечебных учреждений, сегмент ДМС покажет прирост на 9–12 %. На динамику премий по страхованию прочего имущества юридических лиц будет оказывать положительное влияние снижение ставок по кредитам и сдерживающее — невысокие темпы прироста ВВП. Темпы прироста взносов за 2017 году будут невысокими — всего 5–7 %. Коробочные продукты и популяризация программ страхования жилья среди населения будут драйверами страхования имущества граждан: прогнозируемый рост объема премий составит 8–11 %.

Рис. 1. Прогноз динамики страхового рынка без учета страхования жизни

Рис. 2. Прогноз динамики страхового рынка

Таблица 1

Прогноз динамики страхового рынка иотдельных его сегментов

|

Вид страхования |

Темпы прироста взносов, 2015/2014,% |

Оценка темпов прироста взносов, 2016/2015,% |

Прогноз темпов прироста взносов, 2017/2016,% |

Что влияет на прогноз |

|

Страхование жизни |

19 |

60 |

28–33 |

Высокие темпы прироста взносов за счет интенсивных продаж инвестиционного страхования на фоне снижения ставок по депозитам и активного участия банков в продвижении продуктов ИСЖ; замедление темпов прироста взносов в результате исчерпания эффекта низкой базы. |

|

Страхование от несчастных случаев и болезней |

–15 |

34 |

12–15 |

Положительные темпы прироста взносов за счет оживления в сегменте кредитования физических лиц |

|

Добровольное медицинское страхование |

4 |

20 |

9–12 |

Рост за счет инфляции стоимости услуг лечебных учреждений, сдерживающее влияние окажет невысокий рост спроса на программы ДМС со стороны организаций и населения после частичного восстановления рынка в 2016 году |

|

Страхование автокаско |

–14 |

–11 |

10–13 |

Повышение уровня проникновения за счет снижения средней стоимости полиса с франшизой и оживление в сегменте кредитования в результате снижения банковских ставок, негативным фактором будет стагнация реальных доходов населения |

|

ОСАГО |

45 |

5,5 |

4–7 |

Замедление роста взносов в результате полного исчерпания эффекта от повышения тарифов, поддержку сегменту окажут рост доли застрахованных автомобилей после внедрения системы «Единый агент» и запуска продаж электронных полисов. |

|

Страхование прочего имущества ЮЛ |

–11 |

12 |

5–7 |

Позитивное влияние окажет снижение ставок по кредитам, сдерживающее — невысокие темпы прироста ВВП |

|

Страхование имущества граждан |

14 |

11 |

8–11 |

Драйверы сегмента — коробочные продукты и популяризация программ страхования жилья среди населения |

|

Страховой рынок, всего |

4 |

15 |

12–14 |

Источник: RAEX (Эксперт РА)

На рынке банковского страхования в прошлом году произошел перелом. Банки, которые потеряли значительную часть прибыли от продажи страховок, сопутствующих кредитованию, практически полностью компенсировали это за счет продажи альтернативных продуктов. В частности, по инвестиционному страхованию жизни. Причем больше всего от этого выигрывают финансовые группы, в которые входят и страховая компания, и банк. Они зарабатывают не только на продаже своих страховок, но и на реализации продуктов страховщиков, которые не имеют аффилированности с кредитной организацией. Таким образом, в момент стагнации потребкредитования банки умудрились захватить смежный рынок.

По данным исследования рейтингового агентства RAEX («Эксперт РА»), объем рынка банкострахования за 2015 год сократился на 0,5 % и составил 213 млрд рублей. Под банкострахованием агентство понимает реализацию страховых продуктов через банковский канал продаж, а также страхование рисков самих банков. Наибольшую долю в банкостраховании традиционно занимало страхование заемщиков и залогового имущества. Без этой формальности кредит в банке можно было или вовсе не получить, или получить под колоссальный процент.

Однако в прошлом году этот источник прибыли заметно сократился. Перелом произошел из-за экстремального повышения ключевой ставки Центрального банка в 2014 году, после которого банки в начале прошлого года затормозили выдачу новых кредитов своим клиентам. В итоге розничное кредитное страхование, признанное ключевым драйвером страхового рынка, генератором роста сборов и прибыли на протяжении прошлых лет, сократилось на 20,5 %. Однако, как уже отмечалось, общий объем сборов рынка банкострахования уменьшился лишь на полпроцента, поскольку банковские продажи некредитных страховок выросли на рекордную величину — 42,5 %.

В некредитном банкостраховании в 2015 году основными направлениями деятельности страховщиков стали инвестиционное страхование жизни, которое прибавило 76 % и составило 49,3 млрд рублей, смешанное страхование жизни составило 16,7 млрд рублей (+11,1 %), а также страхование имущества физических лиц — 7,8 млрд рублей (+55,4 %). Некредитное банкострахование становится значимым сегментом в структуре рынка, заключают аналитики RAEX. Его доля увеличилась с 27,1 % за 2014 год до 38,8 % за 2015 год, а доля розничного страхования, связанного с кредитованием, наоборот, снизилась с 61,1 % за 2014 год до 48,8 % за 2015 год.

Впрочем, и это не потолок. Согласно прогнозам рейтингового агентства, в текущем году рынок банкострахования ждет дальнейший рост на 20 %: прирост придется как на страхование жизни и здоровья заемщиков по кредитным заявкам, так и на некредитное страхование.

— Уже в I квартале этого года было зафиксировано возобновление роста и потребительского, и ипотечного кредитования. Кроме того, в этом году очень динамичное развитие наблюдается в инвестиционном страховании жизни, продукты по которому также активно продвигаются через банковский канал. С учетом этих тенденций прогноз о росте рынка банкострахования на 20 % по итогам 2016 года выглядит вполне реалистично, — комментирует руководитель управления по связям с общественностью СОГАЗа Екатерина Двойникова.

С таким прогнозом согласны и в других компаниях.

— Безусловно, драйвером роста станет некредитное страхование физических лиц, а основным направлением — инвестиционное страхование жизни. При сохранении текущей динамики продаж вполне возможен рост на 20 %, — прогнозирует руководитель департамента по работе с партнерами СК «МАКС» Екатерина Литвинова.

По данным исследования RAEX, в прошлом году бурный рост банкострахования был связан с активностью страховщиков, аффилированных с банками: именно они занимают 66 % этого рынка. В этом сегменте, отмечают в агентстве, произошла концентрация.

— Банки всегда страховали риски по кредитам, это стабильный объем рынка страхования. Кредитный портфель банков растет, увеличивается объем товарных залогов, а вместе с ним и емкость рынка страхования кредитных рисков. Когда банки продают страховки, то они расширяют клиентскую базу и увеличивают объем комиссионных доходов, но при этом банки видят в страховых компаниях конкурентов в привлечении средств клиентов, — указывает главный аналитик Промсвязьбанка Дмитрий Монастыршин.

Для остальных участников страхового рынка кэптивное банкострахование — это большая проблема: не имея своего банка, страховая компания сталкивается с драконовскими комиссиями на уровне важнейшего канала сбыта.

— К сожалению, конкуренция в банковском сегменте очень высока, — говорит Екатерина Литвинова. — В числе тенденций рынка банкострахования мы видим постепенную монополизацию рынка кэптивными компаниями банков и демпинг в наиболее прибыльных сегментах, который выражается в снижении уровня тарифов и росте комиссий.

Другой известный локомотив страхового рынка — автострахование после увеличения тарифов в прошлом году вновь начинает пробуксовывать. По данным НАФИ, моторные виды страхования остаются самым большим по объемам сборов сегментом страхового бизнеса, но комбинированная убыточность ОСАГО стабильно возрастает уже три квартала подряд, поэтому эффект улучшения, достигнутый за счет роста тарифов, можно считать отыгранным.

Литература:

- Гражданский кодекс РФ. Глава 48 «Страхование».

- Федеральный закон 4015–1ФЗ от 27.11.1992г «Об организации страхового дела в Российской Федерации»

- Приказ Росстрахнадзора от 28 июня 1996 г. № 02–02/18 «О методике расчета страховых тарифов по видам страхования, не относящимся к страхованию жизни».

- Александрова Т. Коммерческое страхование: Справочник. М., 2014.

- Андреева Л. Ю. Стратегия развития российского страхового рынка в условиях глобализации / МГУ им. М. В. Ломоносова. Экон. фак. Центр обществ. наук, Рост. гос. ун-т. — Ростов н/Д, 2003. — 342 с.

- Балабанов И. Т., Балабанов А. И. Страхование. Организация. Структура. Практика. — М.: Финансы и статистика. -2014.

- Грищенко Н. Б. Основы страховой деятельности: Учеб. пособие. — М: Финансы и статистика, 2004. — 352 с.

- Бойков А. В. Страхование и актуарные расчеты. — М.: РОХОС, 2004. — 96 с.

- Вещунова Н. Л., Фомина Л. Ф. Бухгалтерский учет в страховых компаниях. — М.: Инфра-М, 2015.

- Гвозденко А. А. Основы страхования: Учебник. — 2-е изд., перераб. и доп. — М.: Финансы и статистика, 2003. — 320 с.

- Грищенко Н. Б. Основы страховой деятельности: Учеб. пособие. — М: Финансы и статистика, 2004. — 352 с.

- Ермасов С. В., Ермасова Н. Б. Страхование: Учеб. пособие для вузов. — М.: ЮНИТИ-ДАНА, 2013. — 462 с.