В статье рассматриваются проблемы стратегического менеджмента в банках, проблемы банковских услуг и мировые тенденции в стратегическом менеджменте. Сравнивается зарубежный и российский опыт в стратегическом менеджменте. Анализируются слабые и сильные стороны российского менеджмента и предлагаются пути решения по совершенствованию управления в банках.

Ключевые слова: стратегический менеджмент, мировой опыт, банковские услуги, стратегические цели, стратегическое управление

The article deals with the problems of strategic management in banks, banking services and global trends in strategic management. We compares international and domestic experience in strategic management. Analyzes the strengths and weaknesses of the Russian management and propose solutions for improving governance in banks.

Key words: strategic management, international experience, Bank services, strategic objectives, strategic management

Актуальность данной статьи заключается в том, что современные условия диктуют

возрастание значения банковского менеджмента. Это обуславливается массовым распространением коммуникационных и информационных технологий. Более того, специфические черты современных финансовых рынков и текущее состояние банковской системы России говорит об актуальности повышения качества российских банков и применения ими инновационных принципов стратегического менеджмента для повышения конкурентоспособности. Стратегическое управление определяется отношениями между собственниками и менеджерами банка, в ходе чего формируются целевые долгосрочные установки. Большая роль фактора конкурентоспособности банка описывается и в многочисленных определениях стратегии. Так, например, в научных источниках выделены следующие определения данной категории:

– совокупность взаимосвязанных действий, направленных на достижение устойчивого конкурентного преимущества;

– путь создания конкурентных преимуществ с помощью отличительных характеристик.

Можно сформулировать определение стратегии банка. Итак, банковская стратегия-

программа действий, которые направлены на установление и формирование длительных конкурентных преимуществ на целевых рынках. Данная программа строится в комплексе качественных, количественных и структурных целей развития, с учетом отдельных ее составляющих (рисунок 1).

Рис. 1. Составляющие банковской стратегии

Таким образом, можно сделать вывод, что стратегический менеджмент в банковском

секторе должен ставить своей целью поиск новых технологий и инструментов, которые отвечают потребностям клиентов на современном этапе, в отходе от традиционных банковских услуг и операций с учетом финансовой, маркетинговой, кадровой и информационной составляющих.

Богатый опыт западных финансовых учреждений, успешно функционирующих на зарубежных рынках, может быть применен к экономическим реальностям РФ и стать важной составной частью стратегического менеджмента российских банков [2]. В ходе анализа российских банковских компаний были выделены следующие проблемы в области стратегического управления:

– концепция развития банка сосредоточена в голове только у ведущего менеджера;

в связи с тем, что сотрудники не знают о данной концепции, она не дополнена системой показателей, влияющих на мотивацию персонала;

– прогноз ресурсной обеспеченности развития отсутствует;

– формируются только краткосрочные планы в рамках текущей рыночной ситуации.

Для того чтобы описать современные тенденции банковского стратегического менеджмента в зарубежной практике, которые могут быть применены к российской действительности, необходимо также выделить имеющиеся проблемы банковских услуг.

Таблица 1

Основные проблемы банковских услуг ипути их решения

|

Наименование проблемы |

Характеристика |

Риски |

Мероприятия |

Перспективы |

|

Недоступность банковских услуг |

Банки открывают отделения в городах-миллионниках. Жители села не имеют возможности внести вклад или запросить кредит. |

Часть потенциальных клиентов не задействованы |

Увеличение числа банков и филиалов во всех регионах страны |

Увеличение прибыли |

|

Неграмотный маркетинг |

Недостаток методических разработок, грамотных специалистов и качественной информационной среды |

Потери, обусловленные недостаточным пониманием рынка банковских услуг |

Использование зарубежного опыта |

Удовлетворение возникающих потребностей |

|

Неразвитость компьютерных технологий |

Замедление операций, очереди в отделениях банков |

Невозможность предоставления некоторых услуг |

Распространять технологии не только в крупных городах |

Появление возможности создания новых услуг |

|

Финансовая неграмотность населения |

Нет доверия к банкам у большой доли населения |

Часть потенциальных клиентов не задействованы |

Реклама и пропаганда |

Привлечение новых клиентов и увеличение прибыли |

Доля нерешенных проблем рынка банковского сектора в России очень высока.

Положение усложняется, в большинстве своем, тем, что зарубежные банки, вышедшие на российский рынок, отличаются такими конкурентными преимуществами, как:

– высокая корпоративная культура;

– поступательное и комплексное повышение квалификации сотрудников;

– высокий уровень значимости банковского менеджмента в развитии отношений с клиентами.

На сегодняшний день стратегической целью зарубежных банков является сокращение числа персонала при увеличении эффективности банка в целом. Это достигается через автоматизацию и, как следствие, оптимизацию бизнес-процессов. Иностранные банки расширяют количество каналов, благодаря которым происходит взаимодействие с клиентами через SMS-банкинг, Call-центры, офисы самообслуживания с интерактивными банковскими «помощниками». При этом часть внутрибанковских операций передается на аутсорсинг. Выгоды от данных процессов очевидны: выраженное сокращение издержек, комфорт за счет дистанционного доступа клиента к банковским услугам и, как следствие, увеличение спроса, широкий географический охват. В настоящее время такая практика постепенно внедряется и на российский рынок.

Для того чтобы данные инновации были успешно внедрены и на территории РФ, требуется усиление внимания к проблемам, обусловленные повышением величины риска, что требует выработки соответствующих принципов банковского надзора с учетом специфических черт электронного банкинга.

Географическое расширение доступности банковских услуг за рубежом и в России влекут за собой удовлетворение всех потребностей клиентов, но в свою очередь, могут усложнить процедуру анализа причин, повлекших за собой расторжение договоров банковского счета. В зарубежной практике данная проблема решается через личный контакт сотрудников банка с клиентами, что позволяет определить мотивы отказа от сотрудничества и внести предложения о замене одного банковского продукта другим, который в более полной мере удовлетворит потребности клиента. Это позволит избежать проблемы завершения отношений в одностороннем порядке. Зарубежные банки преследуют своей целью «переключение» текущих клиентов на новый канал, при этом значимость привлечения новых клиентов несколько снижается. Главный стратегический момент — увеличение дохода с одного клиента, а не повышение числа клиентов.

В настоящее время российским банковским сектором недооценивается важность передачи обслуживания непрофильных внутренних систем на аутсорсинг, что, в свою очередь, позволит:

– оптимизировать бизнес-процессы банка;

– сократить штат специалистов и снизить издержки.

Данная процедура наиболее эффективна для коммерческих банков с разветвленной филиальной сетью при большом количестве небольших отделений. При этом стоит отметить, что если расчетные инвестиции в вышеназванные технологические инновации недостаточно рентабельны, то не желательно приниматься за проект. Достижение высокого технического развития должно происходить сбалансированно, не в ущерб функциональности уже существующих систем. Новые разработанные схема должны быть просты и понятны как для сотрудников банка, так и для клиентов. Ключевой задачей информационной стратегии должна стать ее интуитивность и акцентирование внимания клиентов на преимуществах именно удаленного доступа к выбранным банковским услугам.

Говоря о финансовой стратегии, можно заключить, что на российском рынке в настоящее время имеющиеся банковские услуги практически идентичны. Кредиты, вклады, депозитарий, ипотека — рынок абсолютно однороден. Из-за этого между банками идет непрекращающаяся борьба за клиента через открытие филиалов в каждом районе города.

Если обратиться к зарубежному опыту, то становится очевидным, что спектр их банковских продуктов значительно шире. В странах с развитой кредитной системой банки выполняют огромное множество операций с широчайшей номенклатурой. Так, например, коммерческие банки Англии выполняют более 120 видов операций, банки Японии — 300 видов, банки США — около 170.

Российские банки, на текущий момент развития, еще не достигли высокого уровня в осуществлении банковских операций. На примере залогового кредитования можно рассмотреть зарубежный опыт применительно к перспективам его использования на территории РФ.

Мировой опыт говорит о том, что залог — один из самых надежных способов обеспечения кредитных обязательств. Предмет залога может быть любой. Это то имущество, которое принадлежит залогодержателю на правах собственности: депозит в банке, ценные бумаги, строения, транспортные средства, земельные участки, дома, товары в переработке и обороте, имущественные права. Ведущие западноевропейские страны, а также США в последние 20 лет быстрыми темпами увеличивают объемы операций со ссудами под залог промышленным, торговым фирмам, физическим лицам, а также операций по ипотечному, потребительскому и другим видам кредитования. Стратегическим моментом зарубежных банковских учреждений является расширение спектра кредитных услуг в виде ссуд для оплаты обучения, покупки в рассрочку тех или иных благ. В настоящее время данная практика свойственна и российским банкам.

Нельзя не отметить такую распространенную форму банковского кредита под залог ценных бумаг или имущества за рубежом, как ломбардный кредит по твердой фиксированной сумме. Необходимость в нем возникает вследствие потребности в кредитных ресурсах и нежелания заемщиком продавать находящиеся у них ценные бумаги.

Современные условия в России не располагают нужным экономико-правовым полем для интенсивного развития кредитных операций под залог ценных бумаг, но можно сделать акцент на том, что широкое распространение в РФ получает подписка на акции промышленных компаний и банков. При этом банковские учреждения выступают в качестве брокеров по продаже акций.

Если отдельное лицо не погашает в срок, выданный ему кредит на покупку акций, то банк вправе реализовать заложенные у него акции. В том случае, если вырученных средств окажется недостаточно, то банк может потребовать от бывших акционеров погашения части долго. Можно также заключить, что кредитные операции под залог в Российской Федерации отличаются довольно высокой степенью риска.

В случае непогашения в срок отдельными лицами выданного им кредита на покупку акций банк имеет право реализовать заложенные у него акции, а если вырученных от реализации акций средств будет недостаточно для погашения долга, банк вправе потребовать от бывших акционеров уплаты непогашенной части долга. В целом же сегодня кредитные операции под залог ценных бумаг в России характеризуются высокой степенью риска.

Если говорить о финансовой стратегии зарубежных стран в отношении ипотечного кредитования, то можно отметить, что выстроенная там система гарантирует несомненность юридически значимых действий в отношении недвижимости. Ценность недвижимости как объекта залога определяется ее относительно стабильной и в то же время высокой ценой, которая имеет тенденцию к повышению. В европейских странах и США довольно давно сформировалась отрегулированная законодательная и развитая система ипотеки, предлагающая наличие четких методов регистрации недвижимости в сочетании со строгим юридическим оформлением и закрытием залогового права на недвижимое имущество [4].

Для нашей страны особое значение имеет ипотечное кредитование в жилищной сфере.

Рисунок 2 демонстрирует динамику объема выданных ипотечных кредитов населению с 2012 по 2016 годы. [3]

Рис. 2. Объем выданных ипотечных кредитов населению, млрд. руб.

В связи с увеличением количества выданных ипотечных кредитов возрастает риск возникновения негативных явлений, для избегания которых следует обратиться к опыту зарубежных стран. Если рассмотреть рынок ипотечных кредитов США, то можно отметить, что данную страну отличает высокий уровень эффективности кредитно-залогового механизма и развитость государственной поддержки жилищного строительства.

Регулирование ипотечных отношений в США происходит в четком соответствии с федеральным законодательством, в рамках которого говорится, что кредитор должен предоставить заемщику максимально подробную информацию о кредите, а, в свою очередь, физическое лицо ни в чем не должно быть ограничено в праве на получение кредита [1].

Вышесказанное говорит о том, что стратегические цели менеджмента в сфере развития банковской среды должны строиться в рамках тесного сотрудничество между непосредственно банками и государством, которое должно обеспечить создание эффективной системы обеспечения граждан жильем на основании следующих принципов:

– двусторонняя защита интересов и кредиторов, и заемщиков. Этой цели служат страхования, специальные правительственные программы, процедура обращения взыскания на заложенное имущество и т. д.;

– доступность ипотечных кредитов для рядового гражданина;

– приоритетность в кредитной сфере для организаций, специализирующихся на ипотеке.

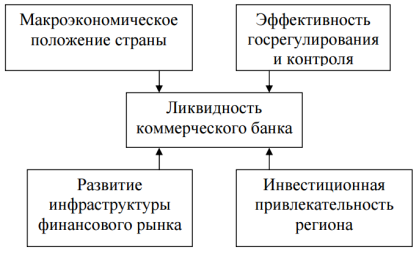

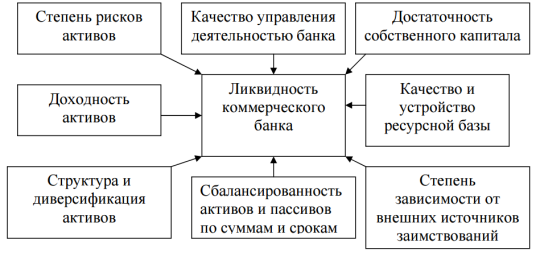

Нельзя не отметить, что стратегический менеджмент должен преследовать свою цель, как достижение максимального уровня ликвидности банка и учитывать макроэкономические (рисунок 3) и микроэкономические (рисунок 4) факторы, влияющие на это:

Рис. 3. Макроэкономические факторы, воздействующие на ликвидность банка

Рис. 4. Микроэкономические факторы, воздействующие на ликвидность банка

Эффективность стратегического управления в реалиях трансформации банковского сектора прямым образом зависит от того, насколько успешно развиваются те или иные аспекты акционерных отношений. Зарубежный опыт показывает, что управление банковскими холдингами должно строиться не только в рамках внутренних управленческих взаимодействий, но и в отношении улучшения деятельности отдельных банковских структур, расширения спектра услуг при тесном взаимодействии с государством как источником законодательного регулирования всей банковской деятельности.

Понимание теоретических и практических аспектов банковской деятельности за рубежом — имеет огромное значения для российского банковского сектора. Иностранные практические разработки могут быть действенным инструментом для стратегического менеджмента банков РФ, фундаментом для формирования и развития конкурентных преимуществ в рамках глобализации экономики и интеграции России в мировое хозяйство.

Литература:

- Ерошенков С. Г. Анализ истории и эволюции ипотеки на примере развитых и развивающихся стран. — М., КНОРУС, 2011. — с. 67–72

- Горелая, Н. В. Организация кредитования в коммерческом банке: учеб. пособие / Н. В. Горелая. — М.: Форум: ИНФРА-М, 2012.

- Объем выданных ипотечных кредитов [Электронный ресурс]. URL: http://parade-deco.ru/obem-vydannyh-ipotechnyh-kreditov Дата обращения: 30.04.2017

- Свешников А. П. Ипотека за рубежом: методы стимулирования и развития//Ипотека и кредит, 2014, № 2. — с. 87

- Сафронов О. М. Подходы к регулированию природохозяйственной деятельности, как основы разработки стратегии региона // Славянский форум. 2013, № 1. — с. 251.