Соотношение выпуска иностранных и отечественных автомобилей в России можно увидеть на рис. 1.

Рис. 1. Структура производства иностранных и российских брендов в России [Источник: АСМ Холдинг]

Производство автомобилей под отечественными брендами имеет тенденцию к сокращению. Причиной этому также явилась интеграция с зарубежными концернами. Например, одного из крупнейших Российских производителей — АВТОВАЗ — уже по праву можно назвать международной: 50 % акций владеет группа Renault, 17,3 % — Nissan и 32,87 % акций владеет Госкорпорация Ростех.

В российской автомобильной промышленности до сих пор применяется советская система деления легковых автомобилей на классы в зависимости от объёма двигателя — Единая отраслевая нормаль ОН 025270–66 от 1966 года (далее «Нормаль»).

Таблица 1

Система классификации легковых автомобилей вСССР

|

Цифра |

Класс |

Рабочий объём двигателя, см³ |

|

1 |

Особо малый |

до 1,2 |

|

2 |

Малый |

1,3–1,8 |

|

3 |

Средний |

1,9–3,5 |

|

4 |

Большой |

От 3,5 |

|

5 |

Высший |

Не регламентировался |

Однако большинство автозаводов оставляют её лишь для внутреннего пользования (поскольку «Нормаль» применяется для определения типа автомобиля при налогообложении).

Например, новые модели АвтоВАЗа более известны под буквенными обозначениями (Lada Kalina, Priora, Granta, Largus и т. д.), а их цифровые обозначения применяются преимущественно во внутризаводской документации.

В последнее время становится все более популярной классификация Европейской экономической комиссии, но не менее распространены системы классификации США и Англии.

Кроме того, организация EuroNCAP применяет для проходящих краш-тесты моделей собственную классификацию деления автомобилей по актуальным для пассивной безопасности параметрам — размерам, массе и типу кузова.

Согласно Европейской классификации рынок пассажирских автомобилей делится на 9 сегментов (см. табл.2.).

Таблица 2

Сегментация рынка автомобилей согласно классификации Европейской экономической комиссии

|

Класс |

Расшифровка |

|

A |

Mini cars («мини-класс») |

|

B |

Small cars («малый-класс») |

|

C |

Medium cars («средний класс», «гольф-класс») |

|

D |

Larger cars («большой класс») |

|

E |

Executive cars («бизнес-класс») |

|

F |

Luxury cars («представительский класс») |

|

S |

Спорткары / купе / кабриолеты; |

|

M |

Multi-purpose cars (минивэны); |

|

J |

Sport utility cars (кроссоверы и внедорожники) |

Источник: Regulation (Eec) No 4064/89 Merger Procedure

За 16 лет произошедших с начала 2000 года структура продаж легковых автомобилей по классам претерпела некоторые изменения. Если в 2000 году автомобили С-класса занимали львиную долю рынка — 68 %, сейчас их доля опустилась до 22 %. Заметно выросли доли автомобилей класса B и J. Если в 2000 году -класс занимал около 3 % рынка, а J — 8,1 %, то к 2016 году доля класса B увеличилась до 36 %, а класса J до 30,5 %. Отечественный автопром пока представлен на рынке только в 4-х классах: А, В, С и J.

Ещё одним видом сегментации рынка является ценовое разделение. Обычно выделяют 5 сегментов: менее $10 тыс.; от $10–20 тыс.; от $20–30 тыс.; от $30–40 тыс.; свыше $40 тыс. В последнее время наблюдается тенденция смещения спроса на автомобили в более дорогие сегменты.

На сегодняшний день развитие российской отрасли производства легковых автомобилей осуществляется в соответствии с утвержденной в 2010 году «Стратегией развития автомобильной промышленности на период до 2020 года», сформулированной и утвержденной Правительством РФ. В соответствии с этим документом, основными задачами российского автопрома являются:

– увеличение доли добавленной стоимости, формируемой отраслью;

– рост доли внутреннего производства на рынке автомобилей;

– увеличение глубины локализации сборочных производств, созданных на территории России иностранными компаниями.

Реализация стратегии принесла свои плоды: в 2012 году в России было произведено почти 2 млн. новых легковых автомобилей (на 63 % больше, чем в 2010 г.), а доля внутреннего производства в видимом потреблении увеличилась до 67 %. Но уже в 2014 году из-за падения потребительского спроса, обусловленного девальвацией рубля и ухудшением экономической ситуации, производство легковых автомобилей сократилось к уровню 2012 года на 12 % и составило 1,74 млн. штук.

По итогам 2015 года российские предприятия по выпуску легковых автомобилей были загружены на 59 %. Для сравнения: на пике производства, достигнутом в 2012 году, уровень использования среднегодовой мощности составлял 80 %.

В силу произошедшего спада производства отрасль в 2015 году балансировала на грани убыточности. При этом положительного уровня рентабельности не позволил достичь даже почти 11 %-ный рост цен производителей (декабрь 2015 года к декабрю 2014 года). В первом полугодии 2015 года убыточность производства легковых автомобилей возросла до 3,6 %, а убыток от продаж составил 16 млрд. руб., и это, несмотря на ускорение роста цен производителей (+17 % в июне 2015 года к июню предыдущего года).

При всем при этом отрасль продолжает демонстрировать положительные темпы роста инвестиций. Так, в 2014 году в основной капитал по виду деятельности «производство легковых автомобилей» было инвестировано около 71 млрд. рублей, что на 26 % выше показателя 2013 года.

Тенденция увеличения направляемых в отрасль инвестиций сохранилась и в 2015 году: в основной капитал отрасли было направлено более 70 млрд. руб. инвестиций. Даже, несмотря на ухудшение производственных и финансовых показателей отрасли, российский рынок легковых автомобилей характеризуется значительным потенциалом роста, обусловленным низким (относительно показателей развитых стран) уровнем автомобилизации населения (менее 300 автомобилей на 1000 жителей) и высоким средним возрастом легкового автомобиля в парке страны (12 лет).

Основным игроком российского рынка остается Волжский автомобильный завод (ВАЗ), с доминирующим на рынке брендом «Lada». Его доля в структуре производства легковых автомобилей составляет около 20 %. Завод входит в альянс AVTOVAZ-RENAULT-NISSAN с совокупной долей на рынке более 30 %. Также в ТОР-3 производителей входят корейский концерн HYUNDAI-КIA и VolksWagen group. Суммарная доля трех ведущих игроков приближается к двум третям суммарного объема российского рынка.

Стратегия развития автомобильной промышленности на период до 2020 года, предусматривает следующие параметры, которые должны быть достигнуты отраслью:

– повышение доли добавленной стоимости в автомобильной промышленности с уровня 2008 г. — 21 % (492,8 млрд. руб.) до 48 % (2200 млрд. руб.) в 2020 году;

– увеличение к 2020 году доли продукции российского производства легковых автомобилей до 80 % в общем объеме потребления на внутреннем рынке в натуральном выражении;

– увеличение доли экспорта легковых автомобилей от общего объема их производства в натуральном выражении к 2020 г. — до 8 %.

Уже в 2013 году, когда уже состоялось присоединение России к ВТО (одним из условий которого является поэтапное снижение пошлин на ввоз новых и подержанных легковых автомобилей), а отечественный рынок автотехники продемонстрировал первые признаки стагнации, Минпромторг РФ внес в Стратегию развития автопрома ряд уточнений и корректировок. Утверждены они были Приказом Минпромторга РФ № 2155 от 27 декабря 2013 года «О внесении изменений в Стратегию развития автомобильной промышленности на период до 2020 года».

Документ предусматривал следующее:

– рост объемов промышленного производства легковых автомобилей в Российской Федерации к 2020 году до 3,136 млн. шт.;

– обеспечение к 2020 году доли продукции российского производства в общем объеме потребления на внутреннем рынке легковых автомобилей -76 % (снижено на 4 %);

– увеличение доли экспорта легковых автомобилей от общего объема производства к 2020 году — до 8 % (сохранено на ранее принятом уровне).

Однако в 2014 году ситуация в экономике вообще и на рынке автомобилей в частности продолжила ухудшаться, что вызвало необходимость внесения новых изменений. Так, Минпромторгом была разработана и представлена на рассмотрение и в Правительство новая программа обновления автотранспортных средств. Программа получила одобрение и вступила в силу с 1 сентября 2014 года. На этот раз минимальный возраст автомобиля не ограничивался. За 2014 год по программе было реализовано 170 тыс. автомобилей. В 2015 году программа утилизации была вновь продлена.

В 2015 году вновь заработала (остановлена в 2013 году) программа льготного кредитования. В соответствии с размещенными на официальном сайте Минпромторга данными, за 2015 год, с начала текущего года по программе льготного автокредитования было реализовано 171 тыс. авто, по программе обновления парка — 262 тыс. авто.

Согласно данным Росстата, по состоянию на 2016 год в Российской Федерации существует 29 предприятий, основным видом деятельности которых является выпуск новых легковых автомобилей. В целом же по отрасли, выпуском автомобилей всех видов заняты 139 предприятия.

Однако, согласно предоставляемым тем же Росстатом, данным о концентрации производства, учитывающим фактический выпуск продукции, реальным производством заняты не более 20 предприятий, имеющих мощности по сборке. Учитывая изменения в структуре выпуска по годам и мнение экспертов, можно сказать, что отрасль в целом ограничивается 17–20 предприятиями. По состоянию на сегодняшний день, выпуском традиционно российских марок заняты лишь два предприятия. Все остальные предприятия отрасли легкового автомобилестроения заняты сборкой моделей иностранных марок.

Таблица 3

Производители легковых автомобилей вРоссии, по маркам

|

Предприятие, расположение |

Производимые марки |

|

Иностранные марки |

|

|

ГК «Автотор», Калининградская обл. |

BMW, Cadillac, Chevrolet, Opel, Kia |

|

«GM-АвтоВАЗ» ЗАО, г. Тольятти, Самарская обл. |

Chevrolet |

|

«АК ДерВейс» ООО, г. Черкесск, Карачаево-Черкесская Республика |

Lifan, Geely, Great Wall |

|

«Автофрамос» ОАО, г. Москва |

Renault |

|

«Форд Мотор Компани» ЗАО, г. Всеволожск, Ленинградская обл. |

Ford |

|

«Соллерс-Набережные Челны» ОАО, Республика Татарстан |

Ford |

|

Соллерс-Елабуга» ООО, Республика Татарстан |

Ssang Yong |

|

«Соллерс-Дальний Восток» ООО, Приморский край |

Ssang Yong, Toyota, Mazda |

|

«Дженерал Моторз Авто» ООО, Санкт-Петербург |

Chevrolet, Opel |

|

«Тойота Мотор Мануфэкчуринг Россия» ООО, Санкт-Петербург |

Toyota |

|

«Хёндэ Моторз Мэнуфэкчуринг Рус» ООО, Санкт-Петербург |

Hyundai, Kia |

|

«Ниссан Мэнуфэкчуринг Рус», ООО, Санкт-Петербург |

Nissan |

|

«Фольксваген Груп Рус» ООО, г. Калуга, Калужская область |

Volkswagen, Skoda |

|

«ПСМА-Рус», г. Калуга, Калужская область |

Peugeot, Citroen, Mitsubishi |

|

«Таганрогский автомобильный завод», Ростовская область |

BYD, Hyundai |

|

«Горьковский автомобильный завод», Нижний Новгород |

Skoda, Volkswagen, Mercedes, Chevrolet |

|

Российские марки |

|

|

ЗАО «АвтоВАЗ», г. Тольятти, Самарская обл. |

Лада |

|

ОАО «Соллерс», Ульяновская обл. |

УАЗ |

Источник: [2]

Переходя к вопросу инвестиционной активности в отрасли, мы должны отметить, что ее рост в последние годы однозначно во многом был обусловлен принятой в 2010 году Стратегией развития автомобильной промышленности на период до 2020 года, предусматривающей рост на внутреннем рынке продукции именно российской сборки. В частности, в соответствии с Постановлением Правительства РФ от 15 апреля 2014 г. N 328 «Об утверждении государственной программы Российской Федерации», «Развитие промышленности и повышение ее конкурентоспособности», в части подпрограммы 1 «Автомобильная промышленность» было предусмотрено прямое бюджетное финансирование в размере 1 060,2 млрд. рублей, в том числе по годам, см.рис.2.

Рис. 2. Предусмотренное бюджетное финансирование, млрд. руб. Источник: [1]

Согласно данным Росстата, в отрасли происходило планомерное сокращение рентабельности. Так, по состоянию на начало 2016 года, в производстве легковых автомобилей она была зафиксирована на отрицательном уровне в -0,18 %.

Рис. 3. Рентабельность (убыточность) производства автомобилей, %

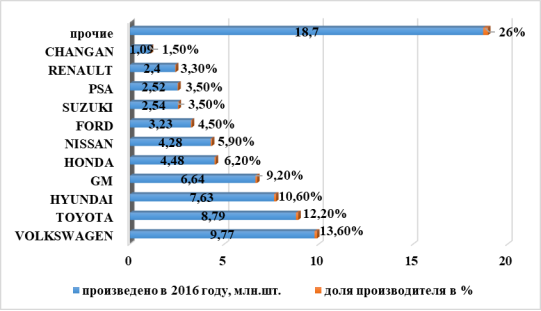

Любопытно, что падение рентабельности не компенсировалось даже произошедшим ростом цен в отрасли. Топ-10 производителей автомобилей на территории России, см. рис. 4.

Рис. 4. Производство новых легковых автомобилей в разрезе компаний [Источник: OICA]

Совокупное производство легковых автомобилей в России снизилось на 13,5 % в течение первых 8м 2016 г., однако отдельным заводам удалось нарастить объемы производства. Вследствие снижения спроса на автомобильном рынке автопроизводители в России были вынуждены сократить объемы выпуска автомобилей. Так, за 8м 2016 г. объем производства легковых автомобилей снизился на 13,5 % по сравнению с аналогичным периодом прошлого года. При этом производство легковых автомобилей отечественных брендов снизилось больше, чем производство автомобилей иностранных брендов (21 % против 11 %).

Рис. 5. Прогноз производства легковых автомобилей в России, 2016–2020 гг. [Источник: анализ PwC]

Несмотря на то что у большинства автопроизводителей продажи снизились по сравнению с прошлым годом, некоторые из них продемонстрировали прирост продаж в отдельные месяцы. Среди лидеров по объему продаж наибольшая положительная динамика наблюдалась у LADA, Hyundaiи Renault, декабрьские продажи которых увеличились на 18, 12 и 17 % соответственно по сравнению с декабрем 2015 г.

В начале 2016 г. были утверждены меры господдержки автомобильной отрасли на 2016 г., их совокупное финансирование составило 137 млрд руб. Данные средства были направлены на стимулирование спроса и поддержку автопроизводителей. Изменение доли рынка л/а по крупнейшим брендам за период 2016 г, представлено в Приложении 22.

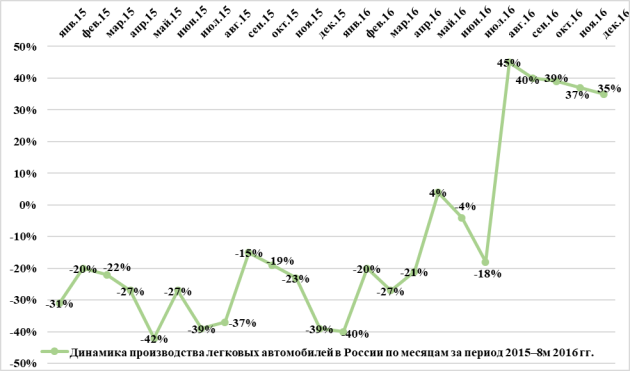

Доля автомобилей иностранных брендов в совокупном объеме производства легковых автомобилей по результатам 2016 г. составила 73 % (за аналогичный период прошлого года данная доля составляла 71 %). Динамика производства легковых автомобилей в России по месяцам за период 2015–2016 гг. в % представлена рисунком 6.

Рис. 6. Динамика производства легковых автомобилей в России по месяцам за период 2015–2016 гг. в % [Источник: АСМ-Холдинг, анализ PwC]

Несмотря на отрицательную динамику совокупного объема производства легковых автомобилей в России, существенный прирост производства наблюдается на заводах Ford во Всеволожске и Набережных Челнах, и также на Ижевском автозаводе, который заявил о планах увеличить объем производства в 2016 г. на треть по сравнению с 2015 г. Во многом положительные объемы производства на данных предприятиях обусловлены высоким спросом на производимые там модели, в частности, на Ford Fiestа и Lada Vesta.

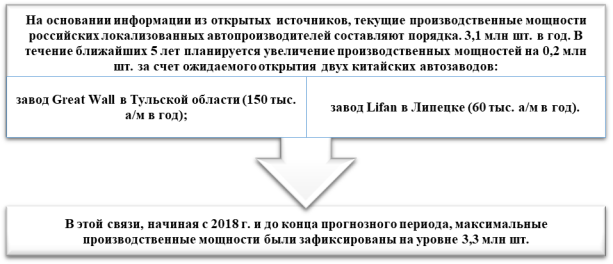

Рис. 7. Производственные мощности российских локализованных автопроизводителей

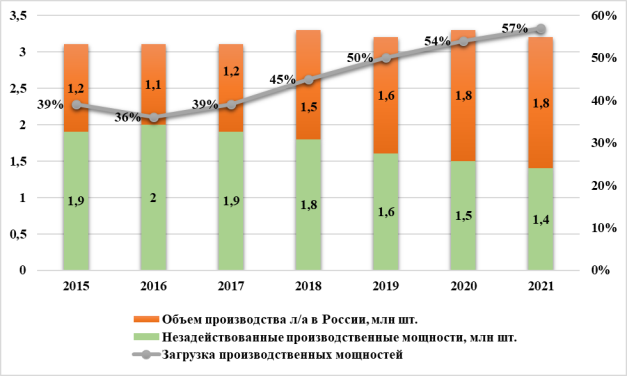

По результатам 2016 г. производство легковых автомобилей в России сократилось на 7,4 % и составило 1,1 млн шт. С учетом того, что текущие производственные мощности российских и иностранных локализованных автопроизводителей составляют порядка 3,1 млн шт. в год, загрузка мощностей по итогам года составила 36 %. В настоящее время несколько иностранных автопроизводителей ведут подготовку к налаживанию производства своих автомобилей на территории России. В частности, в течение ближайших пяти лет планируется увеличение производственных мощностей на 0,2 млн шт. до 3,3 млн шт. за счет ожидаемого открытия трех автозаводов:

– GreatWall в Тульской области (150 тыс. а/м в год);

– Lifan в Липецкой области (60 тыс. а/м в год);

– Mercedes-Benz в Московской области (25 тыс. а/м в год).

В 2017 г., согласно прогнозу, основанному на прогнозах продаж, экспорта и импорта легковых автомобилей в России, производство легковых автомобилей в России увеличится на 7 % и составит 1,2 млн шт. В последующие годы ожидается постепенное восстановление объемов производства, которое к 2021 г. может составить 1,8 млн шт. при отсутствии внешних шоков.

В 2017 году на поддержку отечественного автопрома выделят 62 млрд рублей. По данным статистического ведомства, при этом в декабре 2016 года в годовом выражении выпуск авто вырос на 11,3 %, а по отношению к ноябрю 2016 года показатель упал на 12,9 %.

Производство грузовых автомобилей (включая шасси, но без автосамосвалов) по итогам 2016 года выросло на 6,9 %, до 137 тыс. Производство автобусов увеличилось на 18,6 % и достигло 43,2 тыс.

При этом промышленное производство в России по итогам 2016 года выросло на 1,1 % по сравнению с показателем за 2015 год. В декабре 2016 года в годовом выражении промпроизводство в стране выросло на 3,2 %, а по сравнению с ноябрем 2016 года этот показатель увеличился на 7,4 %.

Рис. 8. Прогноз производства легковых автомобилей в России, 2017–2021 гг. [Источник: анализ PwC]

Существенную поддержку рынку оказали меры государственного стимулирования спроса. Одной из наиболее востребованных является программа льготного автокредитования. По данным Минпромторга, в 2016 г. в рамках программы при плане в 270 тыс. единиц техники по факту было реализовано 324 тыс. легковых автомобилей, что на 20 % превысило план.

Тем не менее на рынке стала складывается ситуация наличия значительных объемов «отложенного спроса», которая, в сочетании с упомянутыми выше факторами необходимости замены парка и имеющихся резервов его роста, создаст предпосылки для восстановления рыночных объемов оживления экономики в 2017 году.

Литература:

- Стратегия развития автомобильной промышленности Российской Федерации на период до 2020 года. Утверждена приказом Минпромторга РФ от 23.04.2010 № 319 [Электронный ресурс] // Министерство промышленности и торговли РФ. — Режим доступа:http://www.minpromtorg.gov.ru/ministry/strategic/sectoral (дата обращения 02.04.2017)

- АВТОСТАТ: Аналитическое агентство [Электронный ресурс]. Режим доступа: http://www.autostat.ru/news/view/20172/. — 04.02.2017.