Раскрывается динамика накопления налоговой задолженности. Обосновываются причины возникновения задолженности по налоговым обязательствам. Рассматривается механизм урегулирования налоговой задолженности. Определяются принципы реализации механизма урегулирования налоговой задолженности.

Ключевые слова: задолженность по налоговым обязательствам, методы и инструменты механизма урегулирования налоговой задолженности, принципы реализации механизма урегулирования налоговой задолженности.

С переходом России на рыночные экономические отношения и формированием налоговой системы повлекло к образованию задолженности по налоговым обязательствам. Потери бюджетной системы становятся невосполнимыми в результате роста задолженности по налогам, так как определенная часть налогоплательщиков, или разоряется, или закрывает производство, другая часть находит как законные, так и незаконные пути минимизации установленных и подлежащих к уплате налогов. Задача государства системно с учетом изменений ситуации в стране и состояния дел на конкретном предприятии помочь своевременно предпринимать необходимые действия по предотвращению возникновения налоговой задолженности.

От налоговой системы в виду сложившейся в России и соответственно в Забайкальском крае экономической ситуации призывает к подъему действенности налоговых отношений между государством и налогоплательщиками для решения проблем своевременного пополнения государственного бюджета, его сбалансированности по доходам и расходам, сокращения дефицита и внешнего долга, обеспечения финансирования федеральных и региональных потребностей. Для этого необходимы благоприятные условия для налоговых отношений, регулируемых нормами Налогового кодекса Российской Федерации.

В совокупности с анализом тенденций экономического развития Забайкальского края в целом позволит сделать вывод, что налоговая задолженность является одним из существенных дестабилизирующих социально – экономических факторов, а также ее значительная сумма, растущая из года в год в абсолютном выражении, продолжает оставаться серьезной проблемой, ограничивающей объем финансовых ресурсов края.

Задолженность с нарастающим итогом по налогам и сборам, а также начисленным пеням и штрафам в бюджеты всех уровней (консолидированный бюджет и внебюджетные фонды) без страховых взносов по Забайкальскому краю по состоянию на 01.01.2010 г. составляет 54 716 млн. руб. Ежегодно по Забайкальскому краю совокупная задолженность по налоговым обязательствам увеличивается [1]. (Таблица 1)

Таблица 1. Рост общей совокупной задолженности по налогам, пени и штрафам по Забайкальскому краю, в млн. руб.

|

Показатели |

На 01.01.2007 |

На 01.01.2008 |

На 01.01.2009 |

На 01.01.2010 |

|

Общая совокупная задолженность по налогам, пени и штрафам, млн. руб. |

44 800 |

46 645 |

50 359 |

54 716 |

|

Прирост налоговой задолженности по отношению к предыдущему периоду, млн. руб. |

* |

1 865 |

3 694 |

4 357 |

|

Прирост налоговой задолженности, % |

* |

4 % |

7.3 % |

8 % |

Источники: статистическая отчетность по форме 4-НМ УФНС России по Забайкальскому краю[1]

Налоговая задолженность в анализируемый четырехлетний период увеличилась на 9 916 млн. руб. (на 18 %). Основные причины роста налоговой задолженности: неспособность работать в условиях рыночной экономики, нежелание платить налоги, несовершенство налоговой системы, нефинансирование государственных заказов, нефинансирование учреждений бюджетной сферы др.

В связи с ростом совокупной задолженности по налоговым обязательствам в бюджеты всех уровней по Забайкальскому краю, от налоговых органов требуют оперативного реагирования на возникновение задолженности и реализации механизма урегулирования задолженности.

В настоящее время в рамках системы урегулирования задолженности по налогам реализуются методы и инструменты, предусмотренные Федеральным законом от 27.07.2006 г. № 137-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования».

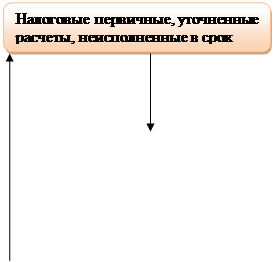

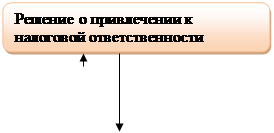

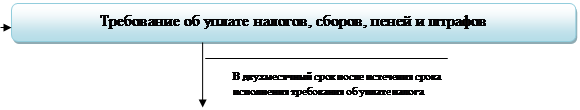

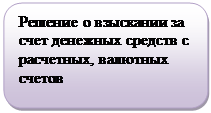

Механизм урегулирования налоговой задолженности в бесспорном порядке в отношении юридических лиц и индивидуальных предпринимателей можно отразить схематически [2].

Рис. 1. Схема организации урегулирования задолженности по налоговым обязательствам путем применения мер бесспорного взыскания в отношении предприятий и индивидуальных предпринимателей

|

|

||

|

|

||||

|

|||||

|

|||

|

|

|||||||||

|

|

||||||||

|

|||||||||

|

|||||||||

|

||

|

||

В результате применения методов и инструментов механизма урегулирования налоговой задолженности в отношении предприятий и индивидуальных предпринимателей обязательно в установленные сроки применения мер взыскания за четыре анализируемых года по Забайкальскому краю взыскано 6 235 млн. руб. В 2009 году в бюджеты всех уровней по Забайкальскому краю путем применения мер бесспорного взыскания поступило свыше 2 407 млн. руб., что на 24 % больше, чем в 2008 году, на 35 % больше, чем в 2006 году и на 40 % больше взысканных сумм налогов по отношению к 2006 г. [3].

Сумма, поступившая в результате применения мер принудительного взыскания налоговыми органами, составляет 6 235 млн. рублей. При этом:

- погашено должниками после получения требований налоговых органов об уплате налогов и сборов, а также начисленных пеней и штрафов 1 338 млн. руб. в 2009 г., 1 132 млн. руб. в 2008 г., 951 млн. руб. в 2007 г. 801 млн. руб. в 2006 г.;

- взыскано со счетов налогоплательщиков в бесспорном порядке путем выставления инкассовых поручений 916 млн. рублей, в 2009 г., 418 млн. руб. в 2008 г., 304 млн. руб. в 2007 г. 229 млн. руб. в 2006 г.;

- погашено после получения постановлений об аресте имущества должниками, принятое налоговым органом с санкции прокурора, 17 млн. руб. в 2009 г., 61 млн. руб. в 2008 г., 8 млн. руб. в 2007 г. 5 млн. руб. в 2006 г.;

- погашено в результате проведения исполнительных действий за счет имущества должника 133 млн. руб. в 2009 г., 225 млн. руб. в 2008 г., 307 млн. руб. в 2007 г. 413 млн. руб. в 2006 г.

Показатели принятых бесспорных мер взыскания налогов за четыре года значительно возрастают. Так в 2006 г. добровольно погашено по предъявленным требованиям на сумму 801 млн. руб., а взыскано направлено инкассовых поручений на счета должников на сумму 229 млн. руб. Но к 2009 г. показатели погашения и применения бесспорных мер взыскания со счетов увеличивается: уплата по предъявленным требованиям до 1 338 млн. руб. и по исполненным инкассовым поручениям с расчетных счетов фирм на сумму 916 млн. руб.

Срок принятия решений о направлении постановлений в Службу судебных приставов для взыскания за счет имущества увеличился до одного года после срока исполнения предъявленного требования в соответствии с внесенными изменениями в ст. 47 Налогового кодекса РФ Федеральным законом 137-ФЗ. За исследуемый период в ходе исполнительных действий Службы судебных приставов на основании направленных постановлений налоговыми органами, поступило в уплату задолженности по налоговым обязательствам в размере 1 078 млн. руб. с регулярным снижением уровня взысканных сумм по отношению к предыдущему периоду.

Хотя методы и инструменты реализации процесса урегулирования задолженности по налоговым обязательствам имеют общее показательное значение для оценки эффективности деятельности налоговых органов в Забайкальском крае, совокупная задолженность систематически увеличивается.

Для достижения снижения задолженности по налогам, пени и штрафам стоит определить принципы действия механизма урегулирования совокупной налоговой задолженности:

1. Принцип прозрачности основан на том, что открытость и доступность в информации о действиях пошаговых применяемых мерах урегулирования налоговой задолженности способствует эффективному исполнению налогоплательщиком своих обязанностей.

2. Принцип нейтральности и независимости. Субъект, как налоговый орган, налоговых отношений должен быть независим от налогоплательщиков, в отношении которых применятся меры взыскания, чтобы на деятельность налоговых органов не могло быть оказано никакого постороннего влияния.

3. Принцип стабильности означает, что законодательство о налогах и сборах и, соответственно, сама система по снижению налоговой задолженности должны оставаться постоянными и неизменными в течение как можно большего периода времени.

4. Принцип эффективности урегулирования налоговой задолженности состоит в том, осуществляемые действия в урегулировании неуплаченных налогов должны быть направлены на увеличение налоговых поступлений и снижению налоговой задолженности. Эффективность системы взыскания налогов и сборов означает минимизацию применяемых методов урегулирования неуплаченных налогов и максимизацию их положительного эффекта.

5. Принцип эластичности система налогов и сборов должна обладать способностью реагировать на изменения социально-экономической ситуации в обществе края и страны и при этом оказывать на нее позитивное влияние. Вследствие этого конкретный налог может быть также оперативно изменен в сторону уменьшения или увеличения налогового бремени в соответствии с объективными нуждами и возможностями государства. Гибкость применяемых мер по урегулированию задолженности в форме зачетов, отсрочек, рассрочек, залога или поручительства связующее звено между государством и налогоплательщиком в налоговых отношениях.

6. Принцип оптимальности заключается в том, что в основу деятельности механизма урегулирования задолженности по налогам входит не только принудительная форма урегулирования долгов, где используются инструменты по снижению задолженности только в рамках установленных сроков взыскания, но и добровольная, предупредительная, обеспечительная, позволяющие оптимально формировать налоговые отношения в направлении по снижению налоговой задолженности.

Принципы реализации механизма урегулирования совокупной налоговой задолженности являются универсальным показателем снижения налоговой задолженности. Характерной чертой принципов реализации механизма урегулирования налоговой задолженности является их системность, означающая следующее: во-первых, каждый принцип выступает частью всей совокупности принципов; во-вторых, каждый принцип системы самостоятелен, но не автономен; в-третьих, нарушение какого-либо одного из принципов затрагивает всю систему принципов в целом.

Специфика принципов построения механизма урегулирования налоговой задолженности сформулирована в результате неравенства субъектов налоговых отношений, поскольку, государство устанавливает принципы посредством односторонне-властного характера. Целостность и действенность предложенных принципов реализации механизма урегулирования задолженности направлено на регулирование налоговых отношений и выступает как определенная совокупность требований общества, предъявляемых к государству.

Существующий в России механизм урегулирования задолженности по налоговым обязательствам на примере показателей Забайкальского края нуждается в дальнейшем совершенствовании, основным направлением которого будут являться принципы реализации механизма урегулирования задолженности для стимулирования налоговых отношений в развитии экономической деятельности страны.

Литература:

1. Отчеты о задолженности по налогам и сборам, пеням и налоговым санкциям по Забайкальскому краю [Электронный ресурс]. – Режим доступа: http://www.r75.nalog.ru/document.php?id=221356&topic=4nm75, свободный

2. Налоговый кодекс Российской Федерации. Часть первая. Принят Государственной Думой 16 июля 1998 года с изменениями, внесенным Федеральным законом от 27.07.2006 г. № 137-ФЗ.

3. Отчеты о результатах работы по взысканию задолженности по налоговым платежам по Забайкальскому краю по форме 4-ОР. Статистическая налоговая отчетность УФНС России по Забайкальскому краю.