В статье рассмотрены различные оценки проведения денежно-кредитной политики РФ на современном этапе развития экономики.

Ключевые слова: денежно-кредитная политика, ключевая ставка, инфляция, норма обязательного резервирования.

Главной целью в осуществлении денежно-кредитной политики Центральным банком в Российской Федерации несколько лет подряд является обеспечение ценовой стабильности в стране, т. е. достижение и поддержание устойчивой низкой инфляции, что в конечном итоге должно приводить к повышению уровня благосостояния граждан, созданию условий для формирования устойчивого экономического роста.

С 2015 года Банк России осуществляет свою политику в рамках режима таргетирования инфляции. В рамках данного режима Банк России определяет количественную цель по инфляции на среднесрочную перспективу (воздействие денежно-кредитной политики на процессы ценообразования происходит с временным лагом), которая публикуется в Основных направлениях единой государственной денежно-кредитной политики (ОНЕГДКП) 3. В таблице 1 приведены целевые ориентиры денежно-кредитной политики в России в период с 2007 по 2017 года.

Таблица 1

Целевые ориентиры денежно-кредитной политики вРоссии в 2007–2017 годах

|

Год |

Целевые ориентиры |

|

2007 |

Снижение инфляции до 6,5–8 %, уровень базовой инфляции 5,5–7 % |

|

2008 |

Снижение инфляции в 2008 г. до 6–7 %, в 2009 — до 5,5–6,5 %, в 2010 г. до 5–6 % |

|

2009 |

Снижение инфляции в 2009 г. до 7,0–8,5 %, в 2010 г. до 5,5–7,0 %, в 2011 г. 5,0–6,8 % |

|

2010 |

Снижение инфляции в 2010 г. до 9–10 %, в 2011 — до 7–8 %, в 2012 — до 5–7 % |

|

2011 |

Снижение инфляции в 2011 г. до 6–7 %, в 2012 — до 5–6 %, в 2013 — до 4,5–5,5 % |

|

2012 |

Снижение инфляции в 2012 г. до 5–6 %, в 2013 — до 4,5–5,5 %, в 2014 — до 4–5 % |

|

2013 |

Снижение инфляции в 2013 г. до 5–6 %, в 2014 и 2015 годах до 4–5 % |

|

2014 |

Снижение инфляции в 2014 г. до 5,0 %, в 2015 до 4,5 %, в 2016 г.до 4,0 % |

|

2015 |

Снижение инфляции в 2015 до 4,5 %, в 2016–2017 гг. — 4 % |

|

2016–2017 |

Снижение инфляции в 2016–2018 гг. до 4 % |

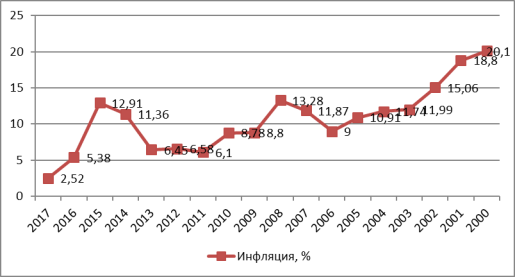

Если посмотреть на фактические значения годовой инфляции в стране (рисунок 1), то можно сказать, что в целом показатели целевой инфляции не достигались. В 2009–2011 годах Центральному Банку удалось выполнить цель денежно-кредитной политики по инфляции, инфляция стабилизировалась на уровне 6,1–8,8 %. В дальнейшем, начиная с 2012 года, цели вновь превышали факт, наиболее важной целью считалось достижение инфляции в 2014 году уровня 4–5 %. В результате, отклонение фактического роста цен от целевого более, чем на 5 % в 2014 году привел к резкому возрастанию инфляционных ожиданий и панике на внутреннем валютном рынке.

Рис. 1. Динамика годовой инфляции в России в 2000–2017 годах

Согласно Основным направлениям государственной денежно-кредитной политики на 2017 год и период 2018 и 2019 годов, Банк России нацелен на обеспечение ценовой и финансовой стабильности как важных условий для устойчивого экономического роста и социального благополучия 1. Целевым показателем денежно-кредитной политики в период 2017 года по 2019 год является инфляция на уровне 4 %.

В условиях совершенствования системы денежно-кредитного регулирования с целью эффективного применения режима таргетирования инфляции Центральный Банк России провел некоторые мероприятия по изменению существующих инструментов и методов денежно-кредитного регулирования:

- Ключевая ставка стала выступать основным индикатором денежно- кредитной политики.

- Ключевая ставка — это минимальная процентная ставка, по которой ЦБ РФ предоставляет кредиты коммерческим банкам на срок в 1 неделю, и одновременно это максимальная ставка, по которой ЦБ РФ готов принимать от банков на депозиты денежные средства. Она играет ключевую роль при установлении процентных ставок по банковским кредитам и оказывает влияние на уровень инфляции и стоимость фондирования банков. Ключевая ставка была введена 13 сентября 2013 года и составляла 5,5 %.

- Ставка рефинансирования перестала играть основную роль при предоставлении ликвидности банковскому сектору.

В настоящее время используется как справочная, поскольку к ней привязаны многие законодательные акты, а также с ее помощью проводятся расчеты штрафов и пеней. 14 сентября 2012 года последний раз было установлено значение ставки рефинансирования в размере 8,25 % (с 1 января 2016 года ее значение было приравнено к значению ключевой ставки ЦБ РФ).

- Сформирован коридор процентных ставок по операциям банка России и оптимизируется система инструментов денежно-кредитного регулирования.

При принятии Банком России решения об изменении уровня ключевой ставки границы коридора будут автоматически сдвигаться на величину её изменения. Банк России определил ширину процентного коридора в 2 процентных пункта.

Центральный банк РФ выделил следующие основные направления по созданию условий для эффективного применения режима таргетирования инфляции:

1) более активное перераспределение средств на межбанковском рынке;

2) повышение эффективности управления кредитными организациями, ликвидностью;

3) частичное высвобождение рыночного обеспечения, полученного Банком России по основным операциям предоставления ликвидности.

Также важно отметить, что одним из необходимых условий достижения поставленных целей по инфляции в стране путем управления процентными ставками является плавающий валютный курс. Банк России с 10 ноября 2014 года упразднил действовавший механизм курсовой политики, отменив интервал допустимых значений стоимости бивалютной корзины (операционный интервал) и регулярные интервенции на границах указанного интервала и за его пределами. При этом новый подход Банка России к проведению операций на внутреннем рынке не предполагает полного отказа от валютных интервенций, их проведение возможно в случае возникновения угроз для финансовой стабильности. В то же время в рамках нового режима валютного курса операции на внутреннем валютном рынке будут осуществляться преимущественно на возвратной основе.

Основанием для изменения ключевой ставки является прогнозируемое устойчивое и продолжительное отклонение инфляции от цели в среднесрочной перспективе. В 2014 году Центральный банк увеличивал ключевую ставку в шесть раз от изначального уровня 5,5 %. С 16 декабря Совет директоров Банка России принял решение повысить ставку до 17,00 % годовых с целью ограничения существенно возросших девальвационных и инфляционных рисков.

Вслед за принятием данного решения произошли изменения на валютном курсе. Как указано на сайте finmarket.ru «в ходе торгов на «Московской бирже» доллар вырастал до 80,1 рубля, а евро поднимался до 100,74 рублей. Такое низкое падение рубля, связанное с неопределенностью будущих действий ЦБ, получило название «Черный вторник». По официальным данным ЦБ, установленный курс доллара 16 декабря составлял 58,3461 рублей, курс евро — 72,6642 рубля.

В настоящее время значение ключевой ставки составляет 7,25 %, решение о понижении на 0,25 % было принято Центральным банком 18 февраля. Однако значение процентной ставки остается довольно высоким, особенно если сравнить с европейскими странами. В США текущая процентная ставка составляет 1 %. В некоторых странах (Швейцария, Дания и Швеция) введена отрицательная процентная ставка.

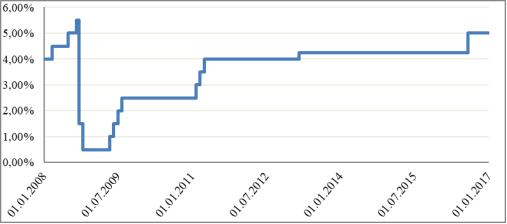

Центральный банк, применяя один из важных инструментов денежно-кредитной политики — норму обязательного резервирования, может повлиять на ликвидность банковского сектора. Увеличение нормы обязательных резервов приводит к увеличению значения денежного мультипликатора, что в свою очередь ведет к росту предложения денег. С марта 2013 года ЦБ установил единый норматив обязательных резервов по всем категориям обязательств. В настоящее время норматив по обязательствам перед юридическими лицами-нерезидентами, физическими лицами и норматив по иным обязательствам в рублях составляет 5 % (рисунок 2).

Рис. 2. Динамика норматива обязательных резервов по обязательствам перед физическими лицами в валюте РФ в период с 2008 по 2016 года

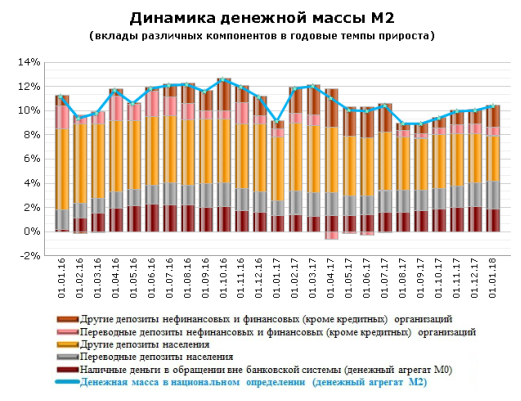

Денежная масса является одним из ключевых показателей, который характеризует денежно-кредитную политику ЦБ, в том числе денежный оборот в стране. Показателями состава и структуры денежной массы являются денежные агрегаты — М0, М1, М2. Это виды денежных средств, отличающиеся друг от друга степенью ликвидности: каждый последующий денежный агрегат включает в себя всё менее ликвидные средства. Денежный агрегат МО включает в себя наличные деньги в обращении вне банковской системы. Денежный агрегат М1 включает в себя М0 и остатки средств в национальной валюте на расчетных, текущих и иных счетах до востребования населения, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами Российской Федерации. Денежный агрегат М2 включает М1, а также остатки средств в национальной валюте на счетах срочных депозитов и иных привлеченных на срок средств населения, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами Российской Федерации. На рисунке 3 представлен график динамики изменения денежной массы (М2) с 2008 по 2018 года.

Большую часть денежной массы составляют депозиты населения (на 01.01.2018 года значение составило 48,64 %), меньшая часть принадлежит наличным деньгам (19,9 %), все остальное депозиты нефинансовых и финансовых организаций (кроме кредитных организаций) — 31,46 %.

Рис. 3. Динамика денежной массы (М2) с 2008 по 2016 года, трлн руб.

Повышение уровня понимания и доверия в стране к проводимой Центральным банком политики будет способствовать повышению эффективности проводимой в стране денежно-кредитной политики, а также будет способствовать формированию стабильных ожиданий относительно процентных ставок межбанковского рынка, уменьшению их волатильности, что является важнейшим элементом трансмиссионного механизма денежно-кредитной политики.

Литература:

- htp:// www.cbr.ru/statistics/

- https://finance.rambler.ru/currencies/dynamics/

- Основные направления единой государственной денежно-кредитной политики на 2017 год и период 2018 и 2019 годов (утв. Банком России) // Вестник Банка России. 2016. — № 108-С.3–33