Домохозяйства выступают одним из основных субъектов экономики, являясь малой по своим масштабам экономической системой, представляющей одновременно собственников имеющихся ресурсов и потребителей товаров и услуг.

К функциям домохозяйства как субъекта рыночной экономики относят:

‒ «потребительскую (выступают конечными потребителями товаров и услуг);

‒ сберегательно-инвестиционную (формирование сбережений и накоплений);

‒ производственную (производство товаров и услуг для домашнего потребления);

‒ хозяйственно-бытовую (бытовое самообслуживание членов семьи, техническое обслуживание потребительских товаров);

‒ воспроизводственную (воспроизводство рабочей силы и человеческих ресурсов)» [1]

Инвестиционная и сберегательная функции тесно взаимосвязаны. Вообще инвестиционная функция реализуется на основе сбережений и накоплений домохозяйства, при этом сбережения могут осуществляться в различных формах — как организованной, так и неорганизованной. Трансформация сбережений населения в инвестиции осуществляется только при организованных формах. Сбережения представляют часть дохода домохозяйства, которая не была потрачена на личное потребление. Считается, что сбережения являются показателем благосостояния общества — чем меньшая часть дохода граждан расходуется на текущее потребление, тем богаче считаются граждане и общество в целом.

Сбережения формируются на различные цели, при этом могут использоваться разные формы их организации.

Выделяют следующие основные виды сбережений:

1) Текущие сбережения. Образуются при постепенном расходовании зарплаты либо иного текущего дохода. За счет регулярных доходов они пополняются, а по мере осуществления расходов уменьшаются. По своему характеру данные сбережения являются краткосрочными, находятся обычно в наличных деньгах и самых ликвидных активах. В странах с развитой экономикой большинство текущих сбережений аккумулируется населением на текущих счетах и банковских картах.

2) Сбережения на покупку дорогостоящих товаров и услуг. Создаются в тех случаях, когда стоимость запланированной покупки — услуги или товара (например, приобретение недвижимости, оплата образования) значительно превышает текущий доход домохозяйства. Накопление предполагает временную отсрочку потребления. Обычно для таких сбережений используются срочные банковские вклады. Но для многих стран в настоящее время характерна тенденция замены этих видов сбережений потребительским кредитом, позволяющим не откладывать покупку товара на будущее, а высвобожденные средства конвертируются в расходы по погашению полученного кредита.

3) Резервные сбережения (на непредвиденный случай) и сбережения на старость. Предполагают использование при наступлении «особого случая», например, потеря работы, неожиданно возникших дополнительных расходов и т. д.. Подобные сбережения обычно наименее ликвидны и могут быть вложены в наиболее долгосрочные финансовые активы. В развитых странах данные сбережения активно привлекаются страховыми компаниями, инвестиционными и пенсионными фондами.

4) Инвестиционные сбережения представляют собой особый вид сбережений. Их главная цель — инвестирование в активы, генерирующие доход. Инвестиционные сбережения бывают как краткосрочными, так и долгосрочными, и направляться в различные виды активов — как в финансовые, так и в материальные.

Реализация инвестиционной функции домохозяйств предполагает оценку показателей эффективности инвестиций. Эффективность инвестиций домохозяйства может оцениваться по двум подходам: узкому и широкому. Таким образом, для размещения инвестиций в узком его значении эффективность должна означать прибыльность. Для размещения личных инвестиций в широком смысле под эффективностью следует понимать степень достижения поставленной государством цели по стимулированию сберегательной активности населения.

Оценка эффективности размещения личных сбережений в узком смысле может быть осуществлена с помощью показателей доходности, тех инструментов, в которые указанные сбережения вложены. Основные инструменты и показатели их оценки представлены в таблице.

Оценка эффективности размещения личных сбережений в широком смысле — со стороны государства — осуществляется посредством расчета различных макроэкономических показателей, в том числе с использованием показателей в рамках системы национальных счетов.

Таблица 1

Показатели эффективности размещения личных сбережений для различных активов [2]

|

Вид актива |

Показатель эффективности |

|

Наличные сбережения в иностранной валюте |

Реальная доходность сбережений в иностранной валюте, % |

|

Банковские вклады в национальной валюте |

Процентные ставки по вкладам в национальной валюте |

|

Банковские вклады в иностранной валюте |

Процентные ставки по вкладам в иностранной валюте |

|

Вложения в ПИФы |

Реальная доходность вложений в ПИФы, % |

|

Сбережения на обезличенных металлических счетах |

Реальная доходность по вложениям в обезличенные металлические счета, % |

|

Сбережения в государственных и корпоративных ценных бумагах |

Процентные ставки по государственным ценным бумагам |

|

Сбережения в виде вложений в недвижимость |

Реальная доходность вложений в недвижимость, % |

Процесс вовлечения сбережений домохозяйств в инвестиционную деятельность напрямую связан с уровнем развития финансового рынка в целом и его сегментов в частности. Решение об инвестировании средств домохозяйствами основывается не только на оценке доходности вложений, но также велико влияние защищенности средств в случае негативных изменений в экономике.

Таблица 2

Соответствие активов виду финансового рынка [2]

|

Вид рынка |

Активы |

|

Кредитный |

Деньги Расчетные документы, обращающиеся на денежном рынке |

|

Фондовый |

Ценные бумаги, обращающиеся на этом рынке |

|

Валютный |

Иностранная валюта Расчетные валютные документы Отдельные виды ценных бумаг, обслуживающие этот рынок |

|

Страховой |

Страховые услуги, продукты расчетные документы и отдельные виды ценных бумаг, обслуживающие этот рынок |

|

Драгоценных металлов |

Ценные металлы, приобретаемые для целей формирования финансовых резервов и тезаврации, а также обслуживающие этот рынок расчетные документы и ценные бумаги |

Развитие финансового рынка и многообразие его инструментов формирует благоприятную среду для инвестирования сбережений домохозяйствами. В таблице представлены активы для инвестирования в зависимости от вида финансового рынка.

Оценка эффективности размещения личных сбережений в широком смысле — со стороны государства — осуществляется посредством расчета различных макроэкономических показателей, в том числе с использованием показателей в рамках системы национальных счетов.

Индивидуальный инвестиционный счет — счет внутреннего учета, который предназначен для обособленного учета денежных средств, ценных бумаг клиента.

С 2015 г. частные лица могут открывать ИИС и получать дополнительный доход от инвестиций в ценные бумаги — 13 % годовых (в форме налоговых льгот). Данный доход гарантирован государством и является дополнительным к основному доходу, который можно получить на рынке ценных бумаг.

Для получения налоговых льгот через ИИС необходимо обратиться в лицензированную брокерскую компанию для заключения договора на открытие специального брокерского счета.

Гражданам предоставляется два варианта ИИС:

1)положить деньги на личный инвестиционный счет и с государственной гарантией получить 13 % от вложенной суммы за счет возврата налога (НДФЛ). И дополнительно каждый год получать инвестиционный доход от финансовых продуктов;

2)избавить от налогообложения всю свою прибыль, полученную от инвестиций на фондовом рынке через счет ИИС.

Следует учесть, что, налоговые льготы по отношению к ИИС действуют только при условии сохранения средств на счете в течение трех лет.

С июня 2017 года максимальная сумма вложений на ИИС составляет 1 миллион рублей в год, ранее — 400 тысяч рублей в год.

На начало 2017 года открыто более 200 тыс. счетов, величина размещенных на них активов за 2 года работы программы превысила 24 млрд. рублей.

Частные лица могут участвовать в сделках купли-продажи как на рынке ценных бумаг, так и на внебиржевом секторе. Но и в том, и в другом случае для осуществления сделки необходим посредник, профессиональный участник рынка, в лице брокера, дилера или управляющей компании.

В настоящее время существует достаточный перечень доступных домохозяйствам нашей страны способов инвестирования сбережений в отечественную экономику. При этом нельзя утверждать, что данный процесс развивается динамично.

Показатели объёма и состава денежных накоплений характеризуют инвестиционные возможности домохозяйств России.

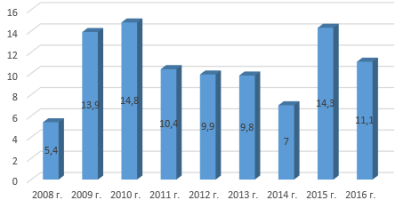

Рис. 1. Доля сбережений в расходах домохозяйств, % [3]

Как показывают данные статистики, доля сбережений в расходах домохозяйств в 2016 году составила около 11 %.

При этом просматривается интересная закономерность. Доля сбережений начинает расти в кризис и снижаться по мере стабилизации экономики.

Структура сбережений в основном представляет собой три части: ценные бумаги, вклады, наличные деньги.

Согласно данным официальной статистики большая часть сбережений размещается на вкладах и находится в банковской системе, составляет в среднем 66 %, доля наличных денег с 2015 по 2016 гг. снижается, но в 2017 году происходит незначительное увеличение до 17,5 %. Часть сбережений, направляемая на приобретение ценных бумаг, начинает увеличиваться за счёт наличных денег, что говорит о положительной динамике процесса.

Тем не менее, большую часть средств продолжат вкладывать в банковские депозиты.

В целом, можно утверждать, что перспективы развития инвестиций домохозяйств коррелируют с ситуацией в стране.

Литература:

- Мамедова А. М. Воспроизводственная функция домашних хозяйств // Молодой ученый. — 2011. — № 5. Т.1. — С. 209–212. — URL https://moluch.ru/archive/28/3232/ (дата обращения: 25.01.2018).

- Ломова Е. А. Особенности сбережений доходов домашних хозяйств как основы финансирования инвестиций в России // Вестник Челябинского государственного университета. — 2012. — № 26(207). — С. 29–30.

- Официальный сайт Федеральной службы государственной статистики [электронный ресурс]. URL: http://www.gks.ru