Наиболее приоритетным направлением работы ФНС России является осуществление своих полномочий по контролю и надзору за соблюдением налогового законодательства. Как и на любой другой государственный орган, на ФНС возложены некоторые задачи, позволяющие выполнять свои функции качественно и эффективно. Осуществление такой задачи ФНС как организация эффективного налогового контроля за налогоплательщиками требует особого внимания.

Законодательство о налогах и сборах предусматривает несколько форм налогового контроля. В данной статье рассмотрен выездной налоговый контроль.

Определение «выездной контроль» в Налоговом кодексе отсутствует, но информация, содержащаяся в статье 89 НК РФ, дает полную характеристику и раскрывает суть данного понятия. Выездной налоговый контроль, как и любой контроль, начинается с планирования и отбора налогоплательщиков для проверки. Исходным документом выступает Приказ ФНС России от 30.05.2007 N ММ-3–06/333@ (ред. от 10.05.2012) «Об утверждении Концепции системы планирования выездных налоговых проверок», где четко сформулированы принципы планирования и структура отбора налогоплательщиков для выездной налоговой проверки. Процедура проверки подробно рассматривается Письме ФНС России от 25.07.2013 N АС-4–2/13622 «О рекомендациях по проведению выездных налоговых проверок»

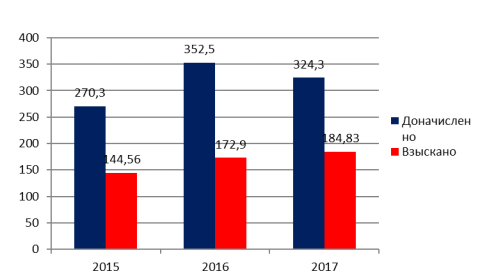

После отбора налогоплательщиков налоговый орган по местонахождению организации выносит решение о проведении выездной налоговой проверки. Собственно так и начинается выездная налоговая проверка. Итогом всех этих действий становится в идеале взыскание ранее не уплаченных сумм налогов и сборов, начисление штрафов и пеней. Но планируемые результаты иногда отличаются от фактически полученных и теперь следует перейти к анализу результатов выездных налоговых проверок. Ниже представлена диаграмма о реальном поступлении денежных средств от доначислений в ходе выездных налоговых проверок.

Рис. 1. Сравнение данных о суммах доначисленных и взысканных по выездным налоговым проверкам за 2015-2017 г. (млрд. руб.)

В 2015 году по результатам выездных налоговых проверок было доначислено 270,3 млрд. р., в 2016 352,5 млрд. р., в 2017 324,3 млрд. р. Но суммы доначислений не всегда равны суммам, реально полученным в бюджет. По результатам выездных проверок реально взыскано в 2015 г. 144,56 млрд. руб., в 2016 г. 172,9 млрд. руб., в 2017 г. 184,83 млрд. руб. Сопоставив данные о доначисленных суммах и реально взысканных можно сделать вывод, что имеется разрыв в 1,5–2 раза: в 2015 году реально в бюджет поступили только 53,48 % от сумм доначислений, в 2016 49,04 %, а в 2017 56,99 %.

После подсчета стоит задуматься, почему в бюджет не поступают суммы недоимки, ведь казалось, что законодательством четко регламентирован порядок взыскания недоимки и доначислений, но система почему-то не работает.

При выявлении налоговым органом недоимки и доначислении сумм налогов по результатам проверки, налогоплательщик не позднее 20 рабочих дней с того момента, когда вступило в силу решение, вынесенное по итогам проверки, обязан заплатить эти суммы в бюджет. Налогоплательщик не заплатил — налоговый орган взыскивает через арбитражный суд. Если денег на счетах налогоплательщика нет, то налоговый орган вправе взыскать недоимку через реализацию имущества налогоплательщика. В большинстве случаев имущество, которым пользуется налогоплательщик, не принадлежит самому налогоплательщику, а взято в аренду: получается, что взыскать не с чего. Это первая причина недополучения сумм в бюджет.

Вторым фактором, снижающим поступления, является неэффективная служба внутреннего контроля в организациях. Об обязанности осуществлять внутренний контроль указывается в 19 статье 402-ФЗ «О бухгалтерском учете», но о том, как и какие конкретно проводить мероприятия контроля, в законе не сказано. Возможно, законодательно прописанные, конкретные мероприятия контроля за ведением бухгалтерского, а также налогового учета, позволили бы снизить «внезапные» для организации доначисления, и вовремя и правильно исполнять налоговые обязательства.

Одним из немаловажных факторов служит проверка контрагентов самой организацией. При применении организацией общей системы налогообложения стоит уделить особое внимание проверке контрагентов (т. к. применяется метод начисления). Стоит отметить, что сейчас много способов проверить контрагентов. На сайте ФНС РФ запущен сервис по проверке контрагентов через ИНН/ОРГН, либо наименование юр. лица. Также в открытых ресурсах можно найти много информации, но как показывает практика, даже такие меры не всегда дают положительный результат.

Для того, чтобы повысить результативность выездных проверок и увеличить суммы реальных взысканий, нужно законодательно закрепить не только обязанность осуществлять внутренний контроль, но и формы, методы его проведения, типовые планы осуществления внутреннего контроля. Данная мера поможет налогоплательщику в составлении плана внутреннего контроля для своей организации и построении эффективной системы внутреннего контроля в целом. Необходимо развивать ресурсы для проверки контрагентов организации, создать платформы и приложения для предпринимателей, где можно смотреть отзывы от партнеров организации, где будут рейтинг лучших организаций среди своей отрасли, оценки работы компаний.

Результативность зависит от качества методик, которые используют налоговые инспекторы во время осуществления налоговых проверок. Тщательно должна разрабатываться программа выездной проверки: здесь важна работа отдела предпроверочного анализа для более подробной детализации фактов нарушений налогового законодательства.

Очень важно совершенствовать законодательство, регулирующее проведение выездных проверок. Ввиду отсутствия в настоящее время единой системы подхода к проведению выездных налоговых проверок следует разработать методику проведения выездных налоговых проверок по каждому налогу. Следует разделить процесс выездного контроля на проверку методологии налогового учета и проведение налоговых расследований, выявление фактов нарушений налогового законодательства.

Для того, чтобы усовершенствовать процесс выездного контроля, необходимо подробно изучить этапы выездного контроля и понять, какой этап требует доработки.

Первый этап — ознакомление руководителя организации с решением о проведении выездной налоговой проверки и подписание им решения.

Второй этап содержит истребование документов у налогоплательщика посредством предоставления ему требования, где содержится перечень документов. В срок 10 календарных дней руководитель обязан предоставить истребуемые документы.

Третий этап самый наполненный и сложный: проводится собственно сама проверка. На данном этапе проверяются:

‒ правильность составления документов и наличие в них необходимых реквизитов;

‒ правильность и полнота учета документов;

‒ правильность определения налогоплательщиком объекта налогообложения, налоговой базы и др.;

‒ полнота и правильность исчисления налога, а также своевременность, полнота и правильность уплаты его в соответствующий бюджет;

‒ своевременность и правильность представления отчетности в налоговый орган.

Документы анализируются и сопоставляются в том числе с документами, полученными от сторонних организаций и контрагентов налогоплательщика.

Сличаются записи по первичным документам с записями по бухгалтерскому и налоговому учету. Делается вывод о наличии или отсутствии налогового правонарушения.

В случае выявления фактов налогового правонарушения устанавливается событие и состав правонарушения, формируется доказательственная база, доначисляются налоги, пени.

Четвертый этап содержит в себе кропотливую работу инспектора, но уже в налоговом органе. Инспектор на основе полученных данных делает выводы о фактах совершения/не совершения налоговых правонарушений, тщательно изучает доказательную базу. По необходимости, инспектор может провести встречную проверку у контрагентов организации, привлечь сотрудников других исполнительных органов, может приостановить проверку в связи с различными запросами в разные органы о налогоплательщике.

На этом этапе очень важен профессионализм налогового инспектора и точное соблюдение всех требований законодательства, умение использовать все технические средства и информационные ресурсы для сбора нужной информации и доказательной базы. На сегодняшний день для совершенствования работы налоговых органов, и в том числе выездных отделов, ФНС разрабатывает программное обеспечение, заключает межведомственные соглашения об обмене информацией, применяет различные способы для отслеживания реальных денежных потоков (на примере онлайн-касс), ужесточает меры ответственности за налоговые правонарушения.

Пятый этап — составление справки об окончании проверки и составление акта выездной налоговой проверки, вручение акта руководителю организации. Этот этап может быть последним, но чаще всего возникают несогласия с вынесенным решением, которые рассматриваются для принятия окончательного решения на шестом этапе проверки.

Шестой этап проходит непосредственно в арбитражном суде, где стороны предъявляют свои доказательства и суд выносит решение. Здесь необходимо внести некоторые поправки. Как показывает практика, арбитражные суды разных регионов по схожим делам выносят разные решения, это создает неопределенность для ведения учета бухгалтерами, т. к. в некоторых ситуациях при внесении фактов хозяйственной жизни в учетные регистры возникают спорные вопросы, для решения которых необходимо использовать альтернативные источники информации, например как раз арбитражную практику. Следует принять нормативные акты, где будут прописаны четкие инструкции для учета нетипичных фактов хозяйственной деятельности. Для совершенствования процесса выездных проверок поможет ускорение взаимодействия между исполнительными органами, а именно сокращение сроков обработки запросов при межведомственном взаимодействии, что поможет сократить время проверки и соответственно провести больше проверок, повысить итоговые результаты работы.

Подводя итоги, можно сделать вывод о том, что налоговые органы совершенствуют свои методики посредством внедрения новых технологий, разрабатывают информационные системы, базы данных, различные программы для обмена с другими органами исполнительной власти. Возможно, что через несколько лет контакт с налогоплательщиками будет сведен к минимуму, что сейчас и происходит небольшими шагами. Автоматизация многих действий исключает человеческий фактор, делает систему прозрачной и полностью подконтрольной, что дает отличный результат.

Литература:

- «Налоговый кодекс Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ (ред. от 19.02.2018) Статья 89. Выездная налоговая проверка

- Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 31.12.2017) «О бухгалтерском учете»

- Письмо ФНС России от 25.07.2013 N АС-4–2/13622 «О рекомендациях по проведению выездных налоговых проверок»

- Приказ ФНС России от 30.05.2007 N ММ-3–06/333@ (ред. от 10.05.2012) «Об утверждении Концепции системы планирования выездных налоговых проверок»

- Электронный ресурс «Процедура проведения выездных налоговых проверок» [https://www.nalog.ru/rn22/taxation/reference_work/reglament_vnp/] Дата обращения: 04.04.2018

- Электронный ресурс «Об основных результатах работы ФНС за 2017 год» [http://m.government.ru/news/31616/] Дата обращения: 04.04.2018