В статье рассмотрены методики расчета формирования резерва по сомнительным долгам в российском законодательстве и в соответствии с правилами МСФО. Раскрыто понятие сомнительной задолженности.

Ключевые слова: резерв по сомнительным долгам, сомнительная задолженность, Международные стандарты финансовой отчётности (МСФО).

Резерв по сомнительным долгам создается исходя из требования осмотрительности и экономический смысл его начисления состоит в отражении суммы потенциального убытка, который может появиться у Предприятия в случае не поступления оплаты в счет погашения сомнительной задолженности.

Сомнительной считается дебиторская задолженность организации, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями [4, с.7].

В российском учете формированию резервов ведется в соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (ПБУ 9/99), утвержденным приказом Минфина России от 29 июля 1998г. № 34н и Положения по бухгалтерскому учету «Расходы организации ПБУ 10/99 утвержденным приказом Минфина России от 06 мая 1999г. № 33н.

В МСФО для ведения учета дебиторской и кредиторской задолженности необходимо руководствоваться следующими стандартами:

МСФО (IAS) 32 «Финансовые инструменты: представление»; МСФО (IAS) 39 «Финансовые инструменты: признание и оценка»; МСФО (IAS) 37 «Оценочные обязательства, условные обязательства и условные активы»,

МСФО (IFRS) 9 «Финансовые инструменты», вступило в силу с 01.01.2018г.

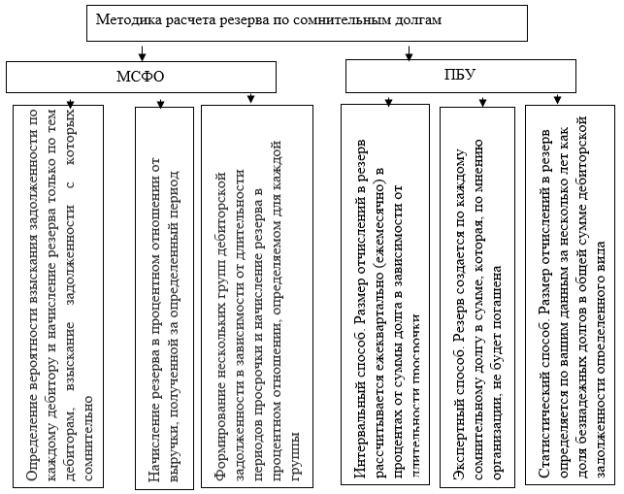

Основной проблемой формирования резерва по сомнительным долгам в бухгалтерском учете в настоящее время является выбор методики расчета, который организация должна разработать самостоятельно и закрепить в учетной политике для целей бухгалтерского и налогового учета, рисунок 1.

Экспертный способ. Резервы создаются по сомнительной дебиторской задолженности в отношении задолженности, возникшей по любым основаниям, в том числе по договорам беспроцентного займа, ссудам, уплаченным авансам, хозяйственным штрафам, исполненным обязательствам по договорам поручительства, по обязательствам в отношении процентов по займам и прочее.

Рис. 1. Методика формирования резерва

Реестр сомнительных долгов по состоянию на последний день отчетного периода формируется на основе данных регистров бухгалтерского учета, условий договоров и экспертной оценки вероятности непогашения задолженности ответственного структурного подразделения организации. Для формирования экспертной оценки могут быть привлечены специалисты юридической службы и сбытового блока.

Расчет суммы резерва по сомнительной задолженности, не погашенной в срок, производится по следующей формуле:

Р = С * Кэксп,

где Р — сумма резерва по сомнительному долгу;

С — сумма сомнительной задолженности;

Кэксп — коэффициент экспертной оценки.

При определении Кэксп юридических лиц проводится оценка финансового состояния (платежеспособности) должника анализируя, как минимум,

коэффициент автономии (финансовой независимости) — Кфн,

коэффициент обеспеченности собственными оборотными средствами — Косос, коэффициент текущей ликвидности — Ктл

коэффициент абсолютной ликвидности –Кабс.

По результатам оценки выставляются баллы в соответствии с нижеприведенной таблицей, которые затем суммируются.

Таблица 1

|

Оценка финансового состояния |

Оценка договорных отношений |

Оценка прочей информации |

|||||

|

Показатель |

Баллы |

N п/п |

Количество дней просрочки |

Баллы |

N п/п |

Наличие утвержденного акционерами (участниками) решения о повышении чистых активов путем перечисления денежных средств |

Баллы |

|

Хорошее |

75 |

5 |

Менее 45 |

25 |

9 |

Имеется |

1–80 <2> |

|

Удовлетворительное |

55 |

6 |

От 45 до 90 |

15 |

10 |

Не имеется |

0 |

|

Неудовлетворительное |

25 |

7 |

От 90 до 181 |

10 |

|||

|

Критическое |

0 |

8 |

Более 181 |

0 |

|||

Оценка финансового состояния

‒ хорошее: Кфн>= 0,8; Косос>= 0,4; Ктл>= 1,2; Кабс>= 0,5;

‒ удовлетворительное: 0,3 <Кфн<0,8; 0,2 <= Косос< 0,4; 0,7<= Ктл< 1,2; 0,2 <= Кабс< 0,5;

‒ неудовлетворительное: 0 <Кфн< 0,3; 0 <= Косос< 0,2; 0,3<= Ктл< 0,7; 0<Кабс< 0,2;

‒ критическое: Кфн< 0; Косос< 0; Ктл< 0,3; Кабс< 0.

Таблица 2

Результаты коэффициента экспертной оценки

|

N п/п |

Значение вбаллах |

Уровень надежности должника |

Группа должника |

Кэксп |

|

|

Для юр. лиц |

Для физ.лиц |

||||

|

1 |

Более 75 баллов |

25 |

Надежный (низкая вероятность риска непогашения долга) |

1 |

0 |

|

2 |

75 и менее |

15 |

Обычный (средняя вероятность риска непогашения долга) |

2 |

0,5 |

|

3 |

50 и менее |

10 |

Ненадежный (высокая вероятность риска непогашения долга) |

3 |

0,8 |

|

4 |

25 и менее |

0 |

Критический (вероятность риска непогашения долга очень высокая) |

4 |

1 |

Рассмотрим пример создания резерва по сомнительным долгам по МСФО.

Таблица 3

Определение процента резервирования исоздание резерва по сомнительным долгам

|

Отчетная дата |

Непросроченная |

Просроченная |

||||

|

до3 мес. |

3–6 мес. |

6–9 ес. |

9–12 мес. |

>12 мес. |

||

|

31.12.2015 |

500000 |

|||||

|

31.03.2016 |

100000 |

|||||

|

30.06.2016 |

50000 |

|||||

|

30.09.2016 |

40000 |

|||||

|

31.12.2016 |

20000 |

|||||

|

30.09.2017 |

10000 |

|||||

|

Процент резервирования |

2 % |

10 % |

20 % |

25 % |

50 % |

100 % |

|

Дебиторская задолж-ть на 31.12.2017 |

600 000 |

150 000 |

100 000 |

30 000 |

10 000 |

15 000 |

|

Общая сумма дебиторской задолженности |

905000 |

|||||

|

Резерв |

12000 |

15000 |

20000 |

7500 |

5000 |

15000 |

|

Общая сумма резерва |

74500 |

|||||

|

Чистая дебиторская задолженность |

830500 |

|||||

Предположим, что: размер непросроченной дебиторской задолженности по состоянию на 31.12.2015 года составил 500 000 руб. Проанализировав ее погашение по годам, мы видим, что на 31.12.2017г. вероятность попадания непросроченной дебиторской задолженности в категорию просроченной свыше 1 года составляет 2 %. Процент рассчитывается для каждой категории и составляет размер резервирования под обесценение. Так, по состоянию на 31 декабря 2017 года общий размер дебиторской задолженности составляет 905 000 руб. Разбив ее на категории и применив процент резервирования, определяем резерв по сомнительным долгам в размере 74 500 руб. Балансовая стоимость дебиторской задолженности должна быть уменьшена на резерв под обесценение.

Между МСФО и РСБУ существуют различия в подходе к созданию резерва по сомнительной дебиторской задолженности. Российские стандарты бухгалтерского учета и отчетности предусматривают создание резервов только в отношении конкретной задолженности. [5, с.8] МСФО допускают возможность создания общего резерва на всю дебиторскую задолженность, например, как процент от нетто — реализации. На практике, при составлении отчётности российскими предприятиями по МСФО, резерв по сомнительным долгам составляет очень значительный процент и существенно уменьшает показатели прибыли.

Литература:

- Приказ Минфина РФ от 29.07.1998 N34н (ред. от 29.01.2018) «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации».

- Приказ Минфина России от 06.05.1999 N 33н (ред. от 06.04.2015) «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99"

- Резервы по сомнительным долгам, Т. Живаева, http://www.buhgalteria.ru

- Резерв по сомнительным долгам перед отчетностью, Л. Потёмкина http://www.audit-it.ru

- Международный стандарт финансовой отчетности (IAS) 39 «Финансовые инструменты/ МинФин РФ. Официальный сайт. Документы МСФО [Электронный ресурс].2011.Режимдоступа:http://www.minfin.ru/common/imguploaded/library/no_date/2012/IAS_39.pdf.