Потребительский кредит является одной из форм кредита, который предоставляется населению для удовлетворения потребительских нужд. Потребительский кредит играет важную роль, выполняя ряд функций, к которым относят:

1. Стимулирующую, связанную со стимулированием потребительского спроса, увеличением товарооборота. Стимулируя потребительский спрос, потребительское кредитование оказывает поддержку отраслям, которые в основном ориентированы на конечного потребителя (розничная торговля, легкая и перерабатывающая промышленность, автомобилестроение, электронная промышленность и т. д.);

2. Распределительную, которая проявляется в перераспределении денежных средств на возвратной основе между различными отраслями, сферами деятельности и слоями населения;

3. Эмиссионную (создание кредитных средств обращения и замещение наличных денег). [1, с.55]

Рассматривая потребительский кредит, в литературе часто отмечается его вклад в повышение уровня жизни. При помощи потребительского кредита население получает возможность приобрести товары и услуги, которые являются недоступными при текущем уровне доходов.

Потребительское кредитование получило значительное развитие. При этом современное общество активно формирует соответствующий образ жизни — «жизнь в кредит». Наше общество совершенно справедливо называют обществом потребления. Согласно результатом исследования, проведенного агентством «Автостат», срок владения легковым автомобилем у россиян в среднем составляет четыре с половиной года. Причем, новый автомобиль, как правило, выше классом и дороже предыдущего. Часто такие покупки невозможны без кредитных средств. По оценкам экспертов, до текущего кризиса половина новых автомобилей приобреталась в кредит.

В большинстве развитых стран сложилась кредитная модель потребления, при которой расходы населения выше получаемых доходов, т. е. люди тратят больше, чем зарабатывают.

Данная модель потребления характерна для многих стран Европы — Великобритании, Франции, Чехии, а также США, Канады и др. [2]

В России за последние 20 лет также сформировалась кредитная модель потребления. Во многом этому способствовало динамичное развитие рынка потребительского кредитования.

Начиная с середины 2000-х годов кредитование население в нашей стране стало развиваться бурными темпами, практически удваиваясь каждый год. После кризиса 2008–2009 г.г. рост потребительского кредитования несколько замедлился, а по итогам 2015 года объемы задолженности снизились. На начало 2016 г. население задолжало банкам более 10 трлн. руб. На начало 2018 г. совокупная кредитная задолженность населения составила 12,135 трлн. руб. [3] За 2017 год наибольшие темпы роста показало автокредитование и ипотечное кредитование — 29,2 и 24,0 % соответственно против 20,9 % по потребительским кредитам [10].

На начало 2018 года структура задолженности характеризовалась следующими данными: 46 % — потребительские кредиты, 43 % — ипотечные кредиты и 12 % — автокредиты. [10] За счет высоких темпов роста ипотечного кредитования произошли изменения в структуре задолженности. Так, в начале 2016 года доля ипотечных кредитов составляла всего 28 %, автокредитов — 10 % и оставшиеся 62 % — потребительские кредиты.

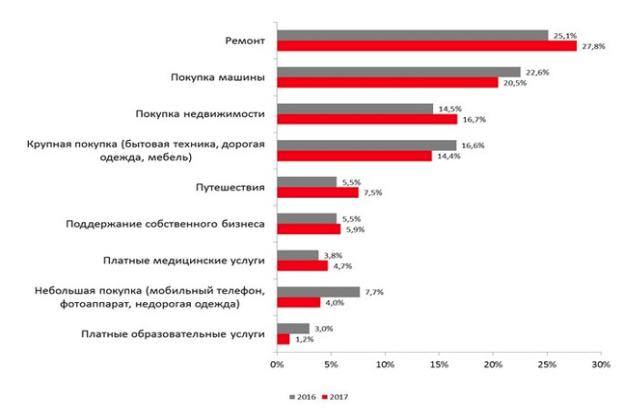

Воспользовавшись результатами исследования, проведенного банком «Хоум Кредит», проанализируем, на какие цели население берет кредиты. (рис.1).

Рис. 1. Цели потребительских кредитов [9]

Чаще всего население берет кредиты на ремонт, приобретение автомобиля, покупку недвижимости и совершение крупных покупок. За последний год, как показывают данные, население стало больше брать кредитов на путешествия, ремонт, покупку недвижимости и оплату медицинских услуг. До этого были незначительны и сократились еще больше кредиты на оплату образовательных услуг. Следует отметить, что за последние годы происходят изменения и в целях, на которые берутся потребительские кредиты. Снижается доля кредитов на небольшие покупки, в частности мобильные телефоны, недорогую аппаратуру.

Таким образом, оценивая роль потребительского кредита, следует признать его вклад в расширение платежеспособного спроса. По итогам 2016 года доля сделок физических лиц с ипотекой на рынке жилья составила более 15 %. [3] В Москве, по экспертным оценкам, во втором квартале 2017 года 39 % вторичных квартир в Москве были куплены с использованием ипотеки. [7]

Однако необходимо обратить внимание на следующие факты. Все больше кредитов берется на погашение прежних. Доля первичных кредитов в ипотечных кредитах составила в июне 2017 году 33 %, т. е. почти 2/3 кредитов брались на рефинансирование. [8] По оценкам экспертов до 90 % новых кредитов (не ипотечных) уже берется на погашение предыдущих. И это уже не влияет на платежеспособный спрос.

Хочется обратить внимание еще на один эффект потребительского кредита и привести мнение доктора экономических наук Медведев П. А. Он размышляет о негативном влиянии потребительского кредита и приходит к выводу о том, что благодаря кредитованию «платежеспособный спрос населения в России уменьшается на сумму полученных им кредитов» [6]. Это происходит в результате того, что заемщик из-за высокой процентной ставки, страховых премий по кредитам, пеней и штрафов сокращает свой платежеспособный спрос в будущем. Таким образом, потребительское кредитование сегодня увеличивает платежеспособный спрос населения на сумму приобретенных кредитов, а в долгосрочной перспективе платежеспособный спрос снижается на эту же величину. Увеличенный платежеспособный спрос населения только лишь форсирует рост производства и создает видимость высокой конъюнктуры на рынке. В итоге потребительский кредит ведет к выходу производства за рамки платежеспособного спроса, к перепроизводству, и, в конечном счете — к финансовому кризису.

От макроэкономической роли потребительского кредита перейдем к микроэкономической роли и попробуем оценить ее.

Потребительский кредит является источником финансовых ресурсов домохозяйств. Учитывая темпы роста и объемы потребительских кредитов, можно сделать вывод о росте значения данного источника для российских домохозяйств.

С 2000 г., по данным Росстата, в балансе денежных доходов и расходов доля изменения задолженности по кредитам росла (показывая отрицательную динамику только в кризисы), достигнув 5,8 % в 2012 г.

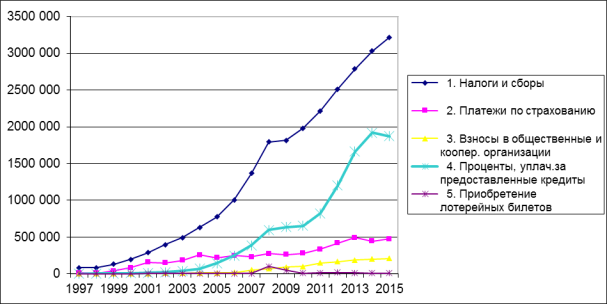

Данные по динамике уплаченных процентов по кредитам, а также других обязательных платежей и взносов приведены на рисунке 2.

Рис. 2. Динамика обязательных платежей и разнообразных взносов населения [4]

Данные, представленные на рисунке, свидетельствуют о значительном увеличении расходов домохозяйств, связанных с погашением кредитов.

По данным опроса Национального агентства финансовых исследований (НАФИ) в 2014 году почти треть заемщиков тратили на погашение кредита половину дохода.

Как свидетельствуют данные опроса, проведенного НАФИ в ноябре 2017 года, 47 % семей сталкивались с трудностями при выплате кредита. В 2014 году таких было 20 %. [5]

Таким образом, характеризуя роль потребительского кредита на микроуровне можно сделать следующие выводы:

‒ потребительский кредит является одним из значимых источников финансовых ресурсов российских домохозяйств;

‒ с увеличением объемов задолженности, растет и кредитная нагрузка домохозяйств. Домохозяйствам приходится снижать потребительские расходы, экономить;

‒ потребительские кредиты часто берутся на дорогостоящие товары (одежда, мебель и т. д.), при этом кредиты на развитие человеческого капитала (кредиты на образование, медицинские услуги), очень незначительны и составляют всего около 5 %.

В заключении хочется отметить, что вопрос о роли потребительского кредита для экономики, общества и домохозяйств не является простым и требует дальнейшего исследования и осмысления.

Литература:

- Даниленко С. А., Комиссарова М. В. Банковское потребительское кредитование: учебно-практическое пособие / С. А. Даниленко, Комиссарова М. В. — М.: Юстицинформ, 2011. 384 с.

- Доклад к XXIV съезду АРБ «Банки и общество: роль кредитных организаций в социально- экономическом развитии России» http://arb.ru/arb/management/congresses/4374425/?sphrase_id=107994

- Сведения о рынке жилищного (ипотечного жилищного) кредитования в России. № 4. Банк России. Официальный сайт: http://www.cbr.ru

- Государственный комитет по статистке. Официальный сайт. http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/population/level/#

- Национальное агентство финансовых исследований. Официальный сайт. https://www.nafi.ru/analytics/polovina-rossiyan-reshayut-slozhnosti-pri-vyplate-kreditov-s-pomoshchyu-druzey-i-rodstvennikov/

- Медведев П. А. Макроэкономический эффект потребительского кредитования // Деньги и кредит. 2015. № 1. С. 14–15.

- Доля ипотечных сделок с жильем в Москве побила исторический максимум

- https://realty.rbc.ru/news/5954ab779a7947bcf5da94b2

- Итоги развития рынков жилья, жилищного строительства и ипотеки. 2017. 1 квартал. http://rusipoteka.ru/files/analytics/ahml/2017/monthly-r/1p-2017.pdf

- Обзор рынка кредитования в 2017 году. https://realnoevremya.ru/articles/72043-obzor-rynka-kreditovaniya-v-2017-godu

- Рынок кредитования физических лиц 2017. http://fingramota.zapravazaemschikov.ru/info/rynok-kreditovaniya-fizicheskih-lic-v-2017-godu.pdf