В статье исследованы ключевые задачи налогового обложения лиц малого предпринимательства в нынешних условиях. Рассмотрены преимущества использования особенных режимов налогового обложения и определены их главные недостатки. Сделаны заключения относительно ориентиров усовершенствования налогового обложения субъектов малого предпринимательства.

Ключевые слова: малое предпринимательство, налоговое обложение, налоговые санкции, упрощенная система налогового обложения.

In the article the basic problems of taxation of small businesses were considered. There were characterized the benefits of the application of special tax regimes and identified their main weaknesses. The conclusion about the need of improvement of the taxation for small businesses was made.

Keywords: small business, taxation, tax penalties, a simplified system of taxation.

В нынешних общественно-экономических и политических обстоятельствах перед государством стоят вопросы, которые связаны с обеспечением наивысочайшего уровня благополучия населения, повышением конкурентоспособности экономики, сохранением лидерских позиций государства на всемирном рынке. Малое предпринимательство в нашей стране выступает одним из главных внутренних источников развития экономики государства, потому что считается системой хозяйствования, базирующейся на осуществлении инновационных факторов производства, исполнению новейших возможностей на рынке производственной деятельности и реализации методом предложения новых товаров, работ, технологий и услуг [2, с.33].

Одной из самых актуальных проблем реформирования налоговой сферы в РФ остается совершенствование налогообложения субъектов малого предпринимательства. Нерешенность этой проблемы является источником эскалации общественного напряжения, негативных ожиданий субъектов малого предпринимательства, которые приводят к прекращению деятельности отдельных из них или перевод ее «в тень». Вместе с тем, рассматривая пути преодоления указанной проблемы, следует учитывать, что целью пересмотра существующей упрощенной системы налогообложения, учета и отчетности должна быть оптимизация льготного налогового режима для указанной категории субъектов рынка на основе научно обоснованных подходов, с учетом реалий отечественного хозяйствования, а также лучшего зарубежного опыта налогового регулирования предпринимательства.

Таблица 1

Критерии отнесения организаций к субъектам малого предпринимательства вРФ

|

№ |

Критерий |

Предельное значение |

|

|

микропредприятие |

малое предприятие |

||

|

1 |

суммарная доля участия в уставном капитале ООО РФ, субъектов РФ, муниципальных образований, общественных, религиозных организаций, фондов, % |

25 |

|

|

2 |

суммарная доля участия в уставном капитале ООО других организаций (не являющихся субъектами малого и среднего предпринимательства, а также иностранных организаций), % |

49 |

|

|

3 |

Среднесписочная численность работников за предшествующий календарный год, чел. |

15 |

100 |

|

4 |

Доход от предпринимательской деятельности (сумма выручки и внереализационных доходов) без учета НДС за предшествующий календарный год, в млн руб. |

120 |

800 |

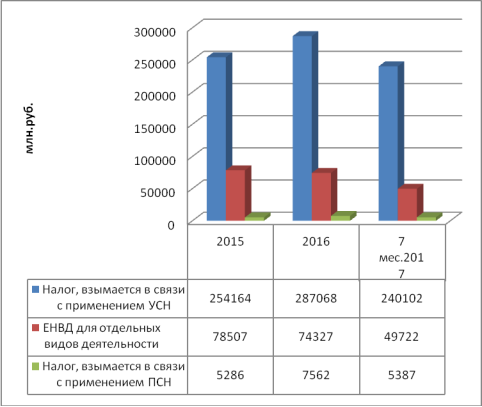

Рис. 1. Динамика поступлений по основным СНР в бюджетную систему РФ за 2015 – 7 месяцев 2017 года

К системам налогообложения, которые наиболее характерны для субъектов малого предпринимательства можно отнести общую систему налогообложения (далее ОСНО), упрощенную систему (далее УСН) и система в виде единого налога на вмененный доход (далее ЕНВД) [3, с.42].

Работать по ОСНО наиболее выгодно не малым предприятиям, а компаниям среднего и крупного бизнеса, которые работают с покупателями, которые также являются плательщиками ОСНО и уплачивающими НДС.

В этом случае, они имеют возможность уменьшить налог на добавленную стоимость, подлежащий уплате в бюджет на сумму налога по приобретенным товарам, работам, услугам и сохранить список лояльных клиентов. ОСНО, как правило, дает наибольшую налоговую нагрузку на бизнес и в связи с этим субъекты малого предпринимательства могут рассмотреть в качестве альтернативного варианта специальные налоговые режимы Упрощенная система налогообложения — наиболее выгодный режим для субъектов малого предпринимательства, не случайно она и самая распространенная. Преимущество данной системы налогообложения заключается в том, что организация платит единый налог, который заменяет уплату налога на прибыль организаций, налог на добавленную стоимость, налог на имущество организаций за исключением налога, уплачиваемого с кадастровой стоимости недвижимого имущества.

Применение упрощенной системы налогообложения, вне зависимости от выбранного объекта налогообложения, оптимально для малого бизнеса, если покупатели и заказчики организации также не являются плательщиками налога на добавленную стоимость. Наиболее положительным аспектом этого специального налогового режима является наиболее низкая, по сравнению с общим режимом налогообложения, налоговой нагрузка. В частности, производится уплата только единого налога, что снижает и временные затраты на подготовку налоговой отчетности. Единый налог заменяет уплату основных налогов, который уплачиваются плательщиками общего режима налогообложения. Такие налоги являются основными и существенными, которые в совокупности уплачиваемых налогов могут занимать значительную долю [1, с.39].

Еще одна система налогообложения, которая будет рассмотрена в данной работе — специальный налоговый режим в виде единого налога на вмененный доход для отдельных видов деятельности. По нашему мнению, одно из самых главных преимуществ рассматриваемой системы налогообложения — фиксированная сумма базовой доходности, которая фактически не зависит от реальных доходов и расходов организации. Также эта система имеет достаточно весомый недостаток, который приводит к тому, что не все заинтересованные компании, не во всех субъектах Российской Федерации имеют возможность ее применять.

В частности, местные власти и муниципальные органы принимают решение о примени этого режима налогообложения в конкретном муниципальном округе или на территории всего субъекта Российской Федерации. В результате исследования можно сделать выводы, что по итогам 2015 г. количество компаний, относящихся к субъектам малого и среднего предпринимательства, должно увеличиться. Это можно рассматривать как положительный аспект, поскольку возрастет количество компаний, которые могут получить доступ к федеральным и региональным льготам по поддержке субъектов малого и среднего предпринимательства. Тем не менее, количество компаний малого и среднего бизнеса на душу населения достаточно низок по сравнению с экономически развитыми странами [4, с.309].

Также необходимо отметить тот аспект, что деятельность малого и среднего бизнеса в крайне низкой доле, связана с инновационными проектами, производством и другими направлениями, которые могли бы положительно повлиять на увеличение ВВП и развитие экономики страны в целом. Для субъектов малого предпринимательства наиболее привлекательными являются специальные режимы налогообложения, так как при применении общего режима налогообложения хозяйствующему субъекту придется предоставлять достаточно большой объем отчетности и уплачивать наибольший объем совокупности уплачиваемых налогов, а это, по нашему мнению, приведет к увеличению затрат на управление бизнесом [1, с.46].

Также необходимо отметить, что после уплаты всех налогов субъект малого предпринимательства может утратить операционную способность, что приведет к снижению оборотов и отсутствию возможности развития бизнеса. Поэтому, в основном, малые предприятия в большей степени отдают своё предпочтение специальным налоговым режимам. Общий режим налогообложения, преимущественно выбирают субъекты малого и среднего предпринимательства, у которых наибольшей долей клиентской базы являются плательщики налога на добавленную стоимость.

Также можно сделать вывод, что вне зависимости от системы налогообложения, организационно-правовой формы, видов деятельности малые предприятия обязаны вести учет по плану счетов и принципу двойной записи, составлять бухгалтерскую (финансовую) отчетность. Какие льготы применять — зависит от множества аспектов, но прежде всего от выбранной системы налогообложения.

Учитывая это, отметим: на сегодня особенности применения льготных механизмов налогообложения малого и среднего бизнеса в развитых и постсоциалистических странах является недостаточно освещенными, что порождает иллюзии уникальности проблем малого бизнеса в одних и необоснованные ожидания пожизненной «консервации» упрощенной системы налогообложения — в других [3, с.43].

Преодолению существующих угроз и дальнейшему совершенствованию налогового законодательства будет способствовать реализация ряда мероприятий, направленных на внедрение инновационного управления налоговой системой. Основными из них являются следующие:

1) для улучшения позиций РФ в глобальном рейтинге простоты ведения бизнеса по категории «уплата налогов», повышение инвестиционной привлекательности национальной экономики и укрепления финансовой безопасности необходимо:

‒ создать условия для добровольного применения электронной формы подготовки отчетности и дистанционного отчетности плательщиков;

‒ установить более продолжительный период для уплаты авансовых взносов по отдельным налогам (например, по плате за землю);

‒ электронную систему подготовки и обмена налоговыми накладными по НДС, что даст возможность существенно сократить затраты времени на их подготовку;

‒ упростить формы и требования к оформлению первичной документации, что обеспечит экономию времени на ее заполнение;

‒ обеспечить повышение эффективности работы налоговых органов путем введения автоматизированного обмена информацией между налоговыми и другими органами государственной власти (например, Федеральной службой государственном статистики, банками, Федеральной таможенной службой РФ и обеспечения электронной сверки данных;

2) для улучшения администрирования налогов и налаживанию партнерских отношений между налогоплательщиками и контролирующими органами следует обеспечить:

‒ стопроцентную компьютеризацию процессов администрирования налогов;

‒ перенос акцентов в работе государственных налоговых органов на аналитическую, консультативную и массово-разъяснительную работу;

‒ создание на базе Министерства финансов РФ подразделения, который будет предоставлять налоговые разъяснения относительно порядка применения норм налогового законодательства с обязательным опубликованием таких разъяснений на сайте МФРФ;

‒ введение обязанности и ответственности инспекторов налоговой службы по распространению налоговых деклараций и информации об изменениях в методике их заполнения среди плательщиков (как превентивной меры предупреждения нарушений требований налогового законодательства, вызванных неосведомленностью);

‒ применение в работе с малыми предприятиями комбинированной методики одновременной проверки текущей деятельности и оказание помощи во время сдачи отчетности;

‒ предоставление права налогоплательщикам, по их желанию, в любое время знакомиться с информацией (в электронном виде) относительно состояния их расчетов с бюджетом [4,с.313].

Имеет огромную значимость проанализировать успешный опыт иных государств и использовать его непосредственно в нашей налоговой системе. Помимо этого, также представляет большое значение увеличение уровня знаний предпринимателей в области налогового обложения. Данное, безусловно, благоприятно отразится на выборе системы налогового обложения субъектом малого предпринимательства. Несомненно, что необходимо обеспечить однозначность в толковании налогового законодательства; сформировать и осуществить меры, ориентированные на борьбу с предоставлением незаконных льгот; изменить прозрачность функциональности субъектов малого предпринимательства.

В России помимо нестабильной экономической обстановки сдерживает развитие малого предпринимательства налогообложение малого бизнеса, несмотря на существующие специальные налоговые режимы в нашей стране, налоговая нагрузка на организации возрастает, это происходит за счет появления дополнительных сборов.

Перенимая опыт других стран, можно сказать, что при отсутствии сдерживающих факторов развития субъекты малого предпринимательства в России смогли бы внести значительный вклад в развитие экономики страны. Необходима более серьезная поддержка субъектам малого предпринимательства со стороны государства, как финансовая, так и в возможности освобождения от налогов, особенно на первоначальном этапе развития.

Таким образом, совершенствование налогообложения субъектов малого предпринимательства должно базироваться на сочетании интересов как малого бизнеса, так и государства в целом.

Литература:

- Морозова Т. В. Некоторые аспекты выбора общего режима налогообложения и учета налогов малыми предприятиями // Новый университет серия «Экономика и право» — 2015 — № 5 (51). С. 39–46.

- Машков С. А. Специальный режим налогообложения для инновационных предприятий.// Финансовая аналитика. [Электронный ресурс]. Режим доступа: http://finanal.ru/003/ spetsialnyi-rezhimnalogooblozheniya-dlya-innovatsionnykh-predpriyatii/ (дата обращения: 28.01.2018)

- Чириканова Е. А. Специальный инвестиционный контракт как механизм поддержки производителей автотранспортных средств в России // Economics № 4 (13), 2016. С. 42–43

- Хрусталева А. А., Щеглова О. Г. Основные недостатки действующей системы налогообложения // Молодой ученый. — 2017. — № 6. — С. 309–313