В данной статье рассматривается рынок ипотечного кредита, а также влияние снижения ставок на увеличение объемов кредитования.

Ключевые слова: ипотека, ставки, кредитование.

This article examines the mortgage market, as well as the impact of lower rates on the increase in lending.

Keywords: mortgage, rates, crediting.

Рынок ипотечного кредитования РФ в 2017 году ознаменовался рекордным снижением процентной ставки по данному направлению займов. Эти изменения с точки зрения потенциальных заёмщиков являются достаточно позитивными и привлекательными.

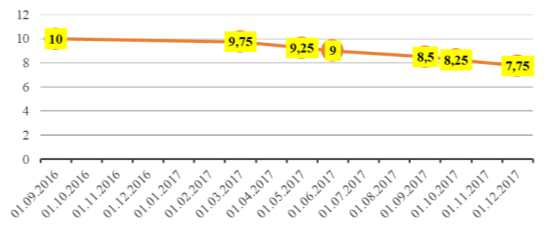

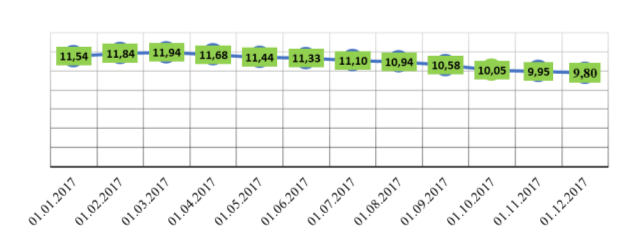

Стоимость кредитов и ставки снизились, а банки и застройщики прилагали значительные усилия, чтобы их продукты становились наиболее востребованными. Стоит отметить, что такие изменения не были внезапными. На произошедшее повлияло снижение стоимости денег для самих коммерческих банков — в течении 2017 года Центральный банк РФ несколько раз последовательно снижал ключевую ставку. Снижение ставки рефинансирования представлено на рисунке 1.

Рис. 1. Ключевая ставка ЦБ РФ, %

На основании рисунка 1 видно, что ставка рефинансирования не снижалась на протяжении 6 месяцев с сентября 2016 года по март 2017 года. За 2017 год ключевая ставка снизилась на два процентных пункта (с 9,75 % до 7,75 %).

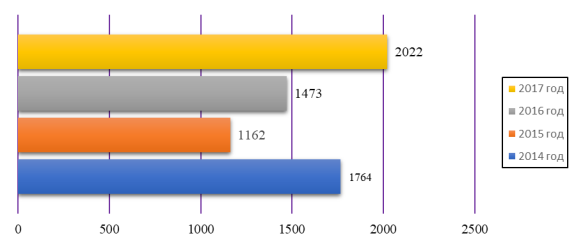

Такое снижение ключевой ставки повлияло и на снижение ставки по ипотечному кредиту, что стало знаковым событием. Ипотека стала более востребованным и доступным продуктом для улучшения жилищных условий. При этом ипотечные кредиты выдавались как на покупку первичного жилья, так и на приобретение вторичного. Объемы выдачи кредитов увеличились, что представлено на рисунке 2.

Рис. 2. Объемы выдачи ипотечных кредитов за 2014–2017 гг., млрд. руб.

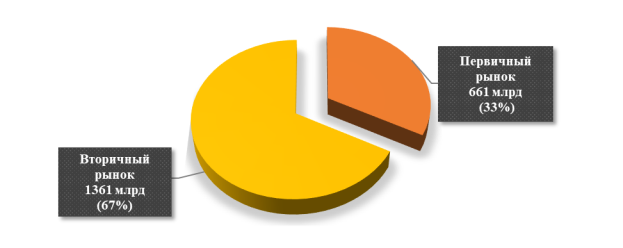

Из рисунка 2 видно, что благодаря снижению процентной ставки объемы выдачи кредитов увеличились на 37 % в 2017 году в сравнении с 2016 годом, а сравнении с 2015 годом на 74 %. В 2017 году было выдано в общей совокупности свыше 2 млрд ипотечных кредитов на приобретение как первичного, так и вторичного жилья. На рисунке 3 представлены объемы выдачи ипотечных кредитов отдельно на первичное и на вторичное жилье.

Рис. 3. Объемы кредитования на первичных и вторичных рынках жилья

Из рисунка 3 видно, что наибольший спрос в 2017 году приходился на рынок вторичного жилья. Почти 70 % выданных кредитов были на приобретение вторичного жилья. По данным исследования команды портала Domofon.ru, которая опросила 3000 респондентов это связано со следующими причинами:

– отсутствие риска недостроя;

– развитая инфраструктура в шаговой доступности от дома;

– отсутствие дополнительных трат, связанных с ремонтом в новостройке.

Отдельной причиной стало также снижение динамики ввода первичного жилья. В 2017 году было застроено 78,6 млн кв. м (32,7 — индивидуальное жилищное строительство (далее ИЖС), 45,9 — многоквартирные дома (далее МКД)). В 2016 данный показатель составил 80,2 млн кв. м (31,8 — ИЖС, 48,4 — МКД), в 2015 году 83,6 (35,7 — ИЖС, 47,9 — МКД), 2014 год — 85,3 млн. кв. м (35,2 — ИЖС, 50,1 — МКД). Таким образом, видно, что динамика ввода жилья в эксплуатацию действительно снизилось.

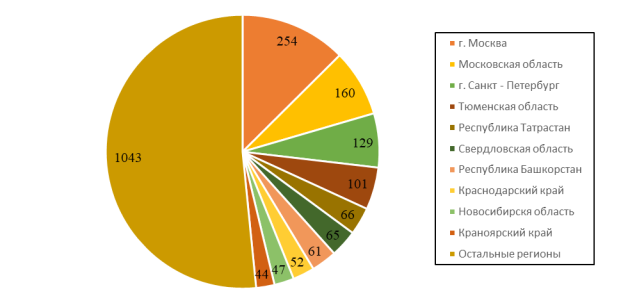

По итогам 2017 года наибольший спрос на ипотечное кредитование концентрировался в регионах, представленных на рисунке 4.

Рис. 4. Объемы выданных ипотечных кредитов по регионам, млрд руб.

Рис. 4. Объемы выданных ипотечных кредитов по регионам, млрд руб.

На основании рисунка 4, можно сделать вывод, что рекордными потребителями ипотечных кредитов являются Москва и Московская область. Почти 13 % занимает Москва в общей совокупности выданных кредитов, и 8 % Московская область. Наименьшую долю занимает Красноярский край — 2 % от общего объема ипотечного кредитования. Как было отмечено ранее в 2017 году во всех регионах России средневзвешенная ставка по ипотечному кредиту была рекордно низкой, что и повлекло за собой увеличение объемов потребления данного банковского продукта. Динамика средневзвешенной ставки представлена на рисунке 5.

Рис. 5. Средневзвешенная ставка по ипотечному кредиту за 2017 год, %

Из рисунка 5 видно, что первый квартал 2017 года ставка увеличивалась, но как только ЦБ РФ снизил ключевую ставку, средневзвешенная также начала уменьшатся. Данные значения ниже чем в 2016 году в соответствующие периоды. Так, например, на январь 2016 средневзвешенная ставка составляла 12,92 %, в июне — 13,08 %, в декабре — 12,16 %. Наибольшая выдача ипотечных кредитов в 2017 году, была отмечена в декабре. За этот месяц было выдано займов на сумму 290 млрд. руб, в январе 2017 года всего на 71 млрд. руб.

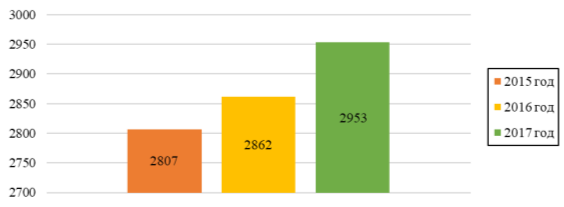

Все эти условия повлияли и на снижение ежемесячного платежа по ипотеке, что соответственно привело к тому, что данный продукт смогли позволить себе разные категории населения. Динамика доступности ипотеки наблюдается с 2015 года. Так, например, в 2015 году ипотеку могли себе позволить 32 % населения, в 2016–37 %, в 2017 году уже 43 % населения смогли позволить себе данный вид займов. Основными факторами являлось снижение ставок, а также снижение реальных цен на жилье. Количество сделок населения по договору купли — продажи жилья в кредит также увеличилось. Динамика представлена на рисунке 6.

Рис. 6. Количество сделок населения с жильем за 2015–2017 гг, тыс.

На основании рисунка 6 видно, что в 2017 году почти 3 миллиона людей приобрели недвижимость в ипотеку. Это на 3 % больше, чем в 2016 году и на 5 %, чем в 2015 году. Все это является положительной тенденцией не только для населения, но и для российских коммерческих банков. Лидерами по выдаче целевого займа стали следующие банки:

- Сбербанк России. Объем выданных ипотечных кредитов составил 1088,5 млрд. руб. Рыночная доля в 2017 году составила 51 %. Для сравнения в 2016 году Сбербанк выдал ипотечных кредитов на сумму 1036,2 млрд. руб.

- Группа ВТБ. Выданные кредиты составили 430,4 млрд. руб.

- Газпромбанк. Объем выданных ипотечных займов за 2017 год — 79,1 млрд. руб.

Заключение

Таким образом, ипотечный бум приносит положительный эффект как для населения РФ, так и для экономики в целом. Увеличение объемов кредитования на фоне снижения ставок и снижения уровня инфляции приводят к экономическому росту. Также это должно поддержать строительную область. К осени 2018 года планируется ввести в эксплуатацию около 82 млн кв. м жилья по всей территории России. При этом в 2018 году также планируется снижение средневзвешенной ставки по ипотеке до 8 %.

Также немаловажным фактором является и то, что при сделках купли — продажи в соответствии с налоговым кодексом РФ, население платит налоги, что также положительно влияет на доходы бюджета.

Литература:

- Налоговый кодекс российской федерации: федер. Закон: принят Гос. Думой 31.07.1998 //Собрание законодательства Российской Федерации

- Федеральный закон от 16 июля 1998 г. N 102-ФЗ (ред. От 01.02.2018) «Об ипотеке (залоге недвижимости)» [Электронный ресурс] // URL: http://ivo.garant.ru/#/document/12112327/ (дата обращения: 28.02.2018)

- Отчет «Показатели рынка жилищного (ипотечного) кредитования [Электронный ресурс] // URL: http://www.cbr.ru/statistics/?PrtId=ipoteka (дата обращения: 01.03.2018)

- Итоги развития ипотечного рынка за 2017 год [Электронный ресурс] // URL: https://дом.рф/wp-content/uploads/2016/04/Itogi-razvitiya-rynka-za-2017god.pdf (дата обращения 01.03.2018)