На современном этапе развития российской экономики наиболее остро стоит задача ускорения экономического роста в стране. Для достижения этой цели необходимо развитие банковской системы и функционирование налаженного кредитного механизма.

Нестабильность ситуации в стране, вызванная внешним финансовым кризисом и введением санкций, значительно повлияла на повышение уровня риска банковских кредитных организаций. С учетом того, что долгосрочным кредитам присущ повышенный уровень риска, данные операции подверглись наибольшему влиянию.

Кредитный портфель крупных банков многообразен, но наиболее популярным из долгосрочных активов банков на сегодняшний день является ипотечное кредитование. Широкое распространение данный вид кредитования получил в связи с невозможностью для большей части населения удовлетворить собственными средствами свою потребность в жилье. Так, к концу 2017 г. уже каждая пятая сделка с недвижимостью проводилась с использованием механизма ипотечного кредитования.

Следует отметить, что ипотечное кредитование обладает специфическими особенностями, влияющими на кредитный риск банка, такими как крупные суммы кредитов, долгосрочный характер заимствования и обеспечение кредита залогом жилого и иного имущества.

В сложившейся экономической ситуации при снижении уровня реального дохода населения к концу 2017 г. на 8,3 % от уровня предшествующего года и тенденции к его дальнейшему снижению в текущем году уровень просроченной задолженности банков неуклонно растет.

Это приводит к сокращению или полному закрытию программ ипотечного кредитования в банках. Но наблюдается значительное повышение выдаваемых ипотечных кредитов населению по сравнению с предыдущими годами. [1]

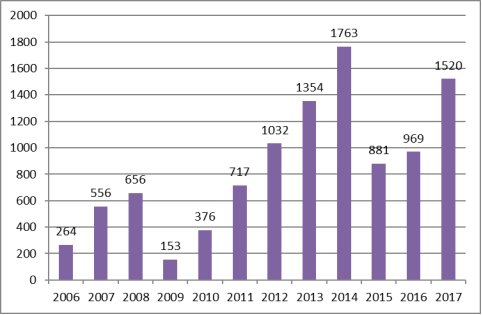

Рассмотрим статистику выданных ипотечных жилищных кредитов рисунок 1.

Рис. 1. Объем выданных ипотечных жилищных кредитов, млрд руб.

Из рисунка 1 видно, что рынок ипотечного кредитования вырос в 2017 году, далее в связи с экономическим кризисом наблюдается значительный спад и только к концу 2017 году идет стремительное повышение по сравнению с 2016 годом. Нельзя не отметить и снижение средней процентной ставки по ипотечным кредитам с 12,16 % в 2016 году до 9.5 % в 2017 году, что не могло не отразиться позитивно на количестве желающих воспользоваться услугами ипотечного кредитования [2]

Коммерческие банки несут четыре основных вида рисков

‒ Кредитный риск;

‒ Риск ликвидности;

‒ Процентный риск;

‒ Риск досрочного погашения.

Кредитный риск (риск банкротства заемщика)- риск невыполнения или ненадлежащего выполнения заемщиком своих обязательств перед кредитором. Данный вид риска можно предотвратить с помощью двух инструментов:

- Обязательное страхование предмета залога при выдаче ипотечного кредита

- Установление требований, которые удовлетворяют трем основным требованиям:

‒ отношение ежемесячного платежа по кредиту к ежемесячному доходу заемщика. Чем меньше этот коэффициент, тем меньше долговая нагрузка на заемщика, следовательно, тем выше его кредитоспособность

‒ отношение суммы кредита к рыночной (оценочной) стоимости залога. Чем ниже этот коэффициент, тем больше вероятность того, что при обращении взыскания выручка от продажи залога покроет расходы по предоставленной ссуде

‒ максимальная сумма кредита, которая не должна превышать определенное пороговое значение. [3]

Риск ликвидности — возникает тогда, когда при наступлении сроков исполнения свих обязательств у банка из-за несбалансированности активов и пассивов не хватает средств для оплаты. Это связано с тем, что ресурсная база ипотечных кредитов формируется в значительной степени за счет привлечения краткосрочных кредитов и депозитов, в то время как ипотечные кредиты входят в группу долгосрочных активов банка.

Риск досрочного погашения кредита — оказывает влияние на стоимость ипотечных кредитов, так как досрочное погашение сокращает время жизни кредита. В этом случае банк-кредитор влечет за собой финансовые потери, вызванные необходимостью срочного реинвестирования досрочно поступивших платежей по кредиту по более низкой процентной ставке. Проблема усугубляется, если процентные ставки по пассивам зафиксированы на длительный период времени.

Литература:

- Электронный ресурс–URL: http://iqreview.ru/economy/ipotechnyj-rynok-rf/

- Склярова Э. В. Современное состояние рынка ипотечного жилищного кредитования в России / Э. В. Склерова, А. И. Лиман // Экономические науки. -2016. — № 1. — С. 81–86.

- Славянский А. В. Принципы организации системы управления риском кредитования юридических лиц в коммерческом банке // Финансовый менеджмент. — № 1. — 2011.