Данная статья посвящена основам анализа платёжеспособности предприятия. Рассмотрены цель и задачи, решаемые в ходе анализа. Приведены различные методы проведения оценки.

Ключевые слова: актив, анализ, коэффициенты ликвидности, ликвидность, пассив, платежеспособность

Существует большое число множество мнений относительно того, как стоит осуществлять оценку ликвидности и платежеспособности предприятия. Наиболее формализовано его представляют следующим образом: анализ ликвидности баланса; анализ с помощью расчета специальных коэффициентов [5, с. 37].

Главная цель анализа платежеспособности заключается в своевременном выявление и устранение недостатков в финансовой деятельности и поиска резервов улучшения.

Для этого важно решить ряд задач:

- На основе изучения причинно-следственной взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения платежеспособности и кредитоспособности предприятия.

- Прогнозирование возможных финансовых результатов, экономической рентабельности, исходя из реальных условий хозяйственной деятельности и наличие собственных и заемных ресурсов.

- Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов [6, c. 135].

Анализом платежеспособности предприятия занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы. С целью изучению эффективности использования ресурсов, банки для оценки условий кредитования, определение степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступления средств в бюджет и т. д. В соответствии с этим анализ делится на внутренний и внешний.

Внутренний анализ проводится службами предприятия, и его результаты используются для планирования, прогнозирования и контроля. Его цель — установить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы обеспечить нормальное функционирование предприятия, получение максимума прибыли и исключение банкротства.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель — установить возможность выгодно вложить средства, чтобы обеспечить максимум прибыли и исключить риск потери [8, c. 43].

Основными источниками информации для анализа платежеспособности и ликвидности предприятия служат бухгалтерский баланс, отчет о финансовых результатах, отчет о движении капитала и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Оценка качества исходной информации является первым этапом в проведении оценки платежеспособности:

- Оценка качества исходной информации.

- Анализ баланса ликвидности (на основе сопоставления итогов по активам и пассивам и сравнение с эталонным неравенством.

- Коэффициентный анализ ликвидности и платежеспособности (коэффициенты, рассчитываемые на основе данных баланса и на основе данных о движении денежных средств).

- Определение потенциальной платежеспособности предприятия.

- Обобщение выводов и разработка рекомендаций [5, c. 38].

Следующим этапом анализа является анализ баланса ликвидности, который заключается в группировке активов и пассивов баланса по определенным признакам (таблица 1), а также их сопоставление.

Таблица 1

Группировка активов ипассивов по определенным признакам [11, с. 502]

|

Активы (по степени ликвидности» |

Неравенства |

Пассивы (по степени срочности платежа) |

|

А1 — наиболее ликвидные активы |

> |

П1 — Наиболее срочные пассивы |

|

А2 — быстро реализуемые активы |

> |

П2 — краткосрочные пассивы |

|

А3 — медленно реализуемые активы |

> |

П3 — долгосрочные пассивы |

|

А4 — трудно реализуемые активы |

< |

П4 — постоянные пассивы |

Баланс считается абсолютно ликвидным, если имеет место следующее соотношение: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 < П4.

Третьим и наиболее объемным с точки зрения расчетов этапом является расчет коэффициентов ликвидности предприятия, среди которых:

‒ коэффициент текущей ликвидности;

‒ коэффициент быстрой ликвидности;

‒ коэффициент абсолютной ликвидности.

Цель расчета данных коэффициентов «заключается в сопоставлении краткосрочных (текущих) пассивов и активов, используемых для их погашения» [12, с. 503].

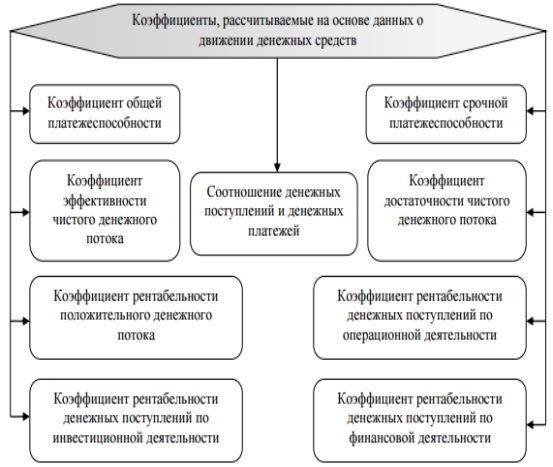

Однако для получения более полной информации относительно состояния ликвидности и платежеспособности предприятия целесообразно помимо показателей ликвидности, определяемых по балансу предприятия, использовать показатели платежеспособности, рассчитываемые на основе данных отчета о движении денежных средств. На рисунке 1 представлены коэффициенты ликвидности и платежеспособности, рассчитываемые на основе данных о движении денежных средств.

Рис. 1. Коэффициенты ликвидности и платежеспособности, рассчитываемые на основе данных о движении денежных средств [3, с. 367]

После расчета указанных показателей оценивается их динамика, а также сравниваются полученные значения с нормативами. Кроме того, может проводиться факторный анализ ликвидности, сущность которого заключается в выявлении тех факторов, которые в наибольшей степени влияют на уровень ликвидности и платежеспособности предприятия.

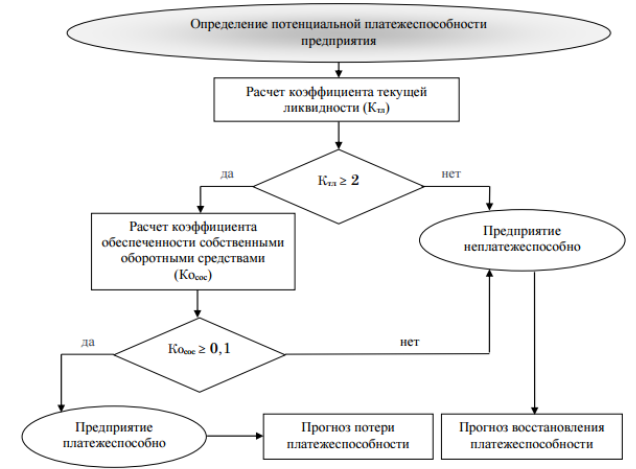

Следующим этапом анализа ликвидности следует определить потенциальную платежеспособность предприятия, поскольку снижение платежеспособности может стать причиной объявления предприятия банкротом. Сущность данной диагностики можно представить в виде алгоритма (Рисунок 2).

Рис. 2. Алгоритм определения потенциальной платежеспособности предприятия [8, с. 43]

Если по результатам диагностики предприятие признается платежеспособным, тогда необходимо рассчитать коэффициент потери платежеспособности на период, равный трем месяцам. При этом если коэффициент > 1, то предприятие имеет реальную возможность сохранить свою платежеспособность; если коэффициент < 1, то существует вероятность потери платежеспособности в ближайшие три месяца.

Если же по результатам диагностики предприятие признается неплатежеспособным, возникает необходимость расчета коэффициента восстановления платежеспособности на период, равный шести месяцам. При этом если коэффициент > 1, то предприятие имеет реальную возможность восстановить свою платежеспособность в течение ближайшего полугодия; если коэффициент < 1, то такой возможности у предприятия нет.

После расчета всех необходимых показателей, изучения их динамики, сравнения с нормативными значениями можно перейти к заключительному этапу анализа — подведению итогов и разработки рекомендаций. На этом этапе полученные в ходе анализа результаты обобщаются, делаются выводы относительно состояния ликвидности и платежеспособности предприятия, выявляются позитивные и негативные тенденции, анализируются факторы, которые оказывают существенное влияние на платежеспособность. Затем на основе полученных выводов разрабатываются рекомендации по сохранению и укреплению платежеспособности, а в случае, если предприятие признается неплатежеспособным — по ее восстановлению.

Одной из основных задач анализа ликвидности является оценка степени близости предприятия к банкротству. Существуют критерии формального и неформального характера, по которым предприятие может быть признано несостоятельным (банкротом).

Улучшить платежеспособность предприятия можно путем эффективной работы с активами — увеличивая их оборачиваемость, грамотной работы с дебиторской задолженностью — оптимизируя её сроки.

Стремление предприятия к гарантированной платежеспособности часто приводит к накоплению большого резерва ликвидных средств, что приводит к замедлению оборачиваемости капиталов и к возникновению упущенной выгоды от других альтернативных вложений.

Для решения проблемы недостаточной ликвидности необходимо увеличить в структуре предприятия долю ликвидных активов, а наиболее ликвидными являются денежные средства [7, с. 395].

Проанализировав типичные проблемы финансово-производственной деятельности предприятия, можно предложить следующие решения:

- Увеличение объема предоставляемых услуг;

- Снижение издержек;

- Привлечение новых клиентов;

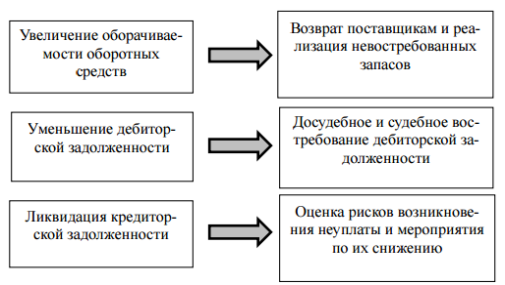

- Применение метода «спонтанного финансирования»: увеличение оборачиваемости оборотных средств; ликвидация кредиторской задолженности; уменьшение дебиторской задолженности.

Главный акцент необходимо сделать на принятии мер по недопущению просроченной кредиторской задолженности, что приводит к начислению штрафов и к ухудшению финансового положения предприятия. На основании вышеизложенного можно построить схему действий по увеличению платежеспособности предприятия в краткосрочном периоде (рис. 3):

Рис. 3. Механизм повышения ликвидности активов предприятия

Роль анализа платежеспособности организации значима, так как занимает главное место при оценке финансовых рисков современных организаций в целях принятия рациональных решений по их устранению, и, следовательно, дальнейшего перспективного развития организации, рациональности распределения ресурсов, финансовой несостоятельности.

Литература:

- Аджян Л. В. Ликвидность и платежеспособность предприятия // Экономика и социум. — 2017. — № 5–2 (36). — С. 795–798.

- Бекбаев Е. К., Погорелая О. В. Оценка платежеспособности предприятия на основе показателей ликвидности // В сборнике: Научный поиск: теория и практика альманах. — Уфа, 2017. — С. 76–78.

- Гусейнова Н. Б. Анализ платежеспособности и ликвидности предприятия // Теория и практика современной науки. — 2016. — № 12. — С. 366–372.

- Гутова К. В., Герасименко О. В. Управление платежеспособностью организации в рамках стабилизации финансового состояния // Инновационная наука. — 2016. — № 4–1. — С. 146–149.

- Зимина Л. Ю., Перфильева В. М. Платежеспособность и ликвидность как элементы анализа финансового состояния предприятия // Проблемы экономики и менеджмента. — 2016. — № 12. — С. 36–42.

- Ильина А. Д. Анализ ликвидности и платежеспособности бухгалтерского баланса // Научные записки ОрелГИЭТ. — 2016. — № 1 (13). — С. 134–140.

- Коваленко О. Г. Анализ и оценка платежеспособности организации // Современные научные исследования и инновации. — 2016. — № 11 (67). — С. 394–399.

- Ковальчук Н. Б., Седова Е. Е. Оценка платежеспособности и ликвидности на предприятии // В сборнике: Финансирование и кредитование российского бизнеса: региональный опыт, проблемы, перспективы. — 2016. — С. 42–43.

- Лягошина Е. М. Методика оценки платежеспособности и ликвидности предприятия // В сборнике: Финансы и страхование Сборник статей научно-практического семинара. — 2017. — С. 55–58.

- Черникова А. И. Оценка платежеспособности на основе показателей ликвидности предприятий промышленности // Наука XXI века: актуальные направления развития. — 2016. — № 2. — С. 207–212.

- Шайдуллова А. И. Значение анализа платежеспособности и ликвидности // Экономика и социум. — 2016. — № 9 (28). — С. 501–504.