Статья посвящена актуальности оценки предприятия в условиях рецессии экономики, как конкурентного преимущества, а также как основанием для составления стратегии на основе полученных данных. Отражены основные теоретические положения оценки рыночной стоимости предприятия с использованием различных подходов. Проведена оценка рыночной стоимости предприятия ООО «Кенигоптплюс» предпринимателя доходным подходом методом дисконтированного денежного потока.

Ключевые слова: оценка рыночной стоимости предприятия, затратный подход, сравнительный подход, доходный подход, денежные потоки, ставка дисконта, дисконтирование, рыночная стоимость.

В процессе управления любым предприятием важное место занимае оценка его рыночной стоимости. С ее помощью определяется успешность деятельности рассматриваемого предприятия. В случае увеличения стоимости предприятия можно утверждать о расширении масштабов бизнеса и, соответственно, если рыночная стоимость предприятия падает, это означает проблемы в деятельности предприятия.

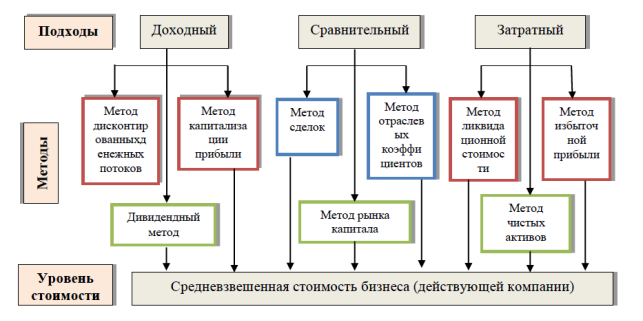

При расчете рыночной стоимости предприятия принято использовать три основных подхода: доходный, затратный и сравнительный.

При доходном подходе главным критерием стоимости является доход, который получает компания. Сравнительный подход при определении рыночной стоимости основывается на данных рынка, на котором осуществляется сделки по купле-продаже аналогичных предприятий. При затратном подходе производится оценка рыночной стоимости активов предприятия за вычетом всех обязательств.

Наглядное описание всех вышеперечисленных подходов к определению рыночной стоимости предприятия представлено на рисунке 1.

Специфика затратного подхода заключается в том, что он нацелен на учет и выявление имеющихся у предприятия активов и обязательств. Анализ данного подхода в работах различных авторов приводит к выводу, что его использование дает наулучший результат на больших и материалоемких предприятиях, в условиях недостатка информации о финансового-экономической деятельности, недостаточной эффективной коммерческой деятельности предприятия, а также дефицита информации о деятельности аналогичных предприятий и ценах их продаж [3].

Рис. 1. Описание подходов к определению рыночной стоимости предприятия

Однако, в настоящее время затратный подход к оценке рыночной стоимости предприятия остается все-таки актуальным. Данный факт обусловлен тем, что, в первую очередь, при таком подходе используется достоверная и доступная информация для расчетов, т. к. информационной базой выступает бухгалтерский баланс организации.

Основной недостаток данного подхода к оценке рыночной стоимости предприятия — это тот факт, что он не отражает способность организации получать чистый доход. Также, расчет рыночной стоимости предприятия на основе этого подхода не позволяет выявить источники создания стоимости, следовательно, исключает возможность управления ими.

Рыночный или сравнительный подход основан на анализе рыночной информации для выявления определенных закономерностей между рыночной стоимостью аналогичных предприятий и основными показателями их производственно-коммерческой деятельности. При таком подходе предполагается, что ценность активов определяется тем, за сколько они смогут быть проданы в условиях развитого рынка, т. е. наиболее верной рыночной стоимостью предприятия может быть реальная продажа аналогичного предприятия, которая была зафиксирована на рынке. Однако, при использовании рыночного или сравнительного подхода главной проблемой становится низкая информационная прозрачность сделок купли-продажи предприятий [1].

Определение рыночной стоимости компании при рыночном или сравнительном подходе базируется на использовании ценовых мультипликаторов. Финансовой базовой для расчета оценочных мультипликаторов, в свою очередь, являются финансовые результаты деятельности компании, к которым относятся, например выручка от реализации продукции (услуг), чистая прибыль, валюта баланса и т. д. В обобщенном виде суть сравнительного подхода сводится к следующей схеме. На рынке выбирается предприятие, которое является аналогичным к оцениваемому. Далее рассчитывается соотношение между ценой его продажи и выбранным финансовым показателем деятельности предприятия-аналога. Данное соотношение является мультипликатором. Затем умножив величину данного мультипликатора на выбранный базовый финансовой показатель деятельности оцениваемого предприятия получается его стоимость. Несмотря на сравнительную простату данного подхода, при его практическом использовании могут возникать определённые проблемы, не решив которые невозможно получить точный результат расчёта рыночной стоимости предприятия. Данные проблемы заключаются в следующем [4]:

– отсутствие полной и достоверной информации о предприятиях-аналогах;

– функциональная взаимозависимость финансовых показателей, используемых при расчетах;

– условность аналогов (т. к. каждое предприятие является уникальным);

– сложность оценки качественных характеристик.

Существенным недостатком сравнительного подхода к определению рыночной стоимости предприятия является ограниченный объем информации. В России большинство сделок по покупке и продаже корпоративного контроля, в основном, происходит вне организованных фондовых рынков, а объем перераспределения акций в экономике, которые проходят вне организованных рынков, трудно оценить.

В настоящее время самым популярным является доходный подход к определению рыночной стоимости предприятия. Использование доходного подхода к определению рыночной стоимости предприятия основывается на денежных потоках, которые может получить предприятие в будущих периодах. Поэтому, в первую очередь, очень важно определение горизонта расчетов, начиная с текущего периода, для которого будет спрогнозирован денежный поток. Также, для прогноза денежных потоков важен учёт временного периода, на котором произойдет стабилизация роста денежных потоков.

Прогнозируемые денежные потоки можно рассчитать с помощью прямого или косвенного методов планирования. Так, при косвенном методе планирования анализ денежных потоков осуществляется по различным направлениям деятельности предприятия. При использовании прямого метода предполагается движение денежных средств предприятия по отдельным статьям бухгалтерского баланса [5].

Расчет прогнозируемых денежных потоков производится для каждого года в течение всего прогнозного периода, а также для постпрогнозного периода. В этих целях необходимо определение темпов роста каждого денежного потока. Для определения рыночной стоимости предприятия доходным подходом необходим расчет ставки дисконтирования. Значительное влияние на величину ставки дисконтирования оказывают риски, связанные с деятельностью предприятия. При росте уровня рисков будет увеличиваться норма доходности. Кроме того, на величину ставки дисконтирования влияет альтернативная стоимость вложения денежных средств. Для оценки ставки дисконтирования могут быть использованы различные методики, наиболее часто встречаются следующие: метод кумулятивного построения, модель оценки капитальных активов, модель средневзвешенной стоимости капитала.

Сравнительный анализ различных подходов к определению рыночной стоимости предприятия с их достоинствами и недостатками приведен на рисунке 2.

Рис. 2. Преимущества и недостатки основных методов оценки стоимости предприятий [2]

На основе всего вышеизложенного можно сделать вывод, что наиболее распространенным и эффективным доходным методом для оценки предприятий, является метод дисконтированных денежных походов.

Произведем оценку предприятия на основе дисконтированных денежных потоков на примере ООО «Кенигоптплюс». Основные показатели и расчет денежного потока отражены в таблице 1.

Таблица 1

Расчет денежных потоков, тыс. руб.

|

Показатели |

Прошлый |

Годы прогнозного периода |

|||

|

год |

1 |

2 |

3 |

4 |

|

|

Выручка |

5240,4 |

6026,4 |

6749,6 |

7424,6 |

8018,5 |

|

Затраты |

3287,7 |

3680,8 |

4042,3 |

4379,8 |

4676,8 |

|

Амортизация |

42,6 |

50,9 |

84,2 |

63,0 |

64,0 |

|

Прибыль до выплаты налогов |

1952,6 |

2345,6 |

2707,2 |

3044,7 |

3341,7 |

|

Налог на оборот, 6 % |

314,4 |

361,5 |

404,9 |

445,4 |

481,1 |

|

Чистая прибыль |

1638,2 |

1984,0 |

2302,2 |

2599,2 |

2860,6 |

|

Собственный оборотный капитал |

4716,3 |

5423,8 |

6074,6 |

6682,1 |

7216,7 |

|

Прирост собственного капитала |

707,4 |

650,8 |

607,4 |

534,5 |

|

|

Чистая прибыль |

1638,2 |

1984,0 |

2302,2 |

2599,2 |

2860,6 |

|

Амортизация |

42,6 |

50,9 |

84,2 |

63,0 |

64,0 |

|

Долгосрочная задолженность |

200,0 |

||||

|

Капитальные вложения |

70,0 |

100,0 |

50,0 |

50,0 |

|

|

Прирост собственного оборотного капитала |

707,4 |

650,8 |

607,4 |

534,5 |

|

|

Погашение долгосрочной задолженности |

100,0 |

100,0 |

|||

|

Денежный поток |

1357,53 |

1535,6 |

2004,8 |

2340,0 |

|

Важным показателем при оценке доходным подходом является ставка дисконта, ее размер показан в таблице 2.

Таблица 2

Расчет ставки дисконта

|

Показатель |

Значение в% |

|

Безрисковая ставка дохода |

10,5 |

|

Рыночная премия |

15 |

|

Премия за инвестирование в малую компанию |

5 |

|

Диверсификация рынка |

5 |

|

Итого |

35,5 |

Безрисковая ставка дохода по данным Центробанка России в среднем за 2016 год составляет 10,5 %. Таким образом, общая ставка дисконта составит 35,5 % [5].

Остаточная стоимость предприятия на основе модели Гордана рассчитывается по формуле:

![]()

Коэффициент дисконтирования для четвертого периода — 0,30. Дисконтированная остаточная стоимость составляет 2374,97 тыс. руб.

На предприятии существует избыток собственных оборотных средств, которые влияют на его конечную цену, сумма которых составляет 721 тыс. руб. По расчетам, окончательная стоимость предприятия равна округленно 2375+721=3096 тыс. руб.

Таким образом, использование метода дисконтирования денежного потока позволяет определить стоимость бизнеса на конкретную дату с учетом сложившейся рыночной конъюнктуры, «реакции» рынка, и рыночных рисков, сопряженных с оцениваемым бизнесом.

Литература:

- Джаксыбекова Г. Н. Доходный подход к оценке стоимости компании // Финансы и кредит. — 2014. — № 45. — С. 18–22.

- Козырь Ю. В. Оценка и управление стоимостью имущества промышленного предприятия: Автореферат диссертации на соискание ученой степени кандидата экономических наук. — Москва, 2013. — 45 с.

- Лиманцева И. А., Ермакова Н. Ю., Банникова Н. В. Оценка имущества предприятия — банкрота: цели, проблемы и опыт // В сборнике: Актуальные проблемы гуманитарных и социально-экономических наук Ставрополь. — 2012. — С. 16–19.

- Павловец В. В. Модели оценки стоимости корпораций: Автореферат диссертации на соискание ученой степени кандидата экономических наук. — Санкт-Петербург, 2011. — 35 с.

- Экономическая оценка земельно-имущественного комплекса: теория и практика: методические рекомендации / сост. Н. Ю. Ермакова — Ставрополь: АГРУС, 2016–128 с.