В настоящее время в условиях развития рыночных отношений большое внимание уделяется взаимоотношениям между организацией и ее контрагентами — кредиторами и дебиторами. Правильная организация расчетных отношений приводит к совершенствованию экономических связей, расчетно-платежной дисциплины.

Деятельность любой коммерческой организации связана с приобретением материалов, продукции, потреблением разного рода услуг, а также их реализацией.

Если расчеты за продукцию или оказанные услуги производятся на условиях последующей оплаты, можно говорить о получении предприятием кредита от своих поставщиков и подрядчиков.

Поэтому от того, насколько сроки предоставленного предприятию кредита соответствуют общим условиям его производственной и финансовой деятельности (например, сроку погашения дебиторской задолженности), зависит финансовое благополучие предприятия.

Кредиторская задолженность — это долги самого предприятия перед поставщиками и подрядчиками.

Дебиторская задолженность включает задолженность подотчетных лиц, поставщиков по истечении срока оплаты, налоговых органов при переплате налогов и других обязательных платежей, вносимых в виде аванса. Она включает также дебиторов по претензиям и спорным долгам.

По своей сути, дебиторская задолженность — это элемент оборотного капитала, сумма долгов, причитающихся организации от юридических или физических лиц. Увеличение дебиторской задолженности означает отвлечение средств из оборота организации.

Состояние расчетов с контрагентами влияет на платежеспособность и инвестиционную привлекательность предприятия.

Правильный учет задолженностей позволяет судить о финансовом положении организации, о финансовых результатах ее деятельности и изменении в ее финансовом положении.

В условиях развитой рыночной экономики, организации сталкиваются с проблемой просроченной кредиторской задолженности.

Для решения такого рода проблемы следует применять шкалу уровней риска несвоевременности совершения платежей, определяемого исходя из условий договоров, заключаемых с контрагентами-кредиторами, что позволит наиболее эффективно планировать порядок и сроки погашения текущих обязательств перед контрагентами.

Шкала основана на оценке двух вспомогательных критериев, которые производятся на основании информации об условиях платежа в контракте:

1. Критерий, основанный на условиях оплаты (Куо), который рассчитывается по формуле 1.1:

Куо = ![]() (1.1), где

(1.1), где

i — % оплаты договора,

a — количество дней исполнения договора.

2. Критерий, основанный на просрочке платежа (Кпп).

Рассмотрим расчет критериев и применение шкалы уровней риска несвоевременности совершения платежей поэтапно.

Этап 1. Находим значение критерия, основанного на условиях оплаты.

Этап 2. Находим значение критерия, основанного на просрочке платежа.

Этап 3. Оцениваем рейтинг кредитора по бальной оценке.

4. Складываем значения из пункта 1 и 3.

5. На шкале уровней риска несвоевременности совершения платеже находим, в каком диапазоне находится наш коэффициент и принимаем решение, перед каким контрагентом-кредитором Общество должно в первую очередь исполнить обязательства.

Рассмотрим использование шкалы в действии.

Предположим, коммерческая организация заключила ряд договоров, по которым у организации имеется просрочка платежей на приобретение товаров, работ (услуг), которые предусматривают следующие условия (Этап 1):

1. ООО «Предприятие № 1» выставило платеж с условиями оплаты 15 процентов за 25 дней до исполнения договора (спецификации). Расчет критерия по данному договору будет выглядеть следующим образом:

1) Куо1 = ![]() (Предоплата за 60 дней).

(Предоплата за 60 дней).

2. ООО «Предприятие № 2» выставило платеж с условиями оплаты 35 процентов за 45 дней до исполнения договора (спецификации). Расчет критерия по данному договору будет выглядеть следующим образом:

2) Куо2 =![]() (Предоплата за 45 дней).

(Предоплата за 45 дней).

И, предположим, Общество заключило договор с ООО «Предприятие № 3» на условиях пост оплаты в размере 50 % по истечении 85 дней после исполнения договора (спецификации). Тогда расчет будет выглядеть следующим образом:

3) Куо1 =![]() (Пост оплата через 85 дней).

(Пост оплата через 85 дней).

Далее мы обращаемся к бальной оценке рейтинга кредитора, основанный на критерии просрочки платежа.

Выбираем тот бал, который соответствует сроку просрочки платежа от важности категории контрагента-кредитора. К первой категории относятся кредиторы, по котором суммы платежей минимальные до 100 тысяч рублей и условия договора не предусматривают штрафы и пени за просрочку оплаты платежей. Эта группа контрагентов наиболее многочисленная.

Вторая категория кредиторов включает в себя суммы платежей от 100 тысяч рублей до 500 тысяч рублей и после просрочки платежей кредиторы выставляют досудебные претензии.

Последняя группа контрагентов малочисленная, насчитывает просрочку платежей свыше 500 тысяч рублей и по условиям договора, кредиторы выставляют штрафы и пени (Этап 2,3).

Таблица 1

Балльная оценка рейтинга контрагента-кредитора

|

Категория контрагента-кредитора |

Просрочка от 0–30 дней |

Просрочка от 30 до 60 дней |

Просрочка от 60 до 90 дней |

|

1 категория |

0,01 |

0,02 |

0,03 |

|

2 категория |

0,02 |

0,03 |

0,04 |

|

3 категория |

0,04 |

0,05 |

0,06 |

Сделаем оговорку, что Предприятие № 1 относится к 3 категории кредиторов, Предприятие № 2 относится ко второй группе кредиторов, Предприятие № 3 к первой категории.

Теперь рассчитаем получившиеся значения для каждого предприятия (Этап 4).

1. ООО «Предприятие № 1»:

0,24+0,04 = 0,28.

2. ООО «Предприятие № 2»:

0,04+0,03 = 0,07.

3. ООО «Предприятие № 3»:

(-0,04) + 0,03 = — 0,01.

Теперь обратимся к разработанной шкале градации уровней риска (Этап 5).

Таблица 2

Шкала градации уровней риска несвоевременности совершения платежей

|

Уровень риска |

Градация риска |

Срок погашения |

|

Высокий |

Свыше 0,25 |

До 5 рабочих дней |

|

Приемлемый |

От 0,1 до 0,25 |

От 10 до 15 рабочих дней |

|

Низкий |

До 0,1 |

В течение месяца |

На основе шкалы мы можем сделать выводы о том, что для Предприятия № 1 имеется высокий риск перед этим контрагентом и задолженность перед ним нужно погасить в срочном порядке. Для Предприятия № 2 приемлемый уровень риска и оплата этих платежей может быть отсрочена до 15 рабочих дней. Ну, а для Предприятия № 3 риск низкий и оплату можно совершить в течение месяца, но лучше с оплатой не затягивать.

В свою очередь само предприятие также может выступать кредитором своих покупателей и заказчиков, а также поставщиков в части выданных им авансов под предстоящую поставку продукции.

Состояние расчетов с дебиторами влияет не только на платежеспособность коммерческой организации, но и на инвестиционную привлекательность последней.

Правильный учет дебиторской задолженности позволяет судить о финансовом среде организации и ее изменениях.

У большинства коммерческих организаций в последнее время остро стоит проблема нехватки денежных средств для покрытия своих долгов.

На практике эти проблемы связаны с погашением дебиторской задолженности, потому что коммерческие организации не ведут работу по анализу и управлению дебиторской задолженности, что в дальнейшем может усугубить финансовое положение организации.

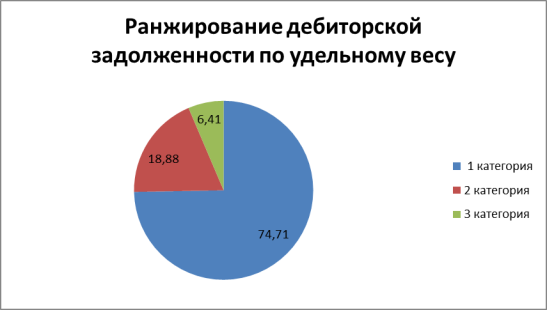

Для того, чтобы правильно организовать работу с дебиторами предложено использовать систему ранжирования контрагентов-дебиторов на категории исходя из удельного веса задолженности отдельного контрагента в общей системе задолженности.

Система представлена таблицей 1, которая включает в себя три категории дебиторов. Первую категорию будут составлять дебиторы, имеющие наибольший удельный вес, вторую — средний удельный вес, третью — наименьший удельный вес.

Таблица 3

|

Дебитор |

Сумма задолженности втыс. руб. |

Удельный вес задолженности,% |

Категория |

|

ООО «Октан-Ойл» |

2486 |

27,21 |

1 |

|

ООО «Вест-Ойл» |

2256 |

24,69 |

1 |

|

АО агрофирма «Приазовье» |

2085 |

22,82 |

1 |

|

Итого 1 категория |

6827 |

74,71 |

1 |

|

ООО «Первая пожарная компания» |

471 |

5,15 |

2 |

|

ИП Вешневский Н. Г. |

450 |

4,92 |

2 |

|

ИП Федувкин А. В. |

425 |

4,65 |

2 |

|

ООО «ГЕО Дон» |

379 |

4,15 |

2 |

|

Итого 2 категория |

1725 |

18,88 |

2 |

|

Прочие дебиторы |

586 |

6,41 |

3 |

|

Итого 3 категория |

586 |

6,41 |

3 |

|

Итого |

9138 |

100,00 |

|

Мы видим из таблицы 1, что около 75 % дебиторской задолженности приходится на 1 категорию контрагентов-дебиторов.

Первую категорию составляют самые важные контрагенты-дебиторы и эта категория самая малочисленная, к ней коммерческая организация должна обращать внимание в первую очередь.

Дебиторы данной категории требуют особого подхода, а также постоянного контроля и мониторинга. Обществу следует регулярно давать оценку достоверности прогноза оплат.

Во вторую категорию входят наименее важные контрагенты-дебиторы, на их долю приходится менее 20 % всей задолженности. К работе с данной категорией можно обращаться реже. К таким контрагентам-дебиторам следует уделять внимание с небольшой периодичностью.

Третья категория самая многочисленная группа дебиторов с незначительными суммами задолженностей. Уделять большого внимания данной группе нецелесообразно, так как результаты работы повлияют на общую сумму задолженности незначительно, по сравнению с трудозатратами, которые она потребует.

Структура ранжирования дебиторов представлена рисунком 1.

Рис. 1. Ранжирование дебиторов коммерческой организации по удельному весу

Контролировать дебиторскую задолженность коммерческим организациям необходимо и для анализа, и для получения информации по должникам. Данный контроль необходим руководству для того, чтобы оно могло представлять себе реальное состояние оборотных средств на определенный период времени, так как долги со стороны контрагентов-дебиторов могут грозить организации финансовыми потерями и рисками утраты материальных ценностей.

Литература:

- Басовский Л. Е., Басовская Е. Н. Комплексный экономический анализ хозяйственной деятельности: учебное пособие. — М.:Инфра-М. — 2012–366 с.

- Богомолов А. М. Управление дебиторской и кредиторской задолженностью как элемент системы внутреннего контроля в организации // Современный бухучет. — 2015. — N 5. Доступ из справочно-правовой системы «КонсультантПлюс».

- Брунгильд С. Г. Управление дебиторской задолженностью. — М.: Книжкин Дом Астрель. — 2015. — 240 с.

- Климова Н. В. Аналитические исследования в управлении дебиторской и кредиторской задолженностью организации // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. — 2011. — N 5. — С.3–9.

- Крейнина М. Н. Управление движением дебиторской и кредиторской задолженности предприятия // Финансовый менеджмент. — 2015. — № 3. — С.25–28.

- Малкин О. Управление задолженностью. Стратегии взыскания долгов и защиты от кредиторов. — М.: Вершина. — 2014. — 162 с.

- Мельникова Л. А., Рубцова Ю. В. Учет и анализ дебиторской задолженности // Современный бухучет. — 2013. — N 5. Доступ из справочно-правовой системы «КонсультантПлюс».