В данной статье рассматривается принцип расчета налоговой нагрузки, как того требует законодательство Российской Федерации, а также, приведен более упрощенный пример расчета налоговой нагрузки, основываясь на данных действующей организации.

Ключевые слова: налоговая нагрузка, налоговая база, налоги.

Налоговая нагрузка понятие относительно новое, хотя если разобрать значение данного словосочетания, то становится ясно, что это всего лишь устойчивое выражение, суть которого ясна любому человеку, даже не связанного с экономикой и ее отраслями.

Каждый, исключая, пожалуй, младенцев, знает фразу, которая появилась в рекламном ролике Федеральной службы налоговой полиции России, ликвидированной в 2003 году, видимо, по иронии судьбы, 2002 году на российских телеэкранах, призывая граждан и юридических лиц «заплатить налоги и спать спокойно». Фраза вошла в обиход, широко используется, а автор так и остался не известен, к сожалению, а можно было и тут нажиться. Возможно, данное выражение было взято из известного анекдота про писателя Оскара Уайльда:

«Как-то писатель стоял на пороге своего дома, к нему подошел сборщик налогов.

— Налоги? — высокомерно поднял брови писатель. — С какой стати я должен платить налоги?

— Но как же, вы ведь домовладелец! Вы здесь живете, спите...

— Да, — перебил сборщика налогов Уайльд, — но, поверьте, я сплю очень плохо!

— И будете плохо спать, пока не уплатите налоги, — отпарировал сборщик налогов».

Удивительно, но общаясь со многими коллегами «по цеху», я в 90 % случаях вижу много вопросов в их глазах, когда упоминаю о «налоговой нагрузке» и еще больше, когда раскрываю ее суть. Не все бухгалтеры хотя бы отдаленно слышали о таком «налоге», как они говорят. А ведь как было записано в Римском праве: «незнание закона не освобождает от ответственности», а польский сатирик, еврей по своему происхождению, Станислав Ежи Леца, дополнил: «…Зато знание — запросто». Что получается, что законы рушатся?! Нет. Дело в том, что если заниматься «честным бизнесом», то и вопросов, скорее всего, не возникнет и вы, конечно, никогда не узнаете, что такое налоговая нагрузка, а если вдруг, вы захотите зарабатывать «нормальные деньги», то придется и про фискальные органы не забыть — пополнив казну, а за частую еще и сами фискальные органы.

От небольшой предыстории перейдем к сути «налоговой нагрузки». Данное понятие имеет вполне законное место, так как содержится в нормативных документах третьего уровня:

– Приказ ФНС России от 30.05.2007 N ММ-3–06/333@ (ред. от 10.05.2012) «Об утверждении Концепции системы планирования выездных налоговых проверок» — существует для эффективного решения основных задач налогового органа, например, выявления и пресечения нарушений законодательства и предупреждения налоговых правонарушений, для этого и была составлена Концепция, предусматривающая более четкий подход к отбору налогоплательщиков, для проведения проверок касающихся риска совершения налогового правонарушения.

– Письмо ФНС России от 25.07.2017 N ЕД-4–15/14490@ «О работе комиссии по легализации налоговой базы и базы по страховым взносам» — «Предметом рассмотрения на заседаниях комиссии являются вопросы правильности формирования налоговой базы и базы для исчисления страховых взносов, а также полноты уплаты налогоплательщиками (налоговыми агентами, плательщиками страховых взносов) (далее — плательщики) НДФЛ и страховых взносов» [1].

Более понятное и логичное определение исследуемому термину, исходя из вышеперечисленных документов, дает «Современный экономический словарь»: «степень отвлечения средств на уплату налоговых платежей, то есть как относительную величину». Получается, хозяйственный субъект, обязан уплачивать определенную сумму налогов, исходят из полученной выгоды, за определенный временной промежуток. Пока никакой конкретики.

Далее нам известно, что налоговая нагрузка рассчитывается на разных экономических уровнях:

– По государству в совокупности;

– По регионам;

– По группе предприятий;

– И даже доля конкретного человека.

Соответственно базой для исчисления загадочного «налога» может быть:

– Выручка;

– Доход;

– Вновь созданная стоимость;

– Ожидаемый доход/ прибыль.

Чтобы не привлечь внимание со стороны налоговых органов все же нужно соблюдать и просчитывать величину риска выездной налоговой проверки, для этого рекомендуется сделать следующее:

– Найти в Приложении № 3 к Приказу № ММ-3–06/333@ свой ОКВЭД и расчетным путем сравнить свои показатели за несколько периодов;

– Подсчитать долю вычетов по НДС в сумме налога, рассчитанного исходя из общей налоговой базы, этот показатель не должен быть выше 89 %, в соответствии с Письмом № АС-4–2/12722);

– Проследить за динамикой изменений показателей налоговой нагрузки за прошедшие годы и сравнить получившиеся данные с теми, что указывает ФНС в Письме № ЕД-4–15/14490@ [1].

Для низкой налоговой нагрузки так же могут быть свои причины:

– Проблемы со сбытом товара;

– Повышение цен на закупку товара;

– Инвестиции;

– Закупка товаров в прок;

– Экспортные операции и т. д.

Далее перейдем непосредственно к расчету налоговой нагрузки. И так, в Приказе № ММ-3–06/333@ дается такое определение: «совокупная налоговая нагрузка — это отношение суммы начисленных по данным деклараций налогов к выручке, определенной по данным Госкомстата, то есть по данным отчета о прибылях и убытках, без учета НДС. В примечаниях к таблице приложения, отмечено, что в сумму налогов входит НДФЛ, но не включены взносы на ОПС» [2]. Вместе с этим в Письме от 22.03.2013 № ЕД-3–3/1026@ указано, что в расчет не включаются взносы во все внебюджетные фонды, так как они не регламентируются Налоговым кодексом РФ. Не смотря на то, что с 2017 года уплата страховых взносов регулируется налоговым законодательством, изменений относительно расчета не произошло.

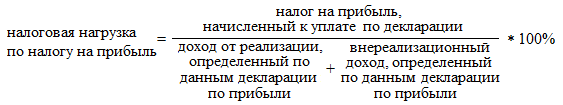

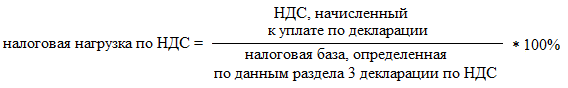

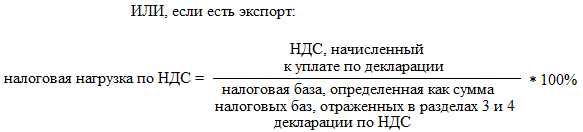

Так в Письме содержится следующие формулы для расчета:

- Налог на прибыль:

- НДС:

В расчете стоит учитывать и иные налоги, уплачиваемые налогоплательщиком, например, на землю, транспорт, имущество и т. д. а вот НДФЛ в таком расчете отсутствует, поэтому данный налог не влияет на результат расчетов по отдельным налоговым режимам.

Выше была описана схема расчета налоговой нагрузки в соответствии с законодательством. На своей практике знаю, что люди, которые рассчитывают налоговую нагрузку не всегда строго придерживаются приведенных формул, ведь налоговая нагрузка носит рекомендательный характер, по большей части, но если все же вы не хотите, чтобы риски проведения налоговой выездной проверки были высокие, то советую придерживаться определенного процента уплаченных налогов, соответствующих вашему ОКВЭД.

Так, для примера возьмем реально существующую организацию, занимающуюся оптовой торговлей, очень распространенный бизнес в нашей стране, и рассмотрим, как здесь рассчитывают налоговую нагрузку, которая составляет 1 %, в соответствии с Приложением № 3 к Приказу № ММ-3–06/333@.

Для полной картины уточню, что в банке, в котором обслуживается данная организация, есть небольшой отдел, в котором следят за показателями налоговой нагрузки и сообщают своим клиентам о состоянии расчетов по обязательствам уплаты налогов. Возможно, данный отдел был создан в качестве эксперимента, потому что ни один банк не обязан следить за такими показателями. Могу только предположить, что это сделано для привлечения клиентов, например таких, которые и слышать не слышали о налоговой нагрузке. Когда процент, в данном примере, приближается к 1, то банк оповещает клиентов и просит держать налоговую нагрузку на уровне 1,1 %. Скажите много, по закону можно и 1 %, но все мы знаем, что лучше немного переплатить, ведь деньги никуда не денутся и могут быть учтены в счет будущих оплат, которые, на законном основании, даже можно вернуть.

Так организация, на примере которой мы рассматриваем налоговую нагрузку, предпочитает делать авансовые платежи в счет НДС или налога прибыль. И расчет производит иначе, он очень упрощен, чтобы была возможность регулярно отслеживать уровни риска. Соглашусь, что расчеты не сойдутся, если сравнить результаты исходя из алгоритма, приведенного ниже, с формулами, предложенными законодательством, но суть в том, чтобы сумма уплаченных налогов не была ниже того показателя, который установил Приказ № ММ-3–06/333@, а в данной организации не возникали вопросы связанные с низкой налоговой нагрузкой. Далее перейдем непосредственно к примеру, который наглядно показывает, как рассчитывается налоговая нагрузка в одной, конкретной организации.

Расчет производим следующим образом:

Д51 за февраль — 97 млн руб.

К 51 статья «Прочие налоги и сборы» (НДС, страховые взносы, НДФЛ, штрафы, пени и тд) — 540 тыс. руб.

К 51 статья «Налог на прибыль» — 360 тыс. руб.

Итого по факту уплачено налогов:

540 тыс. руб. + 360 тыс. руб. = 900 тыс. руб.

По плану должны оплатить в марте за февраль:

97 млн руб. * 1 % = 970 тыс. руб.

Получается, что выявлена низкая налоговая нагрузка в размере:

970 тыс. руб. — 900 тыс. руб. = 70 тыс. руб.

Несмотря на то, что все налоги честно были оплачены, организация делает авансовый платеж по налогу на прибыль, дабы повысить уровень нагрузки — в размере 200 тыс. руб. (70 тыс. руб. — «долг», 130 тыс. руб. — намеренная переплата).

Оказывается, налоговая нагрузка достаточно важный показатель рентабельности предприятия, о котором не многие слышали и спят спокойно. Конечно, если у вас небольшие обороты, то налоговая не заметит «копеек», которые вы не доплатили, но если вы ведете бурную деятельность, то стоит задуматься. Также, этот показатель очень важен для банков. Им не нужны вопросы со стороны ЦБ РФ или Минфин, и они в лучшем случае попросят закрыть счет, в худшем — заблокируют, а вот сможете ли вы открыть счет в другом банке… нет, будут сплошные отказы — проверено.

Свою статью хотелось бы закончить следующей фразой: «Надо делиться!», — Лившиц А. Я., министр финансов РФ.

Литература:

- Письмо Федеральной налоговой службы от 25 июля 2017 г. № ЕД-4–15/14490@ «О работе комиссии по легализации налоговой базы и базы по страховым взносам»;

- Приказ Федеральной налоговой службы от 30 мая 2007 г. N ММ-3–06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок»;