Содержание статьи описывает этапы оцени дебиторской задолженности и применение различных методик, по оценке дебиторской задолженности. Описывает краткую характеристику сущности и анализ возможности практического применения методикосновных выводов по результатам анализа существующих методик оценки дебиторской задолженности.

Ключевые слова: оценка, методика, дебиторская задолженность, рыночная стоимость, финансовое состояние дебитора, дата оценки.

Оценка дебиторской задолженности (ДЗ) — процесс, для осуществления которого необходимы специальные навыки и знания. Если оценка производится не для внутренних управленческих целей (обычно для этого привлекаются специалисты фирмы), а для иных целей (оценки бизнеса и др.), выполнением такой оценки занимаются профессиональные оценщики [1].

Проведем анализ существующего методического обеспечения оценки ДЗ.

Процесс оценки ДЗ включает следующие этапы:

- подготовительный — вся совокупность ДЗ по данным баланса и учетной аналитике подразделяется на группы:

‒ по сроку (краткосрочную и долгосрочную);

‒ по виду (отсроченная, просроченная и безнадежная);

‒ по согласованности сумм ДЗ с контрагентом (согласованная, частично

‒ согласованная и несогласованная);

‒ по результатам работы с ДЗ (урегулированная и неурегулированная);

‒ по иным критериям (ликвидности ДЗ и др.);

- документально-проверочный — необходимо собрать максимально полный комплект документов по каждому дебитору и провести контроль учетной стоимости ДЗ:

‒ поднять договоры с контрагентами, накладные, акты, платежки и др.;

‒ приложить согласованные акты сверок на последнюю отчетную дату;

‒ проконтролировать соответствие данных бухучета данным первичных документов;

‒ сформировать оборотно-сальдовые ведомости по счетам учета ДЗ на дату оценки.

- аналитический — исследование платежеспособности дебиторов и сбор иной информации, необходимой для проведения оценки;

- оценочный — для осуществления оценки ДЗ могут использоваться различные подходы, например:

‒ доходный — метод дисконтирования с корректировкой дебиторской задолженности по безрисковой ставке дисконтирования, или корректировкой ставки дисконтирования к номинальной величине задолженности;

‒ рыночный — с помощью него рассчитывается рыночная стоимость прав требования ДЗ;

‒ статистический — применим для оценки ДЗ, на которую обращено взыскание в порядке исполнительного производства, и основан на использовании статистического анализа минимальных цен ДЗ при ее вынужденной продаже на торгах;

‒ иные методы (коэффициентная методика и др.);

- заключительный — согласование результатов и корректировка балансовых статей

Для оценки могут применяться разные методы, например,

- массовый — стоимость ДЗ рассчитывается как у беспроцентных финансовых вложений со сроком возврата, равным периоду ее оборота;

- с применением расчетной формулы стоимости вложений в банковские депозиты (приняв нулевой фактическую процентную ставку по финансовому вложению с периодом возврата, рассчитываемому как отношение среднегодового показателя ДЗ к выручке за год);

- метод исключения дебиторской задолженности должников-банкротов — в этом случае для расчета текущей стоимости ДЗ необходимо:

‒ оценить вероятность возврата ДЗ — для этого проводится анализ платежеспособности дебиторов;

‒ выявить контрагентов, не способных расплатиться по своим обязательствам (контрагенты-банкроты);

‒ принять рыночную стоимость ДЗ вышеуказанных дебиторов равной 0;

‒ скорректировать общий объем ДЗ [3, с.126].

Приведем краткую характеристику сущности и анализ возможности практического применения указанных методик. Последовательность их анализа соответствует усложнению используемого экономико-математического аппарата.

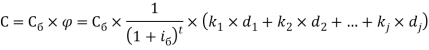

- Коэффициентная методика [2] — представляет собой совокупность различных вариантов расчета, в основу которых положено следующее выражение:

![]() , (1.1)

, (1.1)

где С — рыночная стоимость ДЗ, ден. ед.;

![]() — балансовая стоимость ДЗ, ден. ед.;

— балансовая стоимость ДЗ, ден. ед.;

![]() – коэффициент обесценивания, доли ед.

– коэффициент обесценивания, доли ед.

Очевидным недостатком методики является то, что указанные нормативно-статистические коэффициенты не имеют достаточной связи с характеристиками конкретной ДЗ и состоянием рынка. В данном случае под характеристиками ДЗ, прежде всего, понимаются такие, как график возврата, финансовое состояние дебитора и связанная с этим вероятность возврата ДЗ.

К кластеру коэффициентных методик относится методика Прудникова В. И., положительной особенностью которой является подробный качественный анализ ДЗ, а также классификация задолженности в зависимости от целей оценки и характеристик дебитора (отметим, что схожая классификация приводится и у Зимина В. С.) [1].

Элементы коэффициентного подхода использованы в положении Центрального Банка РФ при установлении «размера расчетного резерва в процентах от суммы основного долга по ссуде».

- Методика Финансовой академии (указано наиболее распространенное в оценочном сообществе название данной методики) впервые была опубликована в работе Федотовой М., Малышева О., Раевой И. «Оценка рисковых долговых обязательств на российских предприятиях» [4].

Она основана на умножении номинальной стоимости ДЗ на совокупность коэффициентов, характеризующих обесценение задолженности из-за действия различных факторов: финансового состояния дебитора, обеспечения задолженности, влияния деловой репутации дебитора, временной характеристики задолженности и прочих факторов (например, «перспективность региона предприятия-должника»). Поправка на временную характеристику задолженности имеет расчетное обоснование в виде дисконтирования по безрисковой ставке, остальные коэффициенты обосновываются экспертно: «должно быть принято допущение о том, каков верхний предел и с учетом этого выведена скидка …». Расчеты выполняются по следующей формуле:

, (1.2)

, (1.2)

где ![]() — кумулятивный коэффцициент уменьшения, доли ед.;

— кумулятивный коэффцициент уменьшения, доли ед.;

![]() — ставка дисконтирования, соответствующая безрисковым вложениям,

— ставка дисконтирования, соответствующая безрисковым вложениям,

доли ед.;

![]() — коэффициенты, характеризующие обесценение задолженности по различным факторам, доли ед.;

— коэффициенты, характеризующие обесценение задолженности по различным факторам, доли ед.;

![]() — веса коэффициентов

— веса коэффициентов ![]() , доли ед.

, доли ед.

К недостаткам модели следует отнести отсутствие полноценного методического обоснования структуры факторов, влияющих на стоимость ДЗ, а также коэффициентов и их весов. Таким образом, использование набора экспертных параметров приводит к утяжелению расчетной модели относительно коэффициентной методики, при этом рост достоверности получаемых результатов сомнителен. [6, с.145].

- Методика Национальной коллегии оценщиков рыночную стоимость ДЗ предлагает определять по всем трем подходам к оценке — таблица 1.

Таблица 1

Основные положения методики Национальной коллегии оценщиков

|

Подход коценке |

Предлагаемый способ расчета |

|

Затратный |

Умножение балансовой стоимости ДЗ на коэффициент, зависящий от периода просрочки задолженности. Пороговым значением периода просрочки является 4 месяца: при меньшем значении величина коэффициента принимается равной 1, при большей — 0 (нулю) |

|

Сравнительный |

Сравнение ДЗ с аналогичной задолженностью сопоставимых предприятий. В качестве сопоставимого предприятия рекомендуется брать кредиторов дебитора анализируемого предприятия, поскольку среди них больше потенциальных покупателей оцениваемой ДЗ. |

|

Доходный |

Предлагается обнуление дебиторской задолженности, если величина коэффициента восстановления платежеспособности меньше единицы. Величина данного коэффициента определяется как функция коэффициентов текущей ликвидности на начало и конец периода, а также его нормативного значения. Если величина коэффициента восстановления платежеспособности больше единицы — ДЗ дисконтируется по ставке рефинансирования, с учетом суммы начисленной пени. Период погашения определяется как сумма периода оборачиваемости кредиторской задолженности должника и времени, прошедшего с момента образования права требования до даты оценки. [7] |

- Методика Юдинцева С. П. основана на сценарном прогнозе и предназначена для ситуаций, когда собственник ДЗ еще не определился в своих намерениях по способу взыскания данной задолженности, то есть когда возможны альтернативные варианты развития событий (без инициирования арбитражных судов, инициирование конкурсного производства, инициирование внешнего управления, анализ в качестве колл-опциона).

К недостаткам данной методики следует отнести достаточно схематичное описание используемых оценочных процедур (по сути — простое дисконтирование без обоснования величины ставки дисконта и упоминание про «виртуальную» для российского рынка модель Блэка-Шоулза без анализа специфики применительно к конкретному виду объекта оценки). [7]

В качестве основных выводов по результатам анализа существующих методик оценки ДЗ отметим следующее:

- Общепризнанная методика (совокупность методик) по оценке ДЗ отсутствует, что значительно затрудняет оценочную практику. Например, при экспертизе отчетов об оценке возникают ситуации, когда разные специалисты считают необходимым использовать для оценки конкретной ДЗ различные методики, результаты расчетов по которым существенно отличаются.

- Значительная часть методик оперирует нормативными или неактуальными статистическими показателями, которые не позволяют учесть специфику конкретной ДЗ, а также рыночную конъюнктуру на дату оценки.

- Подавляющее число методик использует экспертное мнение для обоснования существенных параметров расчета, при этом рекомендации по обоснованию и оформлению экспертного мнения для использования в реальных отчетах об оценке отсутствуют. Это снижает практическую значимость таких методик.

- Ранние методики отличались простотой экономико-математического аппарата и, по сути, сводились к дисконтированию денежных потоков. Последующие методики имеют более сложный аппарат, содержащий значительное число показателей, определяемых экспертно. Усложнение аппарата вместе с ростом количества экспертных оценок не привело к повышению точности и обоснованности расчетов, а лишь усилило субъективизм.

В качестве дополнительной проблемы отметим, что зачастую организация не располагает информацией, необходимой для реализации сложных расчетных моделей, поскольку, например, оценка ДЗ выполняется в рамках оценки бизнеса. Таким образом, в соответствии с законом Парето и принципом существенности (п.4 ФСО № 3), нецелесообразно (да и на практике невозможно) проводить глубокий анализ финансового состояния дебитора, анализ соответствующих субсегментов рынка и выполнять аналогичные комплексные расчеты — например, анализ влияния деловой репутации дебитора на обесценивание ДЗ.

Проведенный анализ свидетельствует о потребности в консолидированном подходе к оценке ДЗ, построенном на анализе документов и информации, которые доступны в реальной оценочной практике.

В заключение отметим, что оценка дебиторской задолженности проводится с целью определения ее текущей рыночной стоимости на определенную дату. При проведении такой оценки могут использоваться разнообразные методы оценки дебиторской задолженности (доходный, затратный, дисконтирования и др.).

Эрзац-продукты всегда являются вынужденной заменой основного продукта в период его отсутствия или невозможности применения. В условиях недостатка информации применение описанной «эрзац-методики» может быть оправдано.

В то же время, при наличии достаточной и достоверной информации для проведения более точных и обоснованных расчетов, например, по сравнительному подходу к оценке, полезность предложенной модели снижается.

Литература:

- Горшкова Н. В. Оценка состояния дебиторской и кредиторской задолженности / Горшкова Н. В, Хмелева О. В. — М.: 2018. — 136 с.

- Коэффициентная методика оценки дебиторской задолженности [Электронный ресурс]// сайт ООО «Инновации Бизнес Консалтинг». URL: http://www.inbico.ru/metodologiya/42?debitorskayazadolgennost/83?koefficientnayametodikaocenkidebitorskoizadolgennosti.html

- Зимин В. С. Оценка дебиторской задолженности // Журнал «Московский оценщик» № 6 (19), декабрь 2015. — 35 с.

- Методика Финансовой академии [Электронный ресурс] // сайт ООО «Инновации Бизнес Консалтинг». URL: http://www.inbico.ru/metodologiya/42?debitorskayazadolgennost/82?2010?11?01?20?35?10.html

- Юдинцев С. П. Методика оценки дебиторской задолженности [Электронный ресурс] // сайт ООО «Инновации Бизнес Консалтинг». URL: http://www.inbico.ru/metodologiya/42-debitorskayazadolgennost/84-ocenkadebitorskoizadolgennostimetodyoudinceva.html

- Федотова М., Малышев О., Раева И. Оценка рисковых долговых обязательств на российских предприятиях. — М.: Финансовая академия при Правительстве РФ, 2014. — 209 с.

- Национальная коллегия оценщиков. Методика оценки дебиторской задолженности [Электронный ресурс] // сайт ООО «Инновации Бизнес Консалтинг». URL: http://www.inbico.ru/metodologiya/42?debitorskayazadolgennost/81?metodikaocenkidebitorskoizadolgennostinko.htm