В статье раскрываются основные теоретические аспекты факторинга. Описана сущность факторинговых услуг, определены участники факторинговых операций. Рассмотрены истоки зарождения и этапы становления факторинговых организаций в России, их современное состояние, а также перспективы и направления дальнейшего развития.

Ключевые слова: факторинг, дебиторская задолженность, факторинговые услуги, стороны факторинговых операций, финансовый инструмент, факторинг в России.

The article discloses the main theoretical aspects of factoring. The essence of factoring services is described, the factoring transactions’ participants are defined. The origin and stages of factoring organizations’ establishment in Russia, their current state, as well as prospects and areas for further development are considered.

Key words: factoring, receivables, factoring services, parties to factoring operations, financial instrument, factoring in Russia.

В современных условиях по мере того как возрастает конкуренция на рынках товаров и услуг, идёт жёсткая борьба за потребителя, всё более актуальным и насущным становится вопрос либерализации взаимодействия покупателей и продавцов. В России факторинг становится всё более популярной и востребованной финансовой услугой. Это связано с целым рядом причин. Во-первых, факторинг позволяет минимизировать риски, связанные с вероятной неоплатой товаров и услуг, колебаниями курса валют, а также неопределённостью и финансовой нестабильностью рынка. Во-вторых, данный вид финансовых услуг даёт возможность эффективно управлять дебиторской задолженностью. В-третьих, благодаря факторингу становится возможным существенное увеличение оборотов компании без кардинальных изменений сформировавшейся структуры, бизнес-процессов.

Цель данной статьи — выявить особенности факторинговых операций на российском рынке и дать оценку перспектив развития данного вида финансовых услуг.

Понятие «факторинг» происходит от английского слова «factor», что в переводе означает агент, посредник [2, с. 29]. Основы операций факторинга были заложены Домов факторов (House of Factors), который был создан в Англии в XVII в. Фактор, который был хорошо осведомлён о платёжеспособности своего покупателя, знал особенности и законы товарного рынка, торговые обычаи страны, должен был осуществлять поиск надёжных покупателей, хранить и реализовывать товары, а также инкассировать выручку от торговли. Кроме того, есть предположение, что термин «факторинг» возник от латинского слова «facre», то есть совершать, действовать [1, с. 3].

Факторинг представляет собой высокорискованный бизнес и даёт возможность извлекать большую прибыль. Данный тип операций является наиболее приспособленным к процессам развития, протекающим в современной экономике. К использованию факторинговых услуг могут прибегать как малые, так и средние предприятия, которые испытывают трудности в своём финансовом положении.

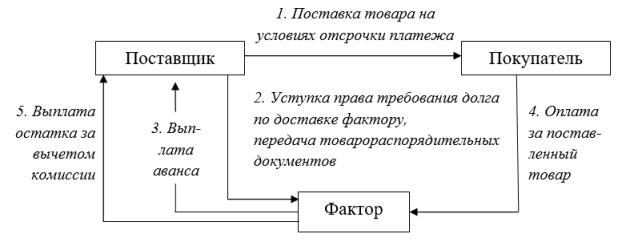

В факторинговых операциях принимают участие обычно три стороны (см. рис. 1):

− фактор-посредник — покупатель неоплаченного должником требования; фактором может выступать коммерческий банк или дочернее учреждение, которое осуществляет финансирование клиента и в обмен на это получает права требования по отношению к дебитору;

− поставщик (клиент, первоначальный кредитор) — индивидуальный предприниматель или физическое лицо, которое поставляет дебитору товары и услуги; клиент банка или факторинговой компании, который имеет платёжные требования к своим должникам и получает факторинговое финансирование;

− должник (дебитор) — покупатель продукции, который осуществляет оплату с отсрочкой согласно заключённому с поставщиков договору.

Рис. 1. Базовая схема факторинга

Источник: Солдатова А. О. Факторинг и секьюритизация финансовых активов / А. О. Солдатова. — М: Издательский дом Высшей школы экономики, 2013. — С. 48.

Факторинг зарекомендовал себя и получил довольно активное применение в деятельности производственных и торговых компаний, которые занимаются оптовыми продажами в корпоративном секторе с предоставлением отсрочки платежа. Интерес к факторингу проявляют компании, у которых заключены договоры с дебиторами на осуществление регулярных поставок (не реже, чем раз в три месяца).

В настоящее время популярность факторинговых услуг значительно возрастает. Во всём мире за последнее десятилетие количество компаний, занимающихся факторинговыми операциями, увеличилось примерно в 4 раза. Факторинг развивается как за рубежом, так и в России [6, с. 115].

В европейских странах факторинг зародился как вид кредитования торговли, в России же он первоначально выступал в качестве разновидности банковского финансирования. В современных условиях факторинг в нашей стране сохраняет свою специфику: основными организациями, которые предоставляют услуги факторинга, продолжают оставаться банки, в то время как на Западе этим занимаются преимущественно специализированные компании. В структуре факторинговых услуг преобладают операции без регресса (то есть риски неплатежей возложены на агента).

В 1990-е гг., когда в России появился факторинг, данные финансовые услуги в большей степени распространялись на отношения, складывающиеся между торговыми предприятиями и банками. Позже он стал проникать в сферу строительства, металлургическую и лесную промышленность, нефтеперерабатывающую отрасль, машиностроение. Факторинговые операции были использованы в том числе и во взаимоотношениях между ОАО «РЖД» и РАО «ЕЭС России», связанных с погашением задолженности.

На практике факторинг в России стал внедряться начиная с 1988 г., когда были образованы отделы по предоставлению факторинговых услуг в Жилсоцбанке и Промстройбанке СССР. Постепенно факторинговые операции стали предлагать и другие коммерческие банки. В 1992–1995 гг. факторинговые подразделения были открыты в таких банках, как «Российский Кредит», «Онексимбанк», «Альфа-Банк», АКБ «Менатеп», «Мосбизнесбанк», «Международный Московский Банк». Их деятельность была направлена на проведение кредитно-расчётных операций для различных организаций на основе заключённого договора на условиях платности, возвратности и срочности предоставляемых денежных средств.

В 1990-е гг. факторинговые услуги, оказываемые в России, с точки зрения содержания значительно отличались от тех операций, которые осуществлялись в то время в зарубежных странах, и от факторинговой деятельности, которая осуществляется в нашей стране сегодня. Факторинг представлял собой разовые сделки, в процессе исполнения которой происходила переуступка дебиторской задолженность специализированным отделам. В те годы факторинг не был подкреплён сопутствующими услугами такими, как информационное обеспечение и страхование, что характерно для сегодняшних операций.

Большой вклад в развитие российского факторинга внесла ФК «УРАЛСИБ», в рамках которой в 1999 г. было организовано управление, специализирующееся на факторинговых операциях. В дальнейшем оно было преобразовано в самостоятельный Банк «Национальная Факторинговая Компания» (НФК). На протяжении долгового времени эта финансово-кредитная организация выступала в качестве негласного лидера, который устанавливал правила игры на рынке. Сегодня НФК является факторинговой компанией, которая применяет в своей деятельности агрессивную стратегию управления рынком. В рейтинге российских организаций, специализирующихся на предоставлении факторинговых услуг, она занимает ведущие позиции.

На сегодняшний день в России среди наиболее крупных организаций, предлагающих факторинговые услуги, помимо НФК следует назвать факторинговую компанию «Лайф», Промсвязьбанк, Русскую Факторинговую Компания (РФК), Металлинвестбанк, Альфа-Банк, ЮниКредит Банк, Российский банк развития (РосБР) и «Юнифактор».

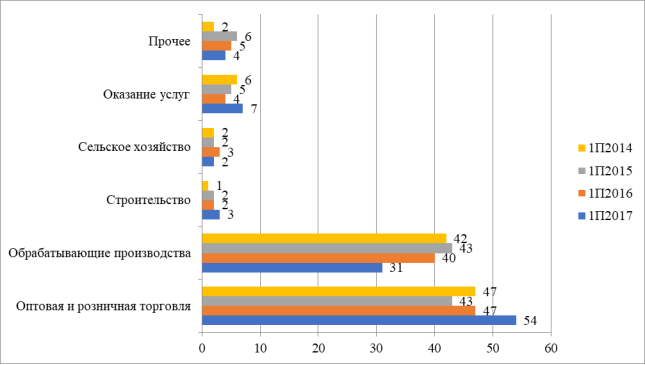

Сейчас в России факторинг применяется практически во всех отраслях. По итогам первого полугодия 2017 г. лидером по использованию факторинговых операций оказалась оптовая и розничная торговля (47 %), которая с 2014 г. устойчиво сохраняет свои позиции. Второе место в общем обороте рынка факторинга заняла обрабатывающая промышленность (42 %). Рост сделок в вышеупомянутых сегментах обеспечивается преимущественно за счёт крупных факторов, среди которых ведущая роль отводится ООО «ВТБ Факторинг». Если говорить о «нефакторабельных» отраслях экономики, то стоит выделить строительство (1 %), расчёты в котором выполняются на основе частичных платежей на протяжении достаточно длительного промежутка времени [4, с. 10] (см. рис. 2).

Рис. 2. Структура рынка факторинга по отраслям (в %)

Рис. 2. Структура рынка факторинга по отраслям (в %)

Источник: RAEX (Эксперт РА), по данным Факторов.

В своей деятельности услугами факторинга пользуются такие известные производственные предприятия, как ООО «КЛП Софт Дринкс» и московская кондитерская фабрика «Красный Октябрь», среди дистрибьютеров можно отметить ЗАО «Аптека-холдинг» и ЗАО «ТК Мистраль» («Зелёный великан», «Heinz»). Большинство вышеуказанных компаний — поставщики товаров широкого спроса и продуктов питания. Это связано с тем, что данные категории товаров являются наиболее ликвидными, а их оборачиваемость не отличается высокими показателями. Мировой опыт показывает, что использование факторинговых услуг для развивающихся компаний, набирающих свои обороты, является ключом к успеху. Если рассматривать применение факторинга со стороны покупателя, то на российском рынке следует выделить такие крупные торговые сети, как «Ашан», «Перекрёсток», METRO и «Пятёрочка» [5, с. 109–113].

Рынок факторинга в Росси на данный момент не столь развит, как в Европе. Его отставание хорошо прослеживается по удельному весу факторинговых операций во внутреннем валовом продукте (ВВП). В Российской Федерации обороты факторинга не выходят за пределы 2 % от ВВП, тогда как в странах Западной Европы данный показатель составляет 5 % [7, с. 192]. По данным «Эксперт РА», в 2016 году Россия заняла 10-е место в Европе по факторинговому обороту. Нашу страну опередили такие государства, как Великобритания, Франция, Германия, Италия, Испания и другие [4, с. 10] (см. табл. 1).

Таблица 1

Рейтинг стран Европы по факторинговому обороту за 2016 год

|

Место по итогам 2016 года |

Место по итогам 2015 года |

Страна |

Внутренний факторинг, млн евро |

Международный факторинг, млн евро |

Всего, млн евро |

Темпы прироста в 2016 году к 2015 году |

|

1 |

1 |

Великобритания |

301 541 |

25 337 |

326 878 |

1,3 % |

|

2 |

2 |

Франция |

189 499 |

78 661 |

268 160 |

8,0 % |

|

3 |

3 |

Германия |

148 914 |

67 964 |

216 878 |

3,8 % |

|

4 |

4 |

Италия |

159 550 |

49 092 |

208 642 |

9,5 % |

|

5 |

5 |

Испания |

109 042 |

21 614 |

130 656 |

13,4 % |

|

6 |

6 |

Нидерланды |

66 655 |

16 193 |

82 848 |

26,1 % |

|

7 |

7 |

Бельгия |

31 946 |

30 900 |

62 846 |

2,7 % |

|

8 |

9 |

Польша |

32 239 |

7 157 |

39 396 |

12,5 % |

|

9 |

8 |

Турция |

29 026 |

6 059 |

35 085 |

–10,7 % |

|

10 |

12 |

Россия |

27 808 |

196 |

28 004 |

20,0 % |

Источник: RAEX (Эксперт РА).

Рост рынка факторинга в России сдерживается такими факторами, как:

− недостаточность правового регулирования в данной сфере; в частности в законодательстве имеются противоречивые моменты, связанные с лицензированием деятельности компаний, предоставляющих факторинговые услуги;

− неготовность большого числа кредитных организаций развивать факторинговое обслуживание; зачастую факторинг рассматривается ими как дисконтные, кредитные или иные банковские операции, а не самостоятельный вид услуг [3, с. 79];

− усиление конкуренции внутри банка с кредитными подразделениями, что усложняет предоставление факторинговых услуг;

− нехватка информации о поставщиках и их покупателях, которая осложняется недостаточной развитостью рынка страхования в рамках страхования финансовых рисков.

*****

По нашему мнению, для решения вышеперечисленных проблем в России необходимо создать единый орган, который будет регулировать деятельность факторинговых компаний, разрабатывать единые нормы и стандарты. Подобный опыт применялся в европейских странах и дал свои положительные результаты. Кроме того, можно ввести дополнительную ответственность в виде страховки для факторинговых компаний.

Для России факторинг является относительно новым финансовым инструментом, в настоящий момент он проходит начальные стадии своего развития. Применение факторинга в России не столь распространено, как в западных странах. Однако из года в год его популярность среди отечественных компаний растёт, факторинг начинает выступать в качестве одного из важнейших инструментов ведения бизнеса на российском рынке. Перспективы факторинга в России в большей степени связаны с дальнейшим развитием и совершенствованием финансовой системы и экономики страны в целом. Акцент должен быть сделан на стабилизацию валютного курса и повышение ресурсной обеспеченности финансовых институтов, в том числе банков [8, с. 266].

Литература:

- Галимова Т. А. Теоретические основы факторинга / Т. А. Галимова // Проблемы экономики и менеджмента. — 2012. — № 5. — С. 3–7.

- Звонарёва О. С. Факторинг — сущность, проблемы и перспективы развития / О. С. Звонарёва // Вестник Томского государственного университета. — 2007. — № 300–2. — С. 29–31.

- Покаместов И. Е. Факторинг / И. Е. Покаместов, М. В. Леднев. — М: Инфра-М, 2016. — 88 с.

- Российский рынок факторинга в 1 полугодии 2017 года: сбавляя обороты // RAEX (Эксперт РА). — 2017. — 25 с.

- Солдатова А. О. Факторинг и секьюритизация финансовых активов / А. О. Солдатова. — М: Издательский дом Высшей школы экономики, 2013. — 604 с.

- Филатова Ю. М. Особенности международного факторинга как финансового инструмента / Ю. М. Филатова // Известия Тульского государственного вестника. — 2013. — № 2. — С. 115–122.

- Цыбина Е. О. Факторинг в России и других странах: сравнительный анализ/ Е. О. Цыбина // Молодой учёный. — 2017. — № 50. — С. 190–192.

- Щербакова Ю. В. Рынок факторинга в России: проблемы и возможные пути их решения/ Ю. В. Щербакова, М. В. Марданян // Молодой учёный. — 2016. — № 24. — С. 265–266.