В статье сделан обзор текущего состояния реализации коммерческими банками мероприятий в области ПОД/ФТ. Рассмотрены состав и структура сомнительных операций. Дается описание проблем, с которыми сталкиваются кредитные организации при исполнении 115 ФЗ.

Ключевые слова: 115 ФЗ, ПОД/ФТ, сомнительные операции.

Целью статьи является оценка текущего состояния функционирования коммерческих банков в системе ПОД/ФТ. В статье будет дана оценка текущему развития ПОД/ФТ, обозначены проблемы.

В последнее десятилетие коммерческие банки были включены в национальную систему ПОД/ФТ. Одним из ключевых нормативных документов, который регулирует деятельность коммерческих банков является № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» [4].

В настоящее время национальная банковская система имеет ряд проблем: ужесточается контроль со стороны регулятора, возникают проблемы с ликвидностью, наблюдается отток клиентов, фиксируются потери на рынке ценных бумаг, рост просроченной задолженности по кредитному портфелю банков. Актуальным на данном этапе является осуществление эффективного банковского контроля, в том числе в части управления рисками легализации доходов, полученных преступным путем. При этом модель осуществления банковского контроля должна быть гибкой к любым изменениям в экономике как в противостоянии настоящему кризису, так и последующим кризисам, иметь готовые стратегические решения циклично возникающим вызовам [1].

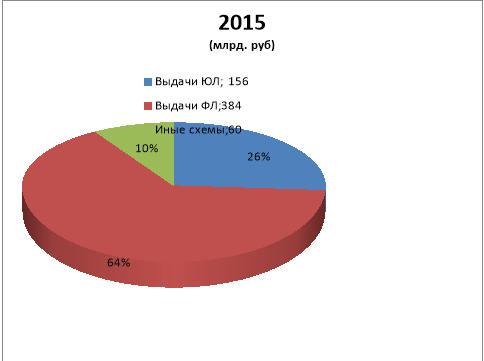

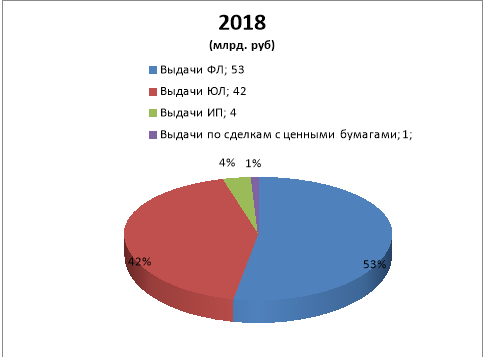

Если сравнить структуру сомнительных операций в банковском секторе в части обналичивания денежных средств за 2015 [5] и 2018 [6] гг. на Рисунке 1, то можно увидеть как меняется структура и доли этих операций [3, 4].Один из выводов, который можно сделать, это тот факт, что наблюдается существенное сокращение выдачи со счетов физических лиц и юридических лиц. Но при этом видно, что в доле сомнительных операций появляются новые формы сомнительных операций, это выдачи по сделкам с ценными бумагами. Все вышесказанное и тот факт, что стоимость услуг по обналичиванию денежных средств по мнению экспертов в последний год выросла до уровня 15–20 %, говорит о том что 115 ФЗ работает.

Рис. 1. Структура сомнительных операций в банковском секторе

В целом, если оценивать статистику ЦБ, то с 2017 году наблюдался положительный тренд по снижению вовлеченности банковского сектора в проведение сомнительных операций. Отозвано лицензий: за нарушение банковского законодательства и нормативов, установленных Банком России — 51. Из них: за вовлеченность в проведение сомнительных операций — 17; за несоблюдение требований Федерального закона 115-ФЗ — 24. Более чем в 80 % случаев отзыва лицензий работа по проблемным банкам велась с использованием материалов Росфинмониторинга [2].

А если взять статистику по коммерческим банкам, у которых регулятор отозвал лицензии в 2018 г., то будит видно, что у 7 из 12 банков лицензия отозвана в том числе из-за несоблюдения норм ПОД/ФТ.

Затрагивая данную тему нельзя не рассмотреть данный вопрос со стороны клиентов банков. В последнее время в СМИ часто поднимается проблема включения в так называемые черные списки клиентов банков. В эти списки попадают не только не чистые на руку дельцы, основным видом деятельности которых является обналичивание денежных средств и прочие явно сомнительные операции, но и предприниматели, никак не связанные с теневыми операциями, но по формальным признакам попадающие под критерии тех же сомнительных операций. Как следствие банки вынуждены отказывать таким клиентам открытии счетов и проведении операций, что непосредственно влияет на размер получения прибыли кредитными организациями.

Если снова вернуться к рассмотрению деятельности банков в рамках исполнения Федерального закона 115-ФЗ, то банки обязаны по Положению Центрального Банка № 321-П от 28 августа 2008 г. (в ред. от 15.10.2015 г.) отправлять в уполномоченный орган сведения, предусмотренные Федеральным законом 115-ФЗ, в виде электронных сообщений. Исполнение данного положения может нести определенные трудности, так по ряду операций, которые относят к обязательному контролю кредитные организации проводят до 1000 операций в день, что ведет к увеличению нагрузки на подразделения комплаенс банков.

Еще один из факторов, который нужно учитывать при оценке реализации ПОД/ФТ в банковской сфере, это затраты, которые коммерческие банки несут при осуществлении деятельности внутреннего контроля.

Банки вынуждены содержать подготовленных и сертифицированных в области ПОД/ФТ специалистов. Сюда же можно отнести затраты на реализацию и поддержание программного обеспечения и информационной составляющей в связи с огромным количеством документов, которые клиенты направляют в банки по запросам. Штрафы, затраты на устранение замечаний регулятора ложатся дополнительной финансовой нагрузкой на банки.

Если рассматривать данную проблематику с точки зрения юридической составляющей, то можно проследить ужесточение законодательства, которое регулирует процесс противодействия легализации доходов, полученных преступным путем, вместе с тем исполнение некоторых законодательных актов могут носить противоречивый характер.

Так например, федеральный закон № 140-ФЗ [7] от 8 июня 2015 г., который внес изменения в Федеральный закон № 115-ФЗ, обязывает банки определять источники возникновения денежных средств у клиентов, что уже сама по себе является непростой задачей.

Вместе с тем в законе № 401-ФЗ [8] сказано, что любые лица имеют право задекларировать свое имущество и денежные средства, которые ранее не были задекларированы. В законе также сказано, что никто не будет выяснять источниками возникновения капитала, конечно, если не идет речь о явном криминальном происхождения денежных средств.

Ни для кого не секрет, что подобный закон не мог не родиться в период непростых отношений между Россией и ведущими мировыми державами, так как экономику нашей страны лишили возможности дешевых кредитов на внешних рынках. Так называемый закон об «амнистии капитала» и был разработан, как один из инструментов привлечения внутренних капиталов.

В данном случае банки не могут отказать в совершении операций, и могут только выявлять те средства, которые носят явный криминальный характер происхождения. Как раз в рамках исполнения данных нормативных актов, у банков и возникают трудности, так как регулятора не предоставил четких разъяснений, как выявлять и классифицировать подобных клиентов. Поэтому в данной ситуации ответственность за соблюдение нормативных актов и требований надзорных органов полностью ложится на коммерческий банк. Можно сделать вывод, что о того, как коммерческий банк сформулирует правила внутреннего контроля и будет зависеть насколько будет соблюдаться требования законодательства.

Все выше сказанное говорит о том, сложившаяся ситуация в реализации ПОД/ФТ коммерческим банками, ставит под сомнение эффективную работу как самих кредитных организаций, так и исполнение нормативных актов. И в условиях постоянно меняющихся внешних и внутренних факторов данной тематики, требует постоянного изменения и совершенствования.

Литература:

- Макиенко Н. С. Роль кредитных организаций в системе ПОД/ФТ // Научное сообщество студентов XXI столетия. Экономические науки: сб. ст. по мат. XLVIII междунар. студ. науч.-практ. конф. № 11(48). [Электронный ресурс] — Режим доступа. URL: https://sibac.info/archive/economy/11(48).pdf(дата обращения: 14.01.2019)

- Вестник финансового мониторинга// Архив новостей. — 2018. [Электронный ресурс] — Режим доступа.URL: https://vestnik115fz.ru/news/news_post/banki-prodolzhayut-teryat-litsenzii-iz-za-pod-ft (дата обращения 18.01.2019).

- Кабакова Е. В. О классификации рисков легализации доходов, полученных преступным путем, в новых условиях ведения банковского бизнеса // Финансовая безопасность. — 2015. — № 11. [Электронный ресурс] — Режим доступа.URL: http://www.fedsfm.ru/content/files (дата обращения 18.01.2019).

- Федеральный закон от 7 августа 2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

- Официальный сайт Банка Росcии [Электронный ресурс] URL: http://www.cbr.ru/collection/collection/file/6673/2015.pdf

- Официальный сайт Банка Росcии [Электронный ресурс]. http://www.cbr.ru/collection/collection/file/9392/2018_1.pdf

- Федеральный закон от 08.06.2015 № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации»

- Федеральный закон «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» от 30.11.2016 N 401-ФЗ