Для улучшения финансового рынка в РФ необходимо развитие устойчивой пенсионной системы, основанной на распределительно-накопительном принципе. Основным объектом развития системы должны быть НПФ, основной миссией которых должна быть реализация задач по обеспечению гарантий социальной защищенности и, как следствие, стабильности общества, а также формирование долгосрочного инвестиционного ресурса.

Не секрет, что реформа пенсионной системы не получила должного завершения. Основными причинами слабого развития рынков НПФ являются низкий уровень, невысокие доходы населения и, как следствие, низкий уровень сбережений граждан, неграмотность в вопросах финансирования, менталитет народа, низкий уровень вовлеченности средств негосударственных пенсионных фондов в инвестиционный оборот.

После лет кардинальных экономических реформ в России население перестало ощущать уверенность в будущем и, как следствие, ухудшилась демографическая ситуация – имеет место устойчивое сокращение численности населения, снижение числа занятых в экономике при росте количества пенсионеров и. Как итог сложилась неблагоприятное соотношение занятых в экономике и пенсионеров. При том, что для функционирования распределительной пенсионной системы нужно иметь трех работающих на одного пенсионера против 1,7 к 1 на сегодняшний день. Такая ситуация носит не нормальный характер, дефицит Пенсионного фонда России устраняется искусственно за счет государственного бюджета.

Россия, несмотря на увеличение доходной составляющей в секторе домохозяйств, не может сформировать общество потребления и по-прежнему очень сильно отстает от уровня развитых стран. Помимо этого можно проследить снижение уровня сбережений вышеназванного сектора, то есть люди предпочитают не формировать накопления, а тратить деньги сразу. Таким образом, сбережения граждан не преобразуются в инвестиции.

Из-за слаборазвитости финансового рынка НПФ не могут применять инструмент долгосрочных инвестиций – фактически управляющие компании преобразуют долгосрочные ресурсы НПФ в краткосрочные активы (почти 70% активов НПФ размещаются на срок менее 1 года).

Существующая система налогообложения также должна быть скорректирована. В России взносы в НПФ и доход, полученный от инвестирования средств, подлежат налогообложению, а выплаты пенсий, напротив, освобождены от налога.

Необходимо при модернизации деятельности НПФ придерживаться ориентиров:

повышение доли активов НПФ в ВВП до уровня развитых стран;

среднее соотношение трудовой пенсии и заработной платы должно составлять более 0,3, с учетом поступлений от всех видов пенсионного обеспечения – не менее 0,5.

Для достижения вышеназванных ориентиров необходимо:

Продолжение реформирования пенсионной системы.

Следует создавать дополнительные условия для развития добровольных пенсионных накоплений через НПФ.

Продолжать программу государственного софинансирования.

Необходимо сделать более доступной информацию о рынках НПФ. Доносить ее до потенциальных участников рынка НПФ доступным языком на уровне правительства, на уровне НПФ, в СМИ.

Создание условий для усиления роли НПФ как институциональных инвесторов.

Создание благоприятного налогообложения.

Расширение допустимого инструментария для размещения пенсионных резервов и инвестирования пенсионных накоплений. Но при этом необходимо создание условий для повышения надежности НПФ.

Увеличить эффективность рынков НПФ.

Необходимо ужесточить требования по минимальному размеру собственных средств для НПФ, усилить систему гарантий, которая не зависит от самих рынков НПФ. При этом данная система должна компенсировать потери только при реализации операционных рисков, а не как рыночных рисков.

Также, необходимо создание системы добровольного лицензирования фондов (например, допускаемых к участию в системе государственного софинансирования добровольных накоплений).

Развитие рынков НПФ должно сопровождаться параллельными темпами развития инфраструктуры рынка.

Широкое использование инструмента рейтингов надежности должно привести к повышению уровня конкуренции и увеличению открытости и прозрачности фондов. Состояние государственного пенсионного обеспечения в России.

Пенсионное обеспечение в России являются одними из самых либеральных в мире:

правом на пенсию в системе обязательного пенсионного страхования обладают все жители – как граждане России, так и постоянно проживающие на ее территории иностранцы и лица без гражданства;

трудовая пенсия предоставляется по возрасту, по инвалидности и по случаю потери кормильца при условии, что страховой стаж (то есть стаж работы, в течение которого работодатель вносил за работника в рамках единого социального налога взносы на страховую часть трудовой пенсии) застрахованного лица составляет не менее 5 лет;

официальный возраст выхода на пенсию по старости – один из самых низких в мире: 55 лет женщин и 60 лет для мужчин;

социальная пенсия представляется на пять лет позже достижения официального пенсионного возраста – мужчинам с 65 лет и женщинам с 60 лет;

трудовая пенсия не облагается налогом на доходы физических лиц;

будучи однажды предоставленной, трудовая пенсия продолжает выплачиваться, даже если ее получатель меняет страну проживания.

В виду того, что Россия так же как и многие страны мира, столкнулась с проблемами при пенсионном обеспечении своих граждан (неблагоприятная демографическая ситуация, развал СССР, неразвитый финансовый рынок), как следствие у большинства пенсионеров пенсия имеет низкий размер. Средний размер пенсии в 2007 году составлял 3086 рублей при среднем размере заработной платы 13527 рублей, что соответствовало коэффициенту замещения в среднем по всем отраслям экономики – 22,8% (в 2006 году – 25,6%) [1, с.82]. При этом в соответствии с рекомендациями Международной организации труда (конвенция № 102 «О минимальных нормах социального обеспечения») коэффициент замещения должен составлять не менее 40%.[1, с.82].

В социально развитых странах устанавливается в качестве ориентира более высокий уровень коэффициента замещения – 60-75% (при этом учитываются поступления от всех видов пенсионного обеспечения: таких как государственное пенсионное обеспечение; корпоративные пенсионные программы и личное пенсионное страхование). Из вышеизложенного видно, что ни в одной стране государство не обеспечивает достойный уровень жизни пенсионеров за счет государственной пенсионной системы. Пенсионная реформа в России.

Действительность жизни поставила Россию перед тем, что распределительная пенсионная система себя перестала оправдывать. В 2002 году в России было предпринято реформирование пенсионного обеспечения, цель которого повышение уровня жизни пенсионеров и гарантия финансовой устойчивости государственной пенсионной системы.

Ключевой проблемой перехода к накопительной пенсионной системе традиционно принято считать так называемый «долг пенсионных обязательств», т.е. обязательств по отношению к переходным поколениям, которые платили взносы в распределительную пенсионную систему, но не могут в полном объеме получать полагающиеся им пенсионные выплаты из-за направления ресурсов на накопительные счета. В настоящее время этот вопрос практически выпал из обсуждения. Формально можно считать обязательства выполненными, если будут обеспечены сохранение реального уровня пенсий для нынешних пенсионеров и поддержание фактически сложившегося коэффициента замещения. Однако, учитывая, что реальный уровень пенсий все еще не восстановился после кризиса 1998 года (когда он упал до 70% [2] от величины прожиточного минимума), вряд ли такой подход можно рассматривать как удовлетворительный. Для оценки приемлемости переходной динамики пенсионных выплат необходимо дополнить анализ динамики средних пенсий изучением их величины по группам пенсионеров, в частности, по возрастным когортам.

Главной угрозой устойчивости системы социального страхования в РФ, как и во многих других странах, служит неблагоприятная демографическая тенденция. Согласно прогнозам, подготовленным Центром демографии и экологии человека, ожидаемая численность населения РФ за 2002-2050 гг. упадет в наиболее «оптимистичном» варианте на 17%, в «среднем» – на 31%, а в «пессимистичном» сценарии – почти вдвое (на 46%). К этому добавятся значительные неблагоприятные сдвиги в структуре населения. Доля населения в пенсионном возрасте увеличится вдвое: с 20% в 2001 г. до 40% в 2050 г., а доля населения в рабочем возрасте снизится за этот период с 61 до 49%. Таким образом, число мужчин и женщин в рабочем возрасте на одного человека пенсионного возраста сократится с 3.0 в 2000 г. до 1.2 в 2050 г., т.е. эта пропорция ухудшится в 2.5 раза [2].

Условно проблемы перехода к накопительной пенсионной системе логично разбить на две группы:

внутренние, то есть присущие сложившейся на сегодняшний день пенсионной системе как таковой;

внешние, вытекающие из кризисного состояния российской экономики в целом.

Можно выделить три внутренние проблемы:

1) Действующая пенсионная система унаследовала очень много черт прошлой экономической, административно-государственной системы и во многом не адаптирована к настоящему состоянию рынка труда, новому типу общественных отношений. По принципу финансирования пенсионная система являет собой систему обязательного государственного страхования и, по логике вещей, для назначения пенсии в такой системе должен играть роль период уплаты страховых взносов и их (осовремененный) размер, а не трудовой стаж, используемый для назначения пенсий на современном этапе. В то же время пенсионная система обременена не страховыми основаниями для назначения пенсии: год трудового стажа может считаться за два и даже за три года (например, нахождение в воинских частях во время боевых действий), отдельным категориям граждан к пенсии устанавливаются надбавки и повышения (спектр огромен: от надбавок по уходу за пенсионером - инвалидом первой группы до повышения пенсии необоснованно репрессированным гражданам).

2) Действующая государственная пенсионная система по основаниям предоставления пенсий слишком расточительна, несмотря на неблагоприятную демографическую конъюнктуру. Здесь не имеются в виду социальные пенсии, пенсии по случаю потери кормильца и пенсии по инвалидности. В России самый низкий в мире возраст назначения государственной пенсии. Кроме того, в соответствии с действующим законодательством, предоставляется огромное количество пенсий (каждая четвертая назначаемая пенсия) со снижением общеустановленного пенсионного возраста, составляющего величину от 2 до 15 лет (это пенсии на льготных основаниях, в связи с особыми условиями труда, в связи с работой на Крайнем Севере, а также пенсии за выслугу лет). Большая часть пенсионеров, начав получать пенсию, продолжает трудиться. Пенсии такими пенсионерами зачастую рассматриваются как дополнительный источник дохода, в то время как ее назначение - обеспечить доход действительно нетрудоспособным гражданам.

3) Действующий механизм деформирует основной принцип назначения пенсии - связь с трудовым вкладом. Компенсационные выплаты ведут к сужению дифференциации между максимальными и минимальными размерами пенсий, то есть уравнительности пенсионного обеспечения.

Проблема пенсионного обеспечения усугубляется еще и тем, что личные сбережения пенсионеров ликвидированы и не восстанавливаются. Необходимо изменить пенсионное законодательство, которое призвано подводить итог всей трудовой деятельности человека. В пенсионную систему следует внести элементы личной заинтересованности в зарабатывании пенсии. Заработок за всю трудовую жизнь должен влиять на сумму пенсии, при этом нельзя ограничивать ее максимальный размер. При расчете пенсии необходимо учитывать только стаж работы за тот период, когда происходила уплата страховых взносов работником.

При введении этого небольшого набора мер должна сложиться ситуация, при которой станет необходимым легализовать заработок. Будет решена проблема действующей системы, которая заключается в том, что индивиды, уплачивающие страховые взносы в полном объеме с высоких заработков, и те, которые уклоняются от своих обязательств, в конечном итоге приходят к равному результату. Появится возможность высвобождаемый фонд заработной платы высокооплачиваемых категорий граждан направить на дополнительное пенсионное обеспечение. Таким образом, часть нагрузки, которую несет государственная пенсионная система (льготные пенсии, профессиональные пенсии и т.д.), можно будет вынести за пределы государственного пенсионного страхования.

Также необходимо отметить, что, несмотря на то, что в 2002 году в России началось проведение пенсионной реформы, многие ключевые для ее результатов вопросы остаются открытыми.

Новое пенсионное законодательство было разработано и практически в полном объеме введено в действие в 2002-2003 годах. Так, были созданы институты обязательного пенсионного страхования, формирования и инвестирования пенсионных накоплений в рамках накопительной части трудовой пенсии.

Трудовая пенсия в Российской Федерации на сегодняшний день состоит из трех частей: базовая, страховая и накопительная. Особые надежды были возложены на третий пункт, т.е. на накопительный элемент. Появление его должно было способствовать формированию долгосрочного инвестиционного потенциала для реального сектора экономики (длинных денег), развитию финансового рынка, а также повышению уровня пенсионной культуры граждан и их ответственности за свое благосостояние в старости.

Пенсионная реформа была ориентирована на работающих граждан, т.е. на будущих пенсионеров.

Пенсионеры действительные никак не могут повлиять на размер своей пенсии. Следовательно, повышение уровня их жизни, является задачей государства. Россия взяла на себя ответственность по пенсионному обеспечению граждан бывшего СССР вышедших на пенсию и являющихся гражданами России на сегодняшний момент. Государство должно обеспечить нынешних пенсионеров достойным уровнем жизни в старости, нынешнее государство обязано обеспечить опережающую, по сравнению с инфляцией, индексацию выплачиваемых пенсий.

Вышеназванная пенсионная реформа была ориентирована на решение следующих задач:

обеспечение гарантированного минимума уровня пенсионного обеспечения для любого гражданина России независимо от уровня его доходов;

сподвигнуть граждан России на формирование достаточных пенсионных накоплений, как путем введения обязательных платежей, так и с помощью развития самообеспечения граждан на базе стимулирования индивидуальной инициативы.

Для достижения вышеперечисленных задач в 2002 году

всем гражданам, родившимся после 1952 года (мужчины) и 1956 года

(женщины) были открыты персональные накопительные счета. Но с 2005

года правительство внесло корректировку в проводимую реформу.

Накопительные счета у граждан старше 1967 года рождения перестали

пополняться. Таким образом, у мужчин 1952-1966 года рождения и женщин

1956-1966 года рождения пенсионные накопления сформировались лишь за

период 2002-2004 года.

Практическая реализация пенсионной реформы

сталкивается со значительными трудностями. В связи с этим

правительству приходится корректировать ход реформы, как следствие

создается впечатление у населения, что нет четкого плана действия.

Доверие к реформе и к правительству падает.

Материальное положение российских пенсионеров улучшается слишком медленно и не соответствует представлениям о достойной старости. Борьба с бедностью среди пенсионеров проводится единственно возможным путем – увеличением базовой части трудовой пенсии (единственная часть трудовой пенсии, размер которой зависит от правительственных решений) и финансируется за счет текущих бюджетных поступлений. У населения бытует мнение, что при индексации пенсии произойдет очередной виток инфляции, увеличатся тарифы на коммунальные услуги.

Средний коэффициент замещения по России в течение последних лет снижается, поскольку темпы роста пенсий отстают от темпов роста заработной платы.

Финансовое состояние Пенсионного фонда России характеризуется все возрастающим давлением на государственный бюджет, т.е. дефицитом. Следовательно, каждые последующие расходы пенсионной системы покрываются за счет других налоговых поступлений. Таким образом, с течением времени уже установившаяся трехуровневая пенсионная реформа не решает всех проблем по пенсионному обеспечению.

Из-за сложившегося менталитета населения России, граждане по-прежнему очень плохо информированы о пенсионном обеспечении – как в отношении накопительной части трудовой пенсии, так и в отношении добровольного пенсионного обеспечения. Ситуация в этой сфере меняется к лучшему, но происходит это очень медленно.

Здесь присутствуют такие моменты. Российские граждане не умеют самостоятельно заботиться о своей старости, считают, что это проблема государства. Они начинают интересоваться вопросами пенсионного обеспечения только в предпенсионном возрасте, когда уже поздно самостоятельно копить на пенсию. Кроме того, одной из проблем является неверие российских граждан в добросовестность негосударственных институтов, впрочем, как и в государственные (после обесценения накопительных вкладов в сбербанке). Но, к государственным институтам все же доверие больше чем к негосударственным.

Как следствие, по умолчанию накопительная часть аккумулируется в государственном пенсионном фонде. Вследствие этого, происходит слишком медленное формирование инвестиционного потенциала накопительной системы. Лишь небольшая часть граждан (примерно около 10%), имеющих право на выбор модели инвестирования своих пенсионных накоплений, выбрали частные финансовые институты, имеющие право инвестировать в реальный сектор экономики, – негосударственные пенсионные фонды (НПФ) и частные управляющие компании (УК). НПФ в системе пенсионного обеспечения.

Фактически во всех развитых странах мира одно из основных мест в пенсионном обеспечении занимает негосударственное пенсионное обеспечение. Фактически государством обеспечивается около 30% всей пенсионной суммы. Следовательно, оставшаяся часть пенсии финансируется из негосударственных источников. Финансовые ресурсы для этого формируются на протяжении всей карьеры работника в негосударственных пенсионных фондах. Формирование осуществляет работодатель и сам работник. Государству в этом случае отводится функция регулирующего органа. Оно должно мотивировать работника и работодателя на общественную и индивидуальную инициативу. НПФ в России активизировались в системе обязательного пенсионного страхования в 2004 году. Несомненно, то, что средства этих фондов увеличиваются. Но ситуация развития НПФ далека от идеальной, что несомненно, сказывается на развитии всей пенсионной структуры. Более 85% россиян продолжают держать свои пенсионные накопления в распоряжении государственной управляющей компании.

Мировая практика показывает, что негосударственные пенсионные фонды оказывают достойную конкуренцию государственному пенсионному фонду.

Проанализировав демографическую ситуацию в России можно сделать вывод, что достойную пенсию может обеспечить накопительная часть в совокупности с развитием НПФ. Текущее состояние рынков НПФ и долгосрочного страхования жизни. Рынок НПФ.

В России на 2008 год действовало 240 НПФ. За время своего функционирования фонды аккумулировали более 472 млрд. рублей. В системе НПФ стали участвовать около 7 млн. граждан, из которых пенсию получают около 1 млн. человек. В 2007 году было выплачено пенсии около 14 млрд. рублей. В 2006 году чуть более 10 млрд. рублей.

В 2008 году НПФ аккумулировали накопления в размере около 27 млрд. рублей. По сравнению с 2007 году в этой области прослеживается положительная динамика в 2,7 раза.

Но несмотря на это деятельность НПФ в совокупности оставляет желать лучшего. Пенсионные резервы к 2008 году составили около 1,5%, тогда как в развитых странах запада этот показатель равен 50%. Можно сделать вывод, что у российского рынка НПФ есть огромный потенциал для развития.

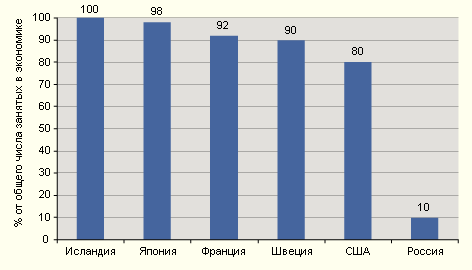

Участие россиян в системе негосударственного пенсионного обеспечения далеко от активности граждан в зарубежных странах.

-

График 1. Участие в НПО в России и за рубежом

Источник: Данные обзора пенсионных систем по странам мира Allianz Global Investor.

Спутником российского рынка НПФ является набор недостатков российской экономики. На сегодняшний день можно послеживать тенденцию укрупнения НПФ за счет поглощения крупными более мелких. На 2006 год на первую тройку НПФ приходилось около 77 % от объема пенсионных накоплений. На первую десятку около 88%. [1, с.82]

При развитии негосударственных пенсионных услуг выделяют этапы.

Первый этап. Рынок получил акселерацию за счет собственных фондов, т.е. корпоративные программы и за счет неудовлетворительного состояния действующей на то время пенсионной системы.

Крупные корпорации России стали применять программы социальных гарантий для своих сотрудников, как следствие появились собственные пенсионные фонды. Этому периоду способствовала вялая активизация корпоративные пенсионных фондов по привлечению клиентов.

На сегодняшний день корпоративный сегмент практически достиг своего насыщения. Как следствие темпы прироста пенсионных резервов в НПФ также подходят к своему лимиту.

Второй этап. Включение НПФ в систему обязательного пенсионного страхования. Работа с обязательными накоплениями граждан на сегодняшний день становятся максимально удобной и выгодной. Рынок негосударственного пенсионного обеспечения должен взять курс на добровольные накопления граждан, но не только на работников крупных компаний.

Для того чтобы НПФ и как следствие, управляющие компании строили свою деятельность более эффективно необходимо параллельно развивать финансовый рынок. Это даст НПФ увеличение поля деятельности для своих инвестиций. Можно сделать вывод в том, что для улучшения благосостояния населения России необходимо, если это возможно, перескочить в четвертичный сектор экономики, в постиндустриальную экономику. Необходимо развивать финансовый рынок, так же необходимо развивать рынок НПФ. Последний должен развиваться из-за жизненной необходимости, т.к. пенсионное обеспечение сегодняшнее не подходит для завтрашнего пенсионера. По примеру Чили можно проследить, что огромные финансовые резервы дали толчок для развития финансового рынка этой страны. Финансы на сегодняшний день – это подъем экономики, конкурентоспособные предприятия реального сектора, как конечный результат увеличение Национального Дохода.

- Источник:

- Эксперт http://www.raexpert.ru/strategy/conception/conclusions/bank/

- Блекус В.В. диссертация «Институты пенсионного обеспечения и их развитие в России» 2004 г.