Статья посвящена вопросам поступления НДС в бюджет Российской Федерации и в бюджет государств-членов Евразийского экономического союза, сформулированы некоторые проблемы, связанные с взиманием НДС, а также пути решения выявленных проблем.

Ключевые слова: налог на добавленную стоимость, Таможенный кодекс ЕАЭС, уплата таможенной пошлины, таможенные органы, Евразийский экономический союз.

Налог на добавленную стоимость (далее — НДС) является весомой составляющей федерального бюджета любого государства-члена Евразийского экономического союза (ЕАЭС, Союз). Вопросы применения НДС являются актуальными в связи с тем, что в настоящее время ведется обсуждение, целью которого является унификация порядка применения указанного налога на таможенной территории ЕАЭС.

Базой для исследования стал ряд нормативно-правовых актов, отчетов таможенных органов, публикаций ряда авторов, таких как И. А. Майбуров, Тютюрюков Н. Н., Дементьева Н. М.

Понятие «налог» закреплено в статье 8 части первой Налогового кодекса Российской Федерации (далее — НК РФ). Согласно указанной статье налог — обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований [2].

По мнению Правительства РФ, основными цели налоговой политики являются:

- Сохранение бюджетной устойчивости при получении требуемого объема бюджетных доходов.

- Поддержка предпринимательской и инвестиционной активности, обеспечивающей налоговую конкурентоспособность страны на мировой арене.

На сегодняшний день в России существует три возможных ставки НДС: 20 %, 10 % и 0 %. Для большинства видов товаров действует ставка в размере 20 %. Ставки 0 и 10 % применяются при реализации определенных видов товаров, указанных в статье 164 части второй НК РФ.

Для ценообразования важнейшим фактором является отнесение НДС к косвенным налогам. Под косвенным налогом понимается налог, сумму которого непосредственный его плательщик удерживает у другого лица путем включения налога в продажную цену товаров, работу, услуг, то есть его конечными плательщиками являются не производители, а конечные потребители [8].

В соответствии со статьей 51 Таможенного кодекса ЕАЭС (далее — ТК ЕАЭС) «Объектом обложения таможенными пошлинами, налогами являются товары, перемещаемые через таможенную границу Союза…». Также в статье говорится, что база для исчисления налогов утверждается на национальном уровне, а не на международном [1]. Так, согласно статье 160 части второй НК РФ при ввозе товаров на территорию России налоговая база определяется как сумма таможенной стоимости товаров (ТС), подлежащей уплате таможенной пошлины (ТП) и подлежащих уплате акцизов (А) (для подакцизных товаров).

НДС успешно применяется в большинстве стран с рыночной экономикой и обеспечивает поступление от 12 до 30 % налоговых доходов государства. Широкое распространение НДС обусловлено его фундаментальными особенностями и преимуществами, к которым относятся:

– стремление облагать налогом расходы конечных потребителей, а не затраты производителей по производству товаров, работ, услуг;

– потенциально широкая база налогообложения (большинство товаров, работ, услуг облагаются НДС);

– регулярность налоговых поступлений и их пропорциональное увеличение в зависимости от изменения уровня цен [3].

В соответствии с пунктом 7 статьи 52 ТК ЕАЭС, налоги исчисляются в соответствии с законодательством государства-члена, в котором они подлежат уплате [1].

Рассматривая структуру государственного бюджета России в 2018 году, можно увидеть, что на НДС приходится 6017 млрд. руб., что составляет 21,6 % от всего объема.

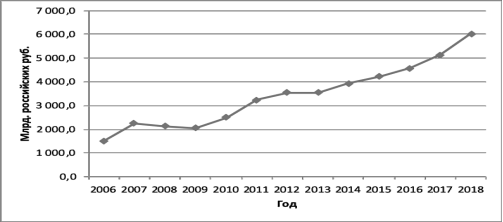

Если проанализировать динамику непосредственно налога на добавленную стоимость (рис. 1), можно проследить, что с 2006 до 2009 гг суммы поступлений от НДС не имели определенной тенденции. Однако после 2009 г показатель стал расти, незначительно снизившись только в 2013 г.

Рис. 1. Динамика изменения НДС в РФ в 2006–2018 гг., млрд. руб.

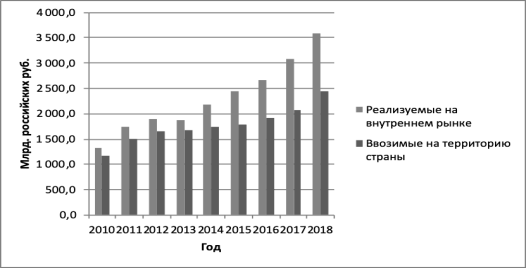

НДС структурно состоит из налога на добавленную стоимость на товары, работы и услуги, реализуемые на внутреннем рынке и налога на добавленную стоимость на товары, работы и услуги, ввозимые на территорию страны. В рамках анализа поступлений НДС в государства-члены ЕАЭС наиболее интересными являются суммы НДС, поступающие при ввозе товаров на территорию страны.

Так, на рис. 2 представлено сравнение сумм НДС, поступающих от реализации на внутреннем рынке и при ввозе на территорию РФ. Очевидно, что НДС, поступающий при ввозе товаров с 2010 по 2018 гг, был ниже, чем НДС с реализуемых на внутреннем рынке товаров.

Самый большой размах пришелся на 2018 г, когда разница составила 1132 млрд. руб. или 31,7 %. Минимальный размах между двумя показателями зафиксирован в 2010 г. и составил 159,6 млрд. руб. Разница между двумя видами НДС имеет тенденцию к увеличению с 2014 г [4].

Рис. 2. Структура НДС в России в период с 2010 по 2018 гг., млрд. руб.

НДС, поступающий в государственные бюджеты государств-членов ЕАЭС, состоит из налога, уплачиваемого в отношении товаров, реализуемых на территории государства и налога, уплачиваемого в отношении товаров, ввозимых на территорию. В Казахстане, Кыргызстане и Беларуси НДС от ввоза ежегодно превышает НДС от реализации. Более того, в Беларуси НДС от реализации в основном имеет отрицательные значения. Относительно Армении ситуация не является однозначной: есть случаи, когда НДС от реализации превышает НДС на ввоз. Интересен факт, что в России НДС от реализации за анализируемый период всегда превышал НДС на ввоз.

Выявить проблемы, связанные с уплатой НДС в России, представляется возможным путем анализа судебной практики в данной сфере.

Организация при ввозе в Россию кукурузного крахмала заявила льготную ставку НДС в размере 10 %. При этом ввезенные товары классифицированы декларантом в подсубпозиции 2303 10 110 0 ТН ВЭДЕАЭС как «остатки от производства крахмала из кукурузы (за исключением концентрированной замочной жидкости) с содержанием белка в пересчете на сухое вещество более 40 мас. %». Товар был выпущен в соответствии с таможенной процедурой выпуск для внутреннего потребления.

После выпуска товаров таможней была проведена камеральная таможенная проверка по вопросам применения ставки НДСвразмере 10 % в отношении товара «глютен кукурузный кормовой..”.. По результатам проведенной экспертизы и камеральной проверки был составлен акт и принято решение об отмене применения к данному товару налоговой ставки НДСвразмере 10 % [7].

Из материалов вышеуказанного дела выявляется проблема занижения ставки НДС при ввозе товаров. Для решения данной проблемы таможенным органам необходимо периодически проводить камеральные проверки организаций, которые используют преференциальные ставки НДС. Кроме того, следует обращать внимание на деятельность фирм, являющихся декларантами таких товаров. Эти действия не смогут полностью устранить проблему, однако могут снизить риски возникновения подобных ситуаций.

В другой ситуации налогоплательщик изначально не заявил наличие преференции в отношении ввозимых товаров — медицинских изделий, в отношении которых действует ставка НДС в размере 0 %. Это привело к излишней уплате НДС на сумму 1811490 руб. 08 коп. В целях обоснования своего права на получение льготы в виде освобождения от уплаты НДС, организация при декларировании изделий представила таможенному органу необходимые документы, подтверждающие, что ввезенный товар относится к разряду важнейших и жизненно необходимых медицинских изделий.

Таможенным органом было принято решение об отказе в возврате излишне уплаченной суммы НДС. Суд, изучив материалы дела признал действия таможенного органа незаконным и обязал его осуществить возврат. Важно отметить, что декларация на товары (ДТ) была подана в августе 2016 года, решение суда по данному делу было принято только в сентябре 2018 года [6].

Из данного примера выделяется следующая проблема, связанная с НДС: сложность возмещения излишних сумм ранее уплаченного НДС. Данная проблема характерна для участников внешнеэкономической деятельности (ВЭД). Для ее решения предлагается проводить конференции в таможенных органах, на которых будет разъясняться порядок возмещения излишне уплаченных сумм НДС, а также будут рассматриваться наиболее частые ошибки. Также можно использовать специальные чаты по виду деятельности, которые можно включить в сервис сайта edata.customs.ru, где имеются личные кабинеты участников ВЭД.

Еще одна проблема в отношении НДС обсуждалась на заседании Торгово-промышленной палаты России на тему: «Возврат НДС при экспорте: проблемы и пути их решения». В ходе заседания было отмечено, что в настоящее время подтверждение по работам/услугам, сопутствующим реализации несырьевых товаров на экспорт, проходит по старому порядку. Было предложено проводить вычет НДС в период оказания услуги, если она связана с несырьевым экспортом. Также серьезным обременением для бизнеса является дублирование предоставления информации в банки, в налоговый и таможенный органы. Создание единой базы данных контрольно-надзорных органов и обмен информацией в электронной форме с банками могла бы исключить дублирование и передачу документов на бумажных носителях. От налогоплательщика потребовался бы только реестр [9].

Для решения этой проблемы Министерством экономического развития России совместно с заинтересованными органами исполнительной власти ведется работа по созданию механизма «единого окна» в системе регулирования ВЭД. «Единое окно» предполагает такую организацию взаимодействия между регулирующими ВЭД государственными органами и бизнесом, которая позволила бы участникам ВЭД для получения услуг и разрешительной документации однократно представлять документы в одном цифровом пространстве по одним и тем же формам. Создаваемый интеллектуальный механизм «единого окна» должен охватывать экспортные, импортные и транзитные операции [5].

Указанная проблема характерна не только для участников ВЭД, но и для таможенных органов. Так как большинство товаров не облагаются вывозными таможенными пошлинами, декларанты могут искусственно завышать таможенную стоимость перемещаемых товаров, для увеличения суммы НДС, подлежащей возврату. Решением этой проблемы может являться более тщательная проверка экспортируемых товаров, а также сбор информации о репутации организации-экспортера на рынке.

Важным аспектом является идея унифицировать ставки косвенных налогов, таких как НДС и акциз в государствах-членах ЕАЭС. На данный момент ставки большинства государств-членов разнятся. Одной из причин разницы может являться отсутствие в некоторых государствах значительных стратегических ресурсов, формирующих дополнительные доходы бюджета. НДС для них становится источником дохода.

Ввиду того, что подход к установлению налоговых ставок в странах ЕАЭС имеет значительные различия, решение об унификации данного платежа в ближайшее время не представляется возможным. Интеграционные процессы, направленные на унификацию налогового законодательства, тормозятся из-за имеющихся между странами ЕАЭС противоречий в вопросах гармонизации ставок акцизов, унификации рынка и гармонизации норм и стандартов в производстве товаров. В результате возникают препятствия для выработки совместной промышленной и налоговой политики, позволяющей сблизить экономики стран ЕАЭС и обеспечить их эффективное взаимодействие. Для решения этих проблем необходима наднациональная координация и взаимодействие в вопросах налоговой унификации. Однако сложно представить создание единой налоговой политики в Союзе, в котором отсутствует единая валюта.

Литература:

- «Таможенный Кодекс Евразийского экономического союза» (приложение N 1 к Договору о Таможенном кодексе Евразийского экономического союза). URL: https://www.alta.ru/codex-2017/R1/GL1/ST2/

- Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 27.12.2018). URL: http://www.consultant.ru/document/cons_doc_LAW_19671/

- И. А. Майбуров [и др.]. «Налоговые и таможенные платежи»: учебное пособие // Екатеринбург: Изд-во Урал.ун-та, 2017.—188 с.

- Официальный сайт Коллегии ЕАЭС. URL: http://www.eurasiancommission.org

- Министерство экономического развития Российской Федерации. Портал Внешнеэкономического развития. Единое окно. URL: http://www.ved.gov.ru/single_window/

- Решение Арбитражного суда г. Москвы от 7 сентября 2018 г. по делу № А40–106542/2018. URL: https://sudact.ru

- Постановление Арбитражного суда Западно-Сибирского округа от 1 октября 2018 г. по делу № А45–32031/2017. URL: https://sudact.ru

- Audit.ru — Термины. Налог на добавленную стоимость. URL: https://www.audit-it.ru/terms/taxation/nds.html.

- Возврат НДС при экспорте: проблемы и пути их решения -2018. — июнь, 28.URL:https://tpprf.ru/ru/interaction/committee/komved/meetings/vozvrat-nds-pri-eksporte-problemy- i-puti-ikh-resheniya/