Расстановка политических и экономических сил в мире за последнее десятилетие заметно изменилась, что не могло не сказаться на национальной экономике государств, в частности, экономике России.

Сегодня средние темпы экономического роста Российской Федерации достаточно сильно уступают среднемировым. По данным Всемирного Банка (ВБ) за 2018-ый год российская экономика выросла на 1,6 %, а мировая — на 3,0 %. И хотя на 2019-ый год ВБ прогнозирует снижение роста мировой экономики на 0,1 процентных пункта (п.п.), Россия не меняет своих позиций, ожидая 1,5 % рост [1]. Очевидна необходимость модернизации экономической политики страны с целью увеличения темпов роста экономики, а следовательно — повышения уровня благосостояния в целом.

Задача увеличения экономического роста, и ранее в достаточной степени являвшаяся актуальной, в настоящее время приобретает первостепенное значение для Российской Федерации. В первую очередь, необходимо определить ряд основных факторов, которые формируют оценку темпов роста экономики, а также измерить степень влияния на её формирование каждого отдельного фактора.

Исследованиями в этой области занимались и до сих пор продолжают заниматься представители различных сфер научного сообщества. Экономисты, математики, политологи и социологи предлагают свои экономические модели, направленные на стимулирование роста экономики. Можно отдельно отметить работы Аксёновой С. и Иванова Г. И., Пронина А. С. и Третьякова А. Г., Чиненова М. В., Гришиной И., Шахназарова А. и Ройзман И., в которых особое место уделяется изучению понятия «инвестиционная привлекательность» и его значимости для социально-экономического развития страны.

В августе 2011 года были опубликованы материалы по инновационному развитию России «Стратегия 2020» [2]. Данную программу разработала комиссия по высоким технологиям и инновациям по поручению Председателя Правительства РФ. «Стратегия 2020» определила инновационное развитие России с 2011 по 2020 годы. Согласно ей, одним из главных направлений передового экономического развития в различных секторах является развитие экономики регионов, инвестирование в различные территории РФ и моногорода. Этот факт указывает на значительное влияние уровня инвестиционной привлекательности субъектов России на оценку темпов роста национальной экономики. Такая взаимосвязь определяется отчасти еще и тем, что любая идея, применяемая на уровне страны, должна применяться соответственно и внутри регионов, для которых, в свою очередь, также характерны локальные точки роста [3]. Итак, анализ инвестиционной привлекательности регионов РФ сегодня является особенно актуальной задачей.

Инвестиционная привлекательность региона (ИПР) — это интегральная характеристика региона с позиций перспективности развития, доходности инвестиций и уровня инвестиционного риска [4]. Следовательно, ИПР — значимый фактор социально-экономического развития, который косвенно отражает состояние финансовых, социальных и правовых институтов региона.

Анализ латентных категорий социально-экономического развития — это исследование, которое представляет собой статистическую обработку эмпирических данных. В его основе лежит синтез экономической теории, экономических измерений и соответствующего математического инструментария.

Приоритетная цель такого анализа — установление вполне определенных количественных взаимосвязей с помощью подходящего математического аппарата [5]. Говоря иначе, необходимо построить модельное описание конкретных количественных взаимосвязей, существующих между анализируемыми показателями.

Конечная прикладная цель производимого исследования заключается в имитации различных возможных сценариев социально-экономического развития анализируемой системы, когда статистически выявленные взаимосвязи между характеристиками изучаемого показателя используются для прослеживания того, как возможные изменения тех или иных поддающихся регулированию параметров скажутся на значениях интересующих нас «выходных» характеристик.

Одной из главных составляющих социально-экономической политики, действующей в пределах данного региона, является региональная инвестиционная политика. Основные её функции:

– регламентация инвестиционной деятельности в пределах территории региона с целью развития его экономики;

– исключение структурных сдвигов в экономике;

– включение в ЕЭП (единое экономическое пространство) национальных хозяйств отдельных регионов;

– модернизация рынка c учетом избранных приоритетов для эффективного развития региональной экономики.

Россия, имея федеративное устройство, подвергает региональную инвестиционную политику постоянному влиянию государственной инвестиционной политики. Стоит, однако, отметить, что инвестиционная политика России не направлена на «механическое» объединение политик регионов, представляя собой более общее понятие по сравнению с понятием инвестиционной политики регионального уровня [5]. Основная её цель — увеличение внутренней конкурентоспособности, следовательно, и повышение уровня инвестиционной привлекательности регионов.

Ввиду того, что инвестиционная политика каждого региона учитывает множество факторов, оказывающих влияние на степень её эффективности, инвестиционная привлекательность субъектов РФ достаточно сильно разнится. Поэтому при ее оценке часто приходится прибегать к значительной дифференциации факторов, характеризующих инвестиционную ситуацию в регионе [6].

В рамках данного исследовании предлагается рассматривать инвестиционную привлекательность региона как оценочную субъективно-объективную характеристику, позволяющую потенциальному инвестору получить представление о синтезе сформировавшихся в регионе факторов, обуславливающих возможности и ограничения реализации инвестиционных задач при вложении капитала в регион и\или его субъекты в текущее время с дальнейшими перспективами. Из определения следует прямая зависимость инвестиционной активности региона от его инвестиционной привлекательности.

Стоит отметить, что в условиях статистического анализа отбор факторов для построения эконометрической модели производится с учётом некоторых требований. Так как важна наглядность результатов, факторы должны быть количественно измеримы. Предпочтительны также факторы, отражающие уровень динамики значимых процессов (показателей) на выбранном временном интервале.

В основе данного анализа лежит создание модели для оценки эффективности привлечения инвестиций. Так как высокая инвестиционная активность означает наличие условий инвестирования, влияющих на предпочтение инвестора в выборе того или иного объекта вложения средств, то вполне разумно рассматривать как основную характеристику показатель объёма инвестиций в основной капитал региона [7]. Объём инвестиций — результирующая переменная исследуемой модели.

Определим ряд факторных признаков, т. е. выберем экзогенные переменные для построения эконометрической модели. Природно-ресурсный потенциал преимущественно зависит от уровня добычи полезных ископаемых. Финансовые возможности можно охарактеризовать, зная среднедушевой денежный доход и величину задолженности по кредитам в рублях, предоставленным кредитными организациями юридическим лицам, производственные же — зная стоимость основных фондов и размеры затрат на научные исследования. Чтобы иметь представление об уровне развития инфраструктуры рынка, включим в факторный ряд показатели объёма работ, выполненных по виду деятельности «Строительство» и числа предприятий и организаций. Следует учесть состояния товарных рынков, поэтому добавим также показатели оборота розничной торговли и ВРП на душу населения. Нельзя оставить без внимания социально-политическую обстановку — дополним ряд показателями уровня безработицы, удельного веса численности населения в трудоспособном возрасте в общей численности, а также удельного веса лиц с высшим образованием в общей численности занятых. Долю риска определим числом преступлений экономической направленности.

Речь идет о небольшом периоде времени — несколько последних лет — с 2007 по 2016гг. Анализ предлагается производить в два этапа. В начале рассмотрим первый этап. Для каждого года рассматриваемого периода (с 2007 по 2016гг.) можно построить модель множественной линейной регрессии по девятнадцати зафиксированным наблюдениям. Отдельное наблюдение представляет собой набор значений исследуемых 13 факторов для региона (по данным Федеральной службы государственной статистики) и значение натурального логарифма объема инвестиций в регион в текущем году. Исследуются 19 регионов РФ с наибольшим объемом инвестиций по данным Росстата [8] за 2018г. (см. табл.1).

Таблица 1

|

№ |

Регион |

Инвестиции восновной капитал по субъектам РФ (в фактически действовавших ценах; миллионов рублей) |

|

1 |

г. Москва |

2429320,396 |

|

2 |

Тюменская область |

2326784,543 |

|

3 |

Московская область |

897800,59 |

|

4 |

г. Санкт-Петербург |

747406,68 |

|

5 |

Республика Татарстан |

629731,027 |

|

6 |

Краснодарский край |

481140,921 |

|

7 |

Ленинградская область |

466893,69 |

|

8 |

Красноярский край |

420866,442 |

|

9 |

Республика Саха (Якутия) |

403427,253 |

|

10 |

Свердловская область |

318008,409 |

|

11 |

Иркутская область |

316397,309 |

|

12 |

Воронежская область |

279212,516 |

|

13 |

Республика Башкортостан |

267868,051 |

|

14 |

Кемеровская область |

260457,321 |

|

15 |

Челябинская область |

259365,59 |

|

16 |

Самарская область |

259152,325 |

|

17 |

Нижегородская область |

259045,373 |

|

18 |

Ростовская область |

252850,246 |

|

19 |

Амурская область |

239705,21 |

К итоговой регрессионной модели для каждого года выдвигается ряд требований:

– статистическая значимость в целом на стандартном уровне значимости;

– статистическая значимость оценок коэффициентов при объясняющих факторах модели

– хорошая аппроксимация экспериментальных данных

– случайные неавтокоррелированные остатки

Исходная регрессионная модель для каждого года, включающая все 13 факторов, как правило, не удовлетворяет этим требованиям. Необходима некоторая специальная статистическая процедура, позволяющая уменьшать количество факторов, с целью получения окончательной модели, удовлетворяющей перечисленным условиям.

В данной работе будем использовать процедуру, основанную на методе пошагового исключения факторов. На первом шаге строится модель, включающая все 13 объясняющих факторов. Далее она оценивается с помощью регрессионного анализа. А именно для нее вычисляются значения коэффициента множественной корреляции R [9] и (ввиду большого числа экзогенных переменных) скорректированного коэффициента множественной детерминации ![]() [10], рассчитывается наблюдаемое значение статистики критерия Фишера и определяется величина p-value, соответствующая вычисленному значению F-статистики [11]. Статистическая значимость моделей проверяется на стандартном пятипроцентном уровне значимости.

[10], рассчитывается наблюдаемое значение статистики критерия Фишера и определяется величина p-value, соответствующая вычисленному значению F-статистики [11]. Статистическая значимость моделей проверяется на стандартном пятипроцентном уровне значимости.

Если построенная модель обладает хорошими характеристиками качества ![]() [10] и R [9], признается статистически значимой при уровне значимости ɑ=0,05 (т. е. p-value(F) [11] < 0,05), то переходят к оценке значимости отдельных коэффициентов регрессионной модели.

[10] и R [9], признается статистически значимой при уровне значимости ɑ=0,05 (т. е. p-value(F) [11] < 0,05), то переходят к оценке значимости отдельных коэффициентов регрессионной модели.

Для этого определяются величины p-value для критерия Стьюдента p-value(t) для оценок коэффициентов при факторах [11]. Известно, что большим значениям p-value(t) соответствуют меньшие абсолютные значения t-статистик [11]. Поэтому из набора факторов исключается тот фактор, оценка коэффициента при котором имеет наименьшее (по абсолютной величине) значение t-статистики, то есть наибольшее значение p-value. После исключения фактора для оставшихся факторов снова строится множественная регрессионная модель и её качество анализируется по той же схеме.

Факторы последовательно удаляются, пока не будет получена финальная модель, включающая лишь те факторы, оценки коэффициентов при которых статистически значимы на пятипроцентном уровне.

Чтобы убедиться в хорошем качестве финальных моделей каждого года, производится анализ их регрессионных остатков, который включает в себя проверку на «нормальность» с помощью критерия Шапиро-Уилка [12], вычисление средней относительной ошибки аппроксимации модели, а также исследование остатков на наличие автокорреляции. Корреляция соседних значений остатков проверяется с помощью критерия Дарбина-Уотсона [13] (уже после установления нормальности их распределения). Ввиду небольшого объема экспериментальных данных статистика Д.-У. позволяет сделать лишь приблизительные выводы, поэтому также рассчитывается первый коэффициент автокорреляции для полученных остатков и его значение характеризуется по шкале Чеддока [14]. Для некоторых моделей проверяется также статистическая значимость фактического значения коэффициента корреляции на пятипроцентном уровне с помощью t-теста Стьюдента [11].

Наборы факторов, вошедших в итоговую (окончательную) модель для каждого года, сравниваются между собой по числу вхождений в итоговые модели рассматриваемого периода. Факторы, которые войдут в половину и более построенных моделей, выделим в «компромиссную» подгруппу наиболее важных объясняющих факторов.

На втором этапе по тем же девятнадцати наблюдениям (для 19 регионов) для каждого года строится множественная линейная регрессионная модель уже для «компромиссной» подгруппы наиболее важных факторов. Проверяется статистическая значимость построенных моделей в целом, оценивается их аппроксимирующая способность, а также определяется количество статистически значимых оценок коэффициентов при экзогенных переменных. Если при каком-либо из факторов оценка коэффициента оказывается статистически значимой на заданном уровне значимости для всех построенных итоговых моделей (для всех лет), то выделяем этот фактор как самый важный (с точки зрения статистики).

Для реализации предложенного подхода был выбран пакет прикладных программ MS Excel, так как он является самым распространенным инструментом статистического анализа данных. Это достаточно универсальный пакет, позволяющий проводить вычисления в ручном режиме, делая их наглядными.

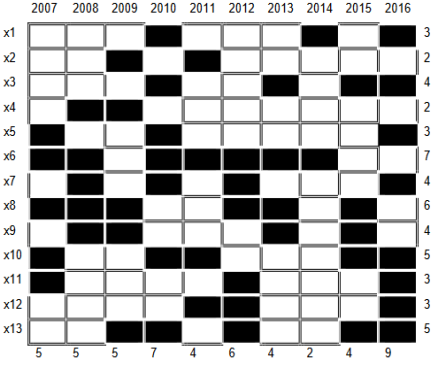

Итак, в ходе проведения анализа были получены следующие наборы факторов для финальных моделей каждого года в период с 2007 по 2016гг (см. рис. 2). На рисунке 2 строки соответствуют исследуемым показателям, столбцы — итоговым моделям для каждого года рассматриваемого периода.

Снизу указано число факторов, включенных в финальную модель соответствующего года из исходного набора 13 факторов после проведения анализа. Справа — число включений каждого отдельного фактора в итоговые модели рассматриваемого периода.

Рис. 1. Наборы факторов для итоговых моделей 2007–2016 гг.

Как можно видеть ни один из рассматриваемых факторов не вошел во все модели, т. е. ни один из рассматриваемых социально-экономических показателей в период с 2007 по 2016 гг. не оказывал постоянного воздействия на формирование регионального объема инвестиций. Однако, факторов, которые ни разу не были включены в финальную модель, тоже нет, а это значит, что все 13 показателей, действительно, в той или иной степени влияют на объем инвестиций.

Так как рассматривается период в 10 лет, то, применяя естественный порог в 50 %, будем считать наиболее часто включавшимися в окончательные регрессионные модели соответствующих годов те факторы, которые содержатся в 5 и более моделях.

Таким образом, «компромиссный» набор объясняющих факторов состоит из показателей x6 (7), x8(6), x10(5) и x13(5).

На втором этапе были получены весьма интересные результаты. Все построенные модели множественной регрессии по факторам компромиссной подгруппы оказались статистически значимыми на установленном пятипроцентном уровне значимости. Но самое главное, был выявлен лидер -фактор x6. Показатель объёма работ в регионе, выполненных по виду деятельности «Строительство», имеет статистически значимую оценку коэффициента в соответствии с величиной t-статистики для всех моделей на втором этапе. Таким образом, определив объем инвестиций в регион как основной показатель его инвестиционной привлекательности, в ходе статистического анализа взаимосвязи объема инвестиций в регион и 13 показателей, характеризующих уровень социально-экономического развития региона, была выделена группа статистически более значимых для формирования величины объема инвестиций в регион c 2007 по 2016гг. факторов. В эту группу вошли следующие факторы: объём работ в регионе, выполненных по виду деятельности «Строительство», оборот розничной торговли, уровень безработицы, число преступлений экономической направленности.

Дальнейшее исследование в рамках этой группы показало, что наиболее существенным фактором для определения инвестиционной привлекательности региона является объём работ в регионе, выполненных по виду деятельности «Строительство».

Литература:

- World Bank. 2019. Global Economic Prospects, January 2019: Darkening Skies. Washington, DC: World Bank. doi: 10.1596/978–1–4648–1343–6. License: Creative Commons Attribution CC BY 3.0 IGO.

- Стратегия-2020: Книга 1; под научн. ред. В. А. Мау, Я. И. Кузьминова. — М.: Издательский дом «Дело» РАНХиГС, 2013. — 430 с.

- Вечканов, Г. С. Экономическая теория: учебник для вузов по специальности 080502 «Экономика и управление на предприятии (по отраслям)" / Г. С. Вечканов. — 3-е изд. — СПб.: Питер, 2011. — 512 с.

- Ильина С. А. Сущность категории «инвестиционный климат» и категории «инвестиционная привлекательность» // Молодой ученый. — 2012. — № 5. — С. 153–157.

- Методы эконометрики: Учебник / С. А. Айвазян; Московская школа экономики МГУ им. М. В. Ломоносова (МШЭ). — М.: Магистр: ИНФРА-М, 2010. — 512 с.

- Мякшин В. Н. Факторы инвестиционной привлекательности региона и их оценка // Региональная экономика: теория и практика. 2014. № 14.

- Литвинова В. В. Инвестиционная привлекательность и инвестиционный климат региона: монография. М.: Финансовый университет, 2013 116 с.

- Регионы России. Социально-экономические показатели. 2018: Р32 Стат. сб. / Росстат. − М., 2018. −1162 с.

- Мельников Р. М. Эконометрика. Учебное пособие. 2014. 288с.

- Магнус Я. Р., Катышев П. К., Пересецкий А. А. Эконометрика. Начальный курс. М.: Дело, 2004. С. 74.

- Буре В. М., Парилина Е. М., Седаков А. А. Методы прикладной статистики в R и Excel (3-е изд., ст.). Изд-во «Лань», 2019. 152.

- An Analysis of Variance Test for Normality (Complete Samples) S. S. Shapiro; M. B. Wilk Biometrika, Vol. 52, No. 3/4. (Dec., 1965), pp. 591–611.

- Евсеев Е. А., Буре В. М. Эконометрика: учебное пособие для академического бакалавриата. М.: Юрайт, 2017. 186 с.

- Елисеева, И. И. Эконометрика: учебник / И. И. Елисеева [и др.]; под ред. И. И. Елисеевой. − 2-е изд., перераб. и доп. — М.: Финансы и статистика, 2007. − 576 с.